1月は、日本とアメリカの経済指標ともに堅調に推移しました。

しかし、景気後退確率の上昇やFOMCの利上げ姿勢の継続など、ネガティブ要因やリスク要因も多くあります。

今回は、1月の国内外の経済トピックスを解説していきますので、今後の見通しを知り、投資判断を下す際の参考にしてみてください。

日本の1月の経済動向・トピックス

まずは、日本の1月の経済動向やトピックスについて見ていきましょう。

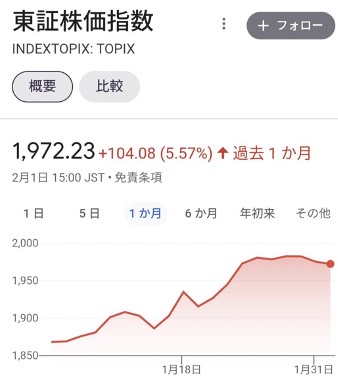

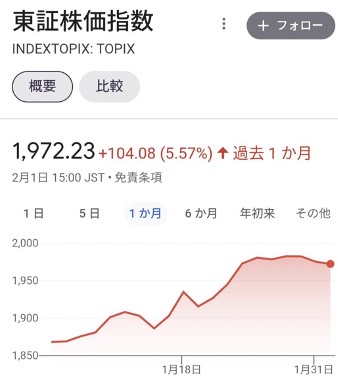

日経平均・TOPIXの推移

1月末の日経平均株価の終値は27,346.88円で前月末から1,630.02円(+6.34%)のプラスとなり、1月末のTOPIXは1,972.23ポイントで前月末から104.08ポイント(+5.57%)のプラスとなりました。

経済の正常化が進み、日銀が金融緩和の継続を宣言するなど株式市場にとってポジティブな要因が多く好調に推移しました。

1月は順調なスタートを切りましたが、景気後退リスクが高く今後の景気動向には注意を払う必要があります。

ウクライナ情勢やインフレの状況、新しい日銀総裁の人事など景気が動く要因は多いため、しっかりと経済ニュースは注視しましょう。

景気動向指数について

内閣府が発表した1月に発表した11月の景気動向指数は、97.4ポイントで前月比微減となっています。

景気動向指数とは、経済に重要かつ景気に敏感な30項目の景気指標を基に算出する指数で、景気全体の現状を知り、将来の動向を予測する際に役立つものです。

1月:101.3(前月比-1.6ポイント)

2月:100.2(前月比-1.1ポイント)

3月:100.7(前月比+0.5ポイント)

4月:102.3(前月比+1.6ポイント)

5月:100.7(前月比-1.6ポイント)

6月:100.3(前月比-0.4ポイント)

7月:98.9(前月比-1.4ポイント)

8月:101.3(前月比+2.4ポイント)

9月:98.2(前月比-3.4ポイント)

10月:98.6(前月比+0.4ポイント)

11月 97.4(前月比-1.2ポイント)

下落トレンドから抜け出せず、振るわない結果になっています。

- インフレに伴う消費者の買い控え

- 企業の在庫の増加

- 金利上昇に伴う設備投資、機械受注が減少

など、景気後退を感じられる要素は多くあります。

なお、日本経済研究センターが発表した2022年11月の景気後退確率は「80.8%」で、前月よりも2.7ポイント上昇しました。

景気後退の「警戒水準」である67%を7カ月連続で上回っており、景気が後退する可能性はかなり高いと言えるでしょう。

景気ウォッチャー調査

景気ウォッチャー調査とは、「街角調査」とも呼ばれており、地域の景気に関連の深い動きを観察できる立場にある人々の回答を基に作成するものです。

12月の景気ウォッチャー調査は前月差0.2ポイント低下の「47.9」となり、サービス関連等が低下したものの小売関連が上昇しました。

景気ウォッチャー指数が振るわない大きな要因は「インフレによる消費者マインドの冷え込み」です。

調査結果を踏まえて、内閣府は「景気は持ち直しの動きがみられる」とする基調判断を維持し、先行きに関しては「持ち直しへの期待がある一方、価格上昇の影響などに対する懸念がみられる」としています。

インフレが落ち込む気配はなく、電気代やガス代は前年同期比20%を超える上昇幅となっていることから、まだまだ消費者の家計は我慢を強いられそうです。

政府の1月の月例報告

政府は、1月の月例経済報告の景気の基調判断について「このところ一部に弱さがみられるものの、緩やかに持ち直している」と下方修正しました。

下方修正が行われるのは11カ月ぶりで、中国の急速な新型コロナウイルスの感染再拡大の影響に伴う輸出の不調、世界的な半導体不足などを理由として挙げています。

先行きに関しても、中国での感染再拡大による国内需要の低下が日本に影響を与える可能性を示唆し、「十分、注意する必要がある」としています。

政府としても、今後の景気の後退を懸念していることから、2023年の経済は「下落トレンドに入る」可能性がある点は押さえておきましょう。

有効求人倍率・失業率について

厚生労働省が発表した12月の有効求人倍率(季節調整値)は1.35倍で、前月と同じ数値となりました。

なお、完全失業率は2.5%で、こちらも前月と同じ数字となっています。

景気後退の確率は高いものの、職に就くことを希望している「ほぼ全員」が就業している状況です。

日本の雇用状況はかなり「良い」と評価できます。

日銀は金融緩和の維持を行う以降

1月17日~18日に日銀の金融政策決定会合が開かれ、大規模な金融緩和策の維持が決定しました。

前回は「事実上の利上げ」が行われ、今回はどのような決定になるのか注目されましたが、結果「金融緩和の継続」となりました。

「また事実上の利上げをするかも」と警戒する投資家が多くいましたが、今回の決定は株式市場にとってプラスと捉えられています。

しかし、今後も金融緩和が維持される保証は全くなく、インフレの進行次第ではさらに利上げが行われる可能性があります。

また、2023年3月には日銀の副総裁、4月には総裁の交代が予定されており、新しい総裁の考え次第で為替や株式市場に大きな影響が出ます。

サプライズ的に利上げが行われる可能性も含めて、日銀のスタンスや総裁・副総裁任命のニュースは要チェックと言えるでしょう。

日本の12月の経済景況まとめ

日経平均株価とTOPIXは好調の推移しましたが、景気後退リスクは高い点は押さえておきましょう。

政府も景気の基調判断を下方修正するなど、全体感としては「今後の経済は下落トレンドにある」と言えます。

日銀の人事やインフレの加減、中国の感染状況の推移など注目するべきニュースは多いことから、最新情報を追いながら経済情報をキャッチアップしましょう。

海外の経済動向・トピックス

続いて、海外の経済動向やトピックスについて見ていきましょう。

アメリカの経済指標の推移

12月末のS&P500指数は4,119.21ポイントで、前月比295.07(+7.72%)ポイントのプラスという結果でした。

また、NYダウの12月末の終値は34,092.96ドルで、前月比956.59ドル(+2.89%)プラスという結果に終わりました。

1月に行われたFOMCにおいて0.25%の利上げが発表されましたが、今後の利上げペースは「減速する」という観測が強まっています。

FOMCの結果

1月31日~2月1日に、2023年最初のFOMCが開催され、0.25%の利上げが決定しました。

利上げ幅が縮小したことはポジティブに捉えられており、「大方の予想通り」と受け止められています。

タカ派(まだまだ利上げする)かハト派(そろそろ利上げ終わらせる)か、まだハッキリとした姿勢は見えませんが、パウエル議長の会見を受けて多くの市場関係者が「ハト派優勢」と捉えています。

しかし、インフレが収まらずにさらなる利上げが行われてしまう可能性もあるため、楽観視するのは危険です。

上がるにしても下がるにしても、株式が大きく変動するタイミングに備えて、しっかりと備えておくことが重要です。

なお、アメリカ刑事に関するポジティブなニュースとしては

アメリカの個人消費は回復している

インフレ率はピークアウトしている

利下げに転じる可能性がある

が挙げられます

一方で、

ウクライナ戦争は続いており、エネルギーの価格高騰は続きそう

中国の感染再拡大で経済が混乱している

主要国に伴って債務国で金融不安が広がる可能性がある

というネガティブな指摘もあります。

世界銀行によると、2023年の世界経済成長率の見通しを3.0%から1.7%と急減速すると予測しているため、世界経済の減速リスクは大きいと言えるでしょう。

FOMCの会見要旨

FRBのパウエル議長は、FOMC後の記者会見で「金融引き締めはまだ十分な効力を発揮していない」「年内の利下げは適切ではない」と述べました。

継続的な政策金利の引き上げ方針と利上げ停止時期が先であることを示唆し、政策金利を0.25%引き上げることを決定しました。

「時期尚早な金融緩和への切り替えを控えるべきなのは過去の例を見れば明白だ。我々は目標を達成するまで引き締めを継続する。」というコメントからも、早期に金融引き締めを終わらせない意思を感じることができます。

過去3カ月の物価指標から、インフレは鈍化しつつものの「我々はこれを歓迎するが、満足するのはまだ早い。物価上昇率の鈍化を示す決定的な根拠が必要だ。」とも述べています。

コロナに関しては、「もはや経済においてリスクになるような要因ではない」とコメントしており、脱コロナが進んでいると言えるでしょう。

主な質疑応答

Q.声明文ではインフレ動向について首尾一貫していないが、不透明要素が多いからなのか。

「モノの価格は初めて低下傾向が見えてきた。次に住宅サービスはリース価格が近い将来低下する公算が高い。しかし、物価指標の6割を占めるサービス業はまだインフレ低下が見えておらず、サービス業の対策が必要とみている」

Q.歴史的に低い失業率にもかかわらず最近はインフレ率が下がってきている。今なお利上げが必要だと考えるのはなぜか。なぜここで利上げを停止して、数カ月様子をみて再び利上げするということをしないのか。

「なぜ利上げが必要かといえば、インフレ率がまだ非常に高い水準にとどまっているからだ。さらなる金融引き締めの状態に到達するにはあと2〜3回の利上げが必要だと考えている。慎重に経済、インフレ、そしてディスインフレの進捗を見守るつもりだ」

Q.冒頭では、インフレが減速しているという決定的な根拠が必要だと言っていたが、どれくらいの期間で様子を見ていく必要があるのか。労働市場の需給が緩和され、実質的な進展が見られるようになる必要があるということか。

「3月のFOMCまでに2回の雇用統計と消費者物価指数の発表がある。賃金の伸びが下がってきているが、依然としてコロナ前をはるかに上回る水準で推移しており、今後も蓄積された証拠を基にして政策に反映していく」

Q.FF金利のピークの水準を引き上げる場合と引き上げない場合のリスクのバランスをどう見ているのか。

「このリスクのバランスをとるのは非常に難しい作業だ。我々の金融政策によるインフレ抑制が不十分で6〜12カ月後に再びインフレ圧力が高まるリスクもある。一方で引き締め過ぎのリスクもあるが、その場合は我々のツールを使うことができる。ただ、今の時点では4年ぶりの高インフレ退治は終わっていないといえる」

Q.多くの指標が23年内に不況になると示唆している。景気後退の可能性は。

「私は22年のように、GDP成長率は1%程度でかなり控えめなペースでプラス成長が続くとみている。世界情勢は少し良くなってきている。。インフレが収まれば、(消費者や企業の)心理も改善するだろう。私のベースケースは、今年はプラス成長になるだろうというものだ」

Q.利上げを一時停止し、再開する可能性についての議論はあったか。

「FOMCは今が一時停止すべき時期とみなしていない。インフレ率を2%まで下げるような十分な引き締め効果を発揮するには、目標レンジ内での継続的な引き上げが適切だと今後も考えている。」

Q.労働市場は堅調に推移しており、個人消費も伸びている。現在のインフレ率から目標の2%に到達するのは難しいとみるか。

「わからない。我々は21年末にはモノのインフレ率が低下すると想定していたが、実際は22年を通しても下がることはなかった。今後も予測することは難しいだろう。今はまだインフレ鈍化の初期段階にすぎず、急速な鈍化は見られないだろう。その場合、23年中に利下げや政策緩和をする見込みは薄い」

Q.声明では公衆衛生に関する言及がなかった。もう新型コロナを米経済のリスクとして捉えていないということか。

「もはや経済においてリスクになるような要因ではないだろう」

1月の国内外の経済トピックスまとめ

日本では景気後退確率が上昇し景気ウォッチャー指数も下落トレンドにあるなど、今後の経済に関するネガティブな予想が多くあります。

また、4月には日銀総裁が交代するタイミングなので、株式市場に大きな影響を与える要素が多く控えていると言えるでしょう。

また、アメリカでもFOMCで利上げ幅の縮小が決定されたものの、未だインフレが収まっていません。パウエル議長も「金融引き締めはまだ十分な効力を発揮していない」「年内の利下げ適切ではない」とコメントしています。

景気が上昇するか下落するかまだ不透明ですが、インデックス投資は淡々と継続して、下落時に「割安」で株式を購入するためにも、ある程度キャッシュを厚く持っておくべき時期と判断します。

日本経済だけでなく、世界経済にも意識を向けてリスクの範囲内で投資を行っていきましょう。

コメント