リース事業の高配当株として人気があるのが、東京センチュリー、オリックス、三菱HCキャピタルです。

いずれも事業を多角化して安定して収益を上げられる強みがあり、長期保有にも適しているため、買い増しや新規保有を検討する価値があります。

今回は、東京センチュリー、オリックス、三菱HCキャピタルの財務データや中間決算などの情報を解説していきます。

高配当株を探している人や、リース業セクターの株式保有を検討している人は、ぜひ参考にしてみてください。

東京センチュリーの事業内容

東京センチュリー(証券コード8439)は伊藤忠系、旧第一勧銀系が合併したリース大企業で、主にリース業を行っています。

国内外のパートナー企業と共創して「金融×サービス×事業」を融合したビジネスモデルを展開しており、銀行色が薄く経営に自由度がある点が特徴です。

具体的には、下記のように幅広いサービスを行っています。

・ファイナンス・リース:目的・用途に応じた物件を東京センチュリーが販売会社から購入し、当該物件を顧客に一定期間賃貸する

・オペレーティング・リース:リース期間満了時点の物件の残価を設設定し、物件価額から残価を控除した金額をベースにリース料を算出する

・オートリース:顧客に代わって希望車両を購入し、一定期間顧客に賃貸する

・購入選択権付リース:リース期間満了時(またはリース期間の中途)において、顧客がリース物件を買取るかリース契約を継続するのかのいずれかを選択できる取引

・ストラクチャード・リース:顧客とのリース契約を裏付資産として、金融機関から紐付資金を調達し、大型の設備投資に対応する

・金型リース:使用期間と法定耐用年数が乖離を起こしており、資産管理に苦労する金型を効率的に導入する取引

・AEDリース:AEDのリース

・RI(放射性同位元素)機器リース:学術研究で使われるガスクロマトグラフのリース

・不動産リース:顧客に代わって不動産を所有し、賃貸する取引

・農業支援リース(アグリサポート):農業法人、これから農業に参入しようとする法人、植物工場やハイテク菜園の設備導入を検討中の顧客の支援

・レンタル85:リースでは取り組めない短期間で設備を使用する場合のレンタルサービス

・割賦販売:顧客の目的・用途に応じた物件を、東京センチュリーが販売会社から購入し、その物件を長期間渡って分割払いで販売する

・環境エネルギー・電力事業向けプロジェクトファイナンス:風力発電プロジェクトにおける売電収入のみを借入の返済原資としたファイナンススキーム

・太陽光発電事業(京セラTCLソーラー合同会社):太陽光発電による売電事業

・船舶ファイナンス:バラ積み船、コンテナ船のファイナンス、船主業など

・航空機ファイナンス:新造航空機のリース、エンジンのみのファイナンス、退役機の部品販売など

・不動産ファイナンス:不動産を活用したノンリコースローンなどの資金調達

・診療報酬債権早期資金化サービス:東京センチュリーが診療報酬債権を顧客から譲り受けることにより、早期に資金化する

・介護報酬債権早期資金化サービス:東京センチュリーが介護報酬債権を顧客から譲り受け、低コストで早期に資金化する

・売掛債権流動化:売掛債権、手形債権を東京センチュリーが買い取り、債権の早期現金化をしつつ回収リスクをヘッジする

・売上債権保証サービス:売掛金、受取手形などの売上債権の回収を保証し、与信管理をサポート

・PFI事業:公共施設等の建設、維持管理、運営等を民間の資金、経営能力及び技術的能力を活用して公共施設等の効率的な運営をサポート

・オート:法人・個人向けオートリースとレンタカー

・自動化・省人化サポート:ロボット活用による自動化・省人化推進をサポート

・ロボットレンタル(双腕スカラロボットduAro):人材派遣に代わるロボット派遣(レンタル)事業

・ロボットレンタル(duAroネジ締めパッケージ):工場のネジ締め作業を自動化するためのロボット派遣(レンタル)

上記はあくまでも一例で、他にも様々なリースやレンタル事業を国内外で展開しています。

東京センチュリーの2023年3月の中間決算

東京センチュリーの2023年3月の中間決算は、下記のように発表されています。

結果、「そこそこ順調」と言えるでしょう。

コロナ禍で不振が続いていたカーリース、レンタカー事業が回復し、アメリカを中心に海外で旅客需要が上向いたことで、航空機事業も上向きました。

経常利益は2.12%増と微増、配当は前期と同じ水準を据え置きとなったので、絶好調とは言えないものの、決して悪くは無い決算です。

資料によると、「ウクライナ侵攻を受けた米国、欧州連合(EU)等によるロシアへの経済制裁を遵守し、ロシアの航空会社向け航空機リースを全て解除しましたが、ロシアによる経済制裁の対抗措置により、解除済みリース機体について、将来キャッシュ・フローの見積りが困難な状況」となります。

ロシアがリースしている航空機を返却せず、そのまま保有していることで機体の減損損失470億円が特別損失として計上されています。このように、グローバル企業は様々な国際情勢に左右されるため、将来予測をするのが難しいと実感させる結果となりました。

東京センチュリーの財務データ

リース業は、先の商品を仕入れてリースすることから、財務レバレッジを用いて利益を狙うビジネスモデルです。

そのため、リース業全体として自己資本比率が低い傾向にあり、実際にリース業の自己資本比率の目安は13~15%です。

東京センチュリーの自己資本比率は13.1%と一見するとかなり低いですが、リース業という特性を踏まえると気にする必要は無いでしょう。

PERは15.2倍、PBRは0.7倍となっており、「そこそこ割安」という状況です。

購入のタイミングを見定めるのは難しいですが、「今は様子見」が無難なポジションと言えるでしょう。

なお、配当利回りは3%で配当性向は35%程度となっており、まだまだ配当の余力がありそうです。

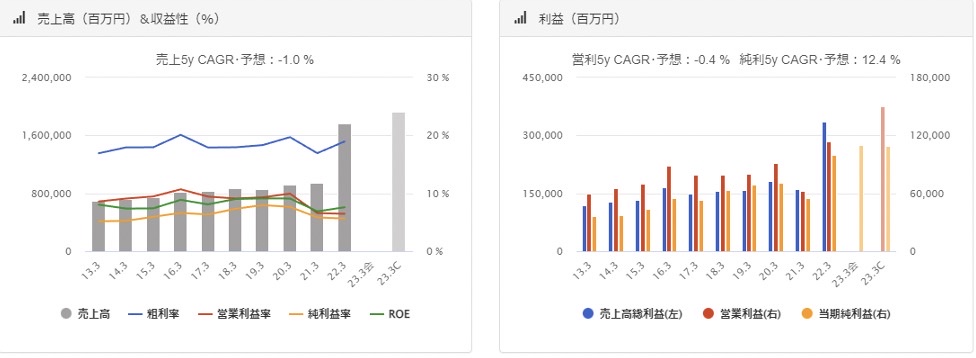

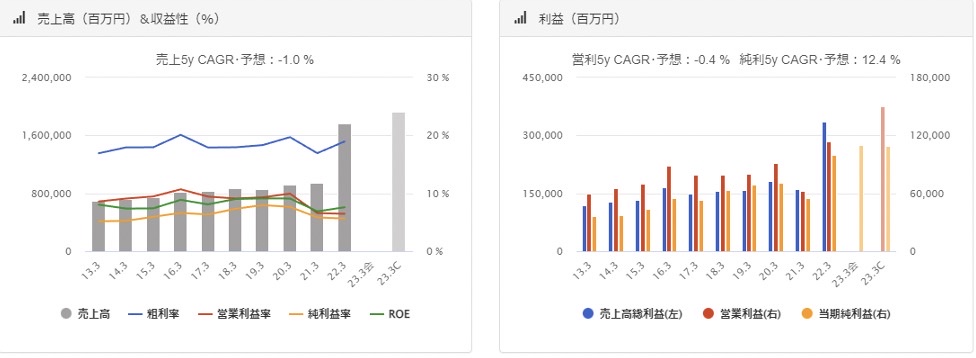

東京センチュリーの売上高・利益推移

東京センチュリーの売上高はきれいな右肩上がりになっており、長期的な保有に適していることが分かります。

一般的に、リース業は景気の影響を受けやすく売上高も大きく振れることが多いですが、長期的に右肩上がりで売上高が増えている点も高く評価できます。

2023年3月期は、新型コロナウイルスの変異型の拡大による航空機リース事業の不振などもあり、純利益が減少する見込みです。

今後のウクライナ情勢なども大きな影響を与えることが予測されるため、国際情勢に関するニュースは要チェックと言えるでしょう。

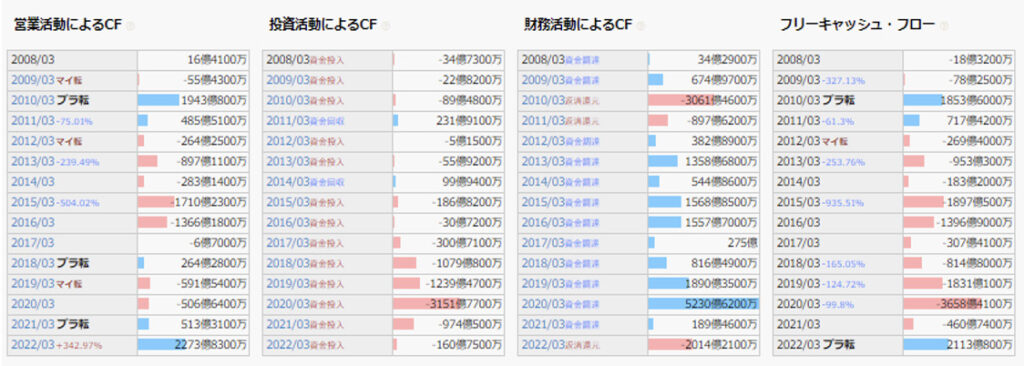

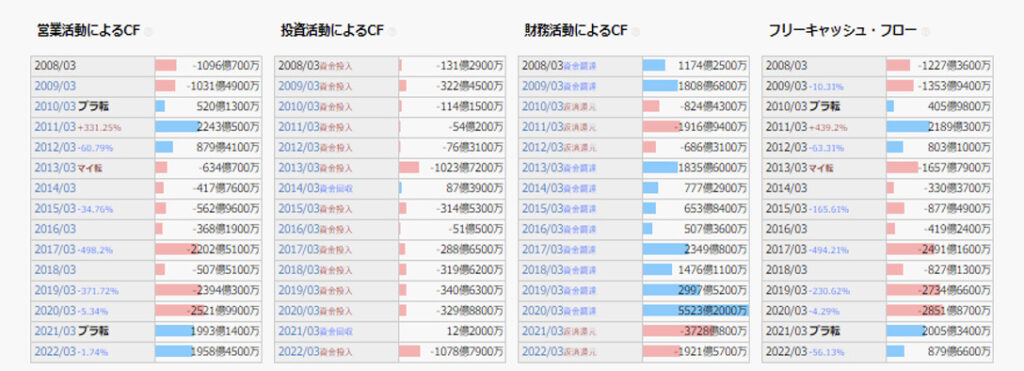

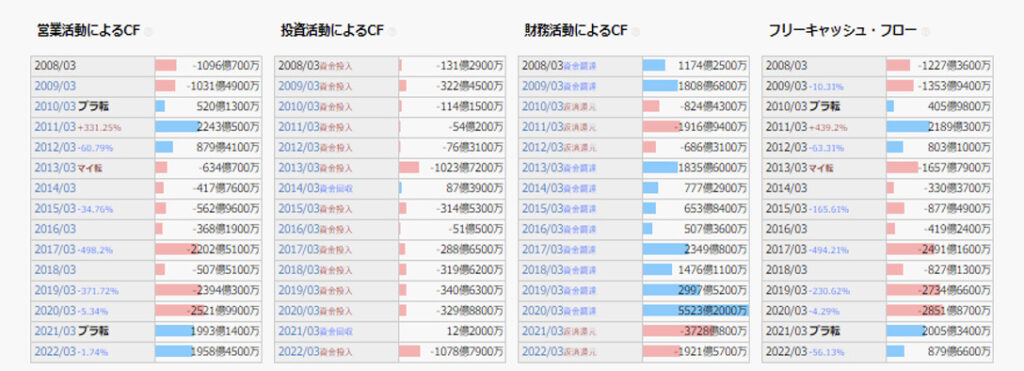

東京センチュリーのキャッシュフロー

営業活動によるキャッシュフローを見ると、マイナスの年とプラスの年が混在していることが分かります。

リース事業では、リース代金を後払いで受け取る特徴などもあり、財務計算上は営業活動によるキャッシュフローがマイナスになるのはよくあることです。

そのため、フリーキャッシュフローもマイナスになることが多いため、フリーキャッシュフローがマイナスでも特段気にする必要はありません。

東京センチュリーの株価推移

東京センチュリーの株価推移を見ると、かなり振れ幅が大きいことが分かります。

やはり、リース業は景気敏感株なだけあって、コロナショック時には大きく株価が下落しています。

現在の株価は4,600円近辺で動いており、「もう少し安くなったら購入を検討する」というスタンスが無難と言えるでしょう。

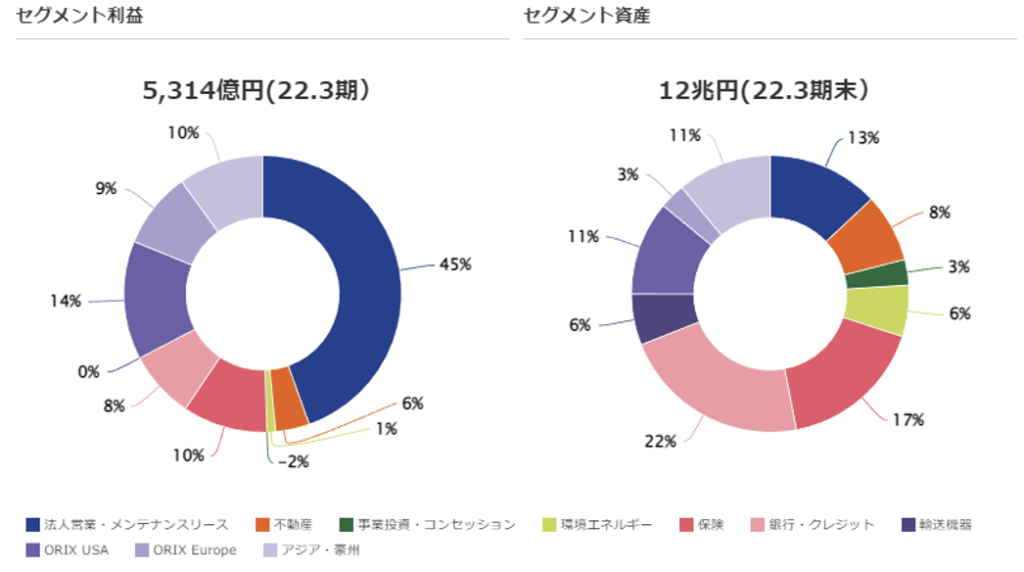

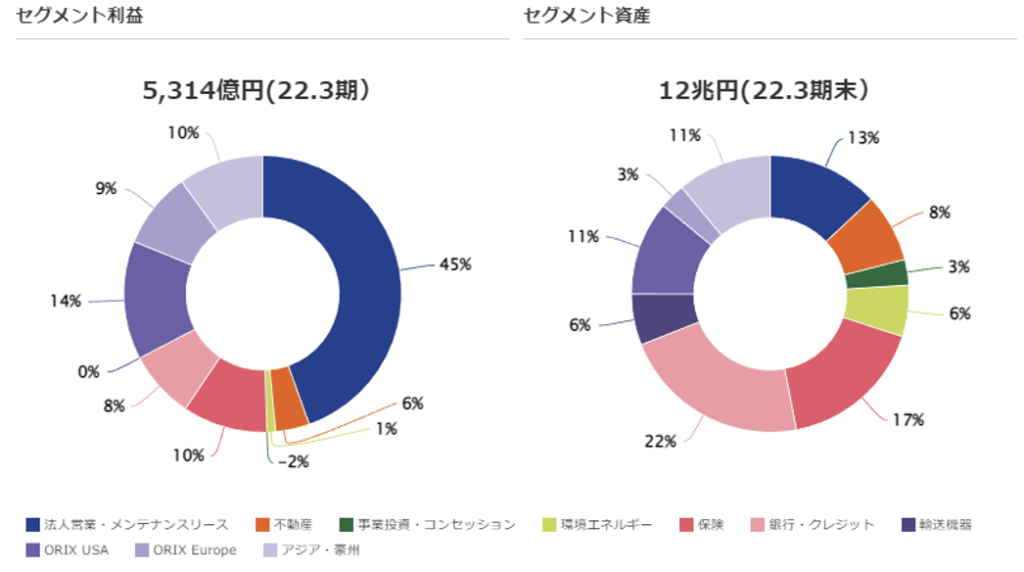

オリックスの事業内容

オリックス(証券コード8591)は、リース事業を中心に様々な事業を多角的に展開しています。

株主優待も非常に人気が高いことから、優待投資家からのお金が集まりやすい点も特徴です。

なお、オリックスの主な事業を紹介すると、下記のようになります。

・法人営業・メンテナンスリース:金融・各種手数料ビジネス、自動車および電子計測器・ICT関連機器などのリースおよびレンタル

・不動産:不動産開発・賃貸・管理、施設運営、不動産のアセットマネジメント

・事業投資・コンセッション

・環境エネルギー:国内外再生可能エネルギー、電力小売、省エネルギーサービス、ソーラーパネル・蓄電池販売、廃棄物処理

・保険:生命保険や医療保険など

・銀行・クレジット:銀行、カードローンなどの金融サービス

・輸送機器:航空機のリース・管理、船舶関連投融資

・ORIX USA:米州における金融、投資、アセットマネジメント

・ORIX Europe:グローバル株式・債券のアセットマネジメント

・アジア・豪州:アジア・豪州における金融、投資

世界約30カ国・地域に拠点を設けてグローバルに活動しており、事業面でも地理面でも安定して収益を上げられるビジネスモデルを構築している強みがあります。

セグメント別の利益を見てみると、上記のように法人営業・メンテナンスリースが主力です。

事業を多角化して収益源を多様化した結果、リーマンショック時も黒字で乗り切っていることから、長期保有に適した優良企業と判断できます。

近年は、ESGに配慮して環境エネルギーや再生可能エネルギー事業にも取り組んでおり、ESG投資家からの投資も期待できそうです。

オリックスの2023年3月の中間決算

オリックスの2023年3月の中間決算は、下記のように発表されています。

一言で言うと、「やや不調」といったところでしょうか。

当期純利益は前年度から約17%減少する見込みではありますが、配当は前年度と同じ金額を据え置くため、減配はしない見込みです。

決算短信の中では、「サービス収入や商品および不動産売上高、生命保険料収入および運用益が増加」したものの、「営業費用は、生命保険費用やサービス費用、商品および不動産売上原価が増加した」ことで利益が圧迫されています。

今後の見通しに関しては、新型コロナウイルス感染拡大の長期化やウクライナ情勢、世界的なインフレ圧力に伴う欧米の利上げなど、景気悪化のリスクもちらほら見られる状況です。

中間決算発表後には売りが優勢となり2,000円近くまで下落しましたが、現在は2,200円近辺まで戻しています。

オリックスの財務データ

オリックスの自己資本比率は約23%、ROEは約7.5%となっています。

自己資本比率は、リース業を主軸としていることを考えるとそこまで悪くはありませんが、ROEは「もう少し高いと嬉しい」といったところです。

しかし、オリックスは事業を多角的に展開しているため、今後も安定して収益を上げることが期待できそうです。

なお、PERは約10倍、PBRは0.8倍となっており、かなり割安感を感じられます。

2010年以降のPERは4.63~25.6倍2010年以降のPBRは0.27~1.31倍のレンジで推移していることから、過去のデータから見ても「購入を検討する価値あり」という印象です。

配当利回りは3.85%、配当性向は30%程度となっているため、無理をして配当金を支払っている状況ではありません。

オリックスの売上高・利益推移

オリックスの売上高、EPSは浮き沈みがあるものの、長期的には右肩上がりで推移しています。

先述したように、リーマンショック時も黒字で乗り切り、コロナショック時も安定した収益を上げていることから、「不況時にも耐性が強い」と言えるでしょう。

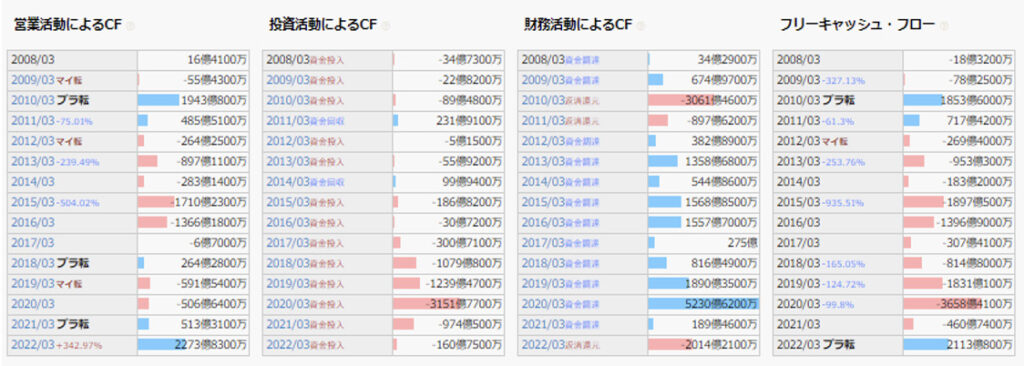

オリックスのキャッシュフロー

2010年以降、営業活動によるキャッシュフローは毎年プラスで推移しています。

投資活動によるキャッシュフローは2014年以降マイナスになっており、事業投資も積極的に行っていることが分かります。

一般的に、高配当株は事業投資にお金が十分に回らないケースが多いですが、オリックスは事業投資にも積極的です。

1兆円を超える現金等を保有していることから、安定した財務基盤を築いていることも見て取れるでしょう。

さらに、オリックスは自社株買いなどの株主還元にも積極的なので、今後も株主還元に大きく期待できます。

オリックスの株価推移

オリックスも景気敏感株なので、コロナショック時には一時1,200円程度まで大きく下落しています。

しかし、その後は順調に回復しており、「財務安定株を長期保有することの重要性」を感じることができます。

現在のPERとPBRを踏まえても、購入を検討する価値がある水準です。

チャートだけ見ると「高値掴みになるかも」という懸念はありますが、引き続きウォッチし続けたい銘柄です。

三菱HCキャピタルの事業内容

三菱HCキャピタル(証券コード8593)は、24期連続で増配していることで有名な三菱系のリース企業です。

リース首位級でM&Aを活用して海外展開を加速させており、安定して収益を上げている優良企業です。

情報関連機器や産業機械に強みがある点が特徴で、下記のように様々な事業を展開しています。

・ファイナンス(リース/レンタル等):ファイナンスリース、オペレーティングリース、PCレンタル、PC運用支援、MileOn(ファイナンスリースの申し込み・契約ができるオンラインサービス)など

・資産、機器有効活用・処分:中古機械の買取・販売、中古半導体製造設備の買取・販売、中古医療機器の販売・買取、設備有効活用、オフィス機器有効活用サービスなど

・環境・エネルギー

・ソリューショ:環境ファイナンス、環境サポートサービス、ESCO(Energy Service Company)、省エネソリューション、再生可能エネルギー

・ビジネスサポート:病院・医院開業サポートサービス、海外進出サポート、リース事業進出サポート、パートナーリース、債権回収、給与計算アウトソーシング、コールセンター、信託業務など

・建物リース/PFI:PFI事業、不動産流動化、入居保証金流動化、マンション・マネジメント・リース、建物リース、施設等の運営・管理など

・その他サービス:リース契約情報管理サービス、e-Leasing Direct Platinum(資産・設備情報管理のオンライン台帳)、回収代行サービス(自動振替サービス)、長期就業不能所得補償保険(リビングエール)など

幅広い事業を展開しているため、安定して収益を上げられる構造となっています。

24期連続増配という実績からも、好不況に関係なく安心して株を保有し続けることができる優良企業と言えるでしょう。

三菱HCキャピタルの2023年3月の中間決算

三菱HCキャピタルの2023年3月の中間決算は、下記のように発表されています。

順調な中間決算となっています。

円安や資源高など、企業行動に大きな影響を及ぼす環境でありながらも増収増益となっているので、三菱HCキャピタルの安定感はずば抜けて高いと言えるでしょう。

海外では欧州で割賦販売などの金融サービスが好調に推移し、さらに海運需要の高まりで海上コンテナリースが拡大したことで、好調な決算となりました。

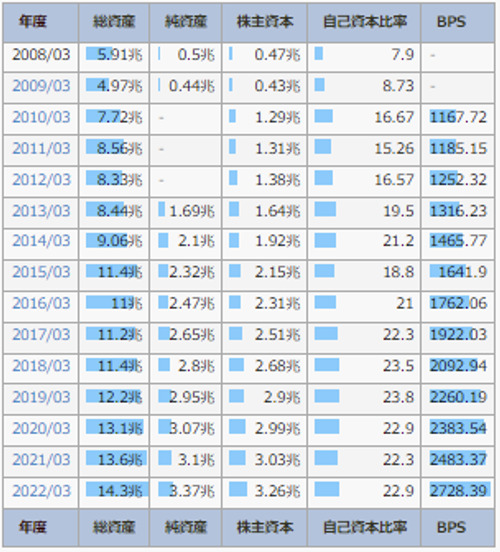

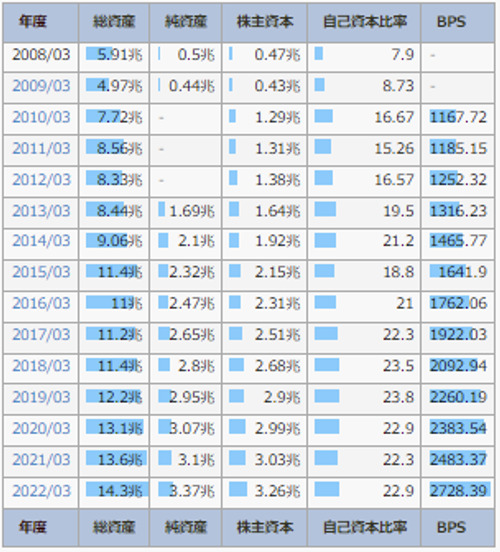

三菱HCキャピタルの財務データ

三菱HCキャピタルの自己資本比率は約13%、ROEは6.5%となっています。

リース系企業は、レバレッジをかけて事業を展開しているため、自己資本比率は必然的に低くなります。

ROEに関しても、「もう少し高いと嬉しい」のが本音ではありますが、安定して収益を上げていることを考えると、特段気にする必要はなさそうです。

また、PERは8.6倍、PBR0.7倍となっており、数字上はかなり割安感を感じます。

2010年以降のPERは5.6~15.42倍、2010年以降のPBRは0.47~1.13倍のレンジで推移しているので、過去のデータと比較しても「悪くない買い時」と言えるでしょう。

なお、現在の配当利回りは4.7%、配当性向は40%となっており、全く無理のないレベルで株主還元を行っています。

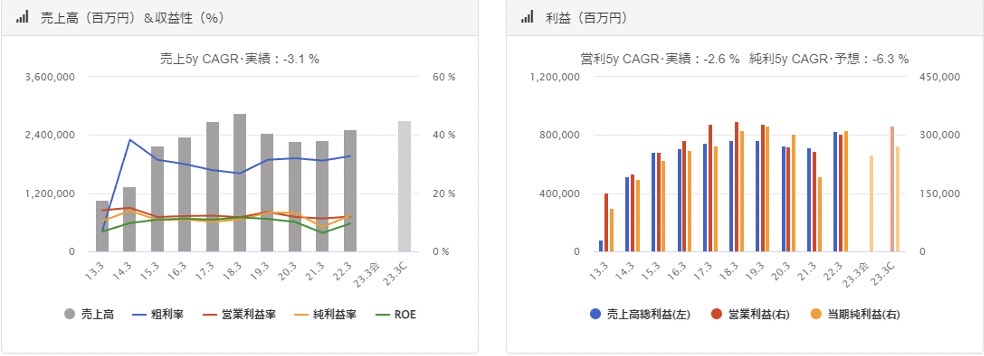

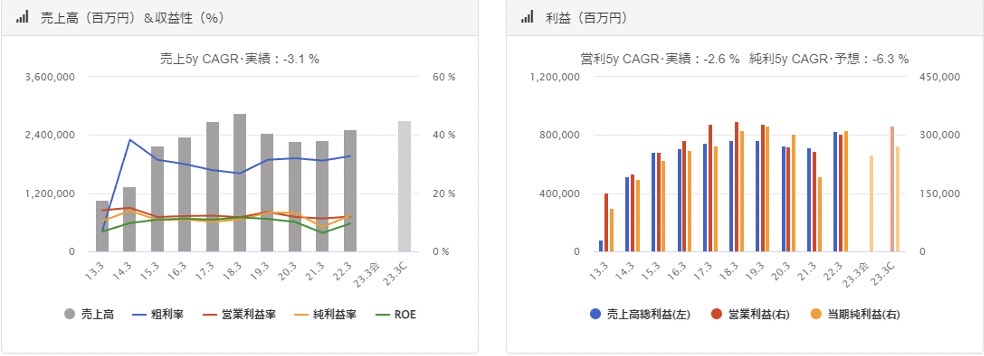

三菱HCキャピタルの売上高・利益推移

三菱HCキャピタルの売上高はほぼ横ばいという状況が続いていますが、EPSは右肩上がりです。

純利益が右肩上がりになっていることからEPSも順調に伸びており、今後も継続して増配が期待できそうです。

三菱商事などと共に、倉庫産業のDX(デジタルトランスフォーメーション)を目指す共同事業に参画し、産業の倉庫ユーザーと倉庫事業者をつなぐ事業にも参画する予定です。

新しい事業を展開し、顧客に新たな価値を提供する姿勢が明確なので、今後も安定して収益を上げられる可能性が高いでしょう。

三菱HCキャピタルのキャッシュフロー

営業活動によるキャッシュフローは、東京センチュリーと同様にマイナスの年とプラスの年が混在しています。

事業投資を積極的に行い、債務の返済も行っていることから、財務の安定性は非常に高いと言えます。

会社が保有している現金等も順調に増えていることから、不況時の耐性に関しても申し分なさそうです。

三菱HCキャピタルの株価推移

三菱HCキャピタルの株価は、400~700円のレンジで推移しています。

連続増配株であることに加えて、手軽に購入できる株価である点も高い人気がある大きな理由です。

コロナショック時には450円近くまで下落したものの、その後は順調に回復して現在は650円程度で推移しています。

配当利回りは十分に魅力的なので、「購入を検討するタイミング」と評価できます。

引き続きウォッチして、より良き買い時を探っていくのもアリでしょう。

東京センチュリー、オリックス、三菱HCキャピタルの決算まとめ

東京センチュリー、オリックス、三菱HCキャピタルのリース企業の財務データや配当利回り、中間決算などの情報を解説してきました。

高配当株は買い時を見定める必要がありますが、オリックス、三菱HCキャピタルは配当利回りが十分に魅力的な水準です。

もちろん、リース業は景気に敏感な株なので、「世界経済の減速を見越して、今はキャッシュを厚く持つ」というスタンスも考えられます。

自身が求める配当利回りなどを整理しておき、納得できる株価になったら購入し、後悔の無い投資判断を行っていきましょう。

いかがでしたでしょうか。

どちらも、個人的には悪くない銘柄かなと思いますし、現在の株価であれば

そこまで割高ではないように思います。

しかし、全力で銘柄を購入するタイミングは全体が下がっている時なので、購入するタイミングに関しては慎重に!

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

決算書の解説も記事出しています。→https://kohaitouburogu.com/kessannsyo/

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた

コメント