こんにちは

今回は私が保有している小型株を2社ピックアップしてご紹介します。

コロナ・ロシア戦争・米国金利と悪材料が多く続落しており

配当利回りが上昇してきています。

ポートフォリオには中小型株は重要な要素と考えており

積極的に入れていきたいです。

ぜひ最後までご覧ください。

日本ケアサプライとは

1社目は証券コード【2393】日本ケアサプライです。

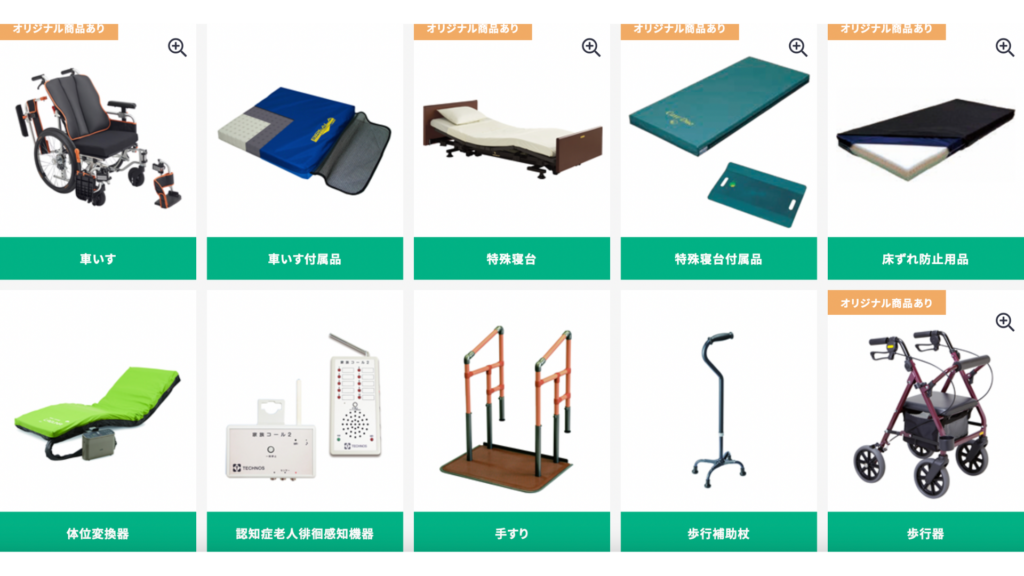

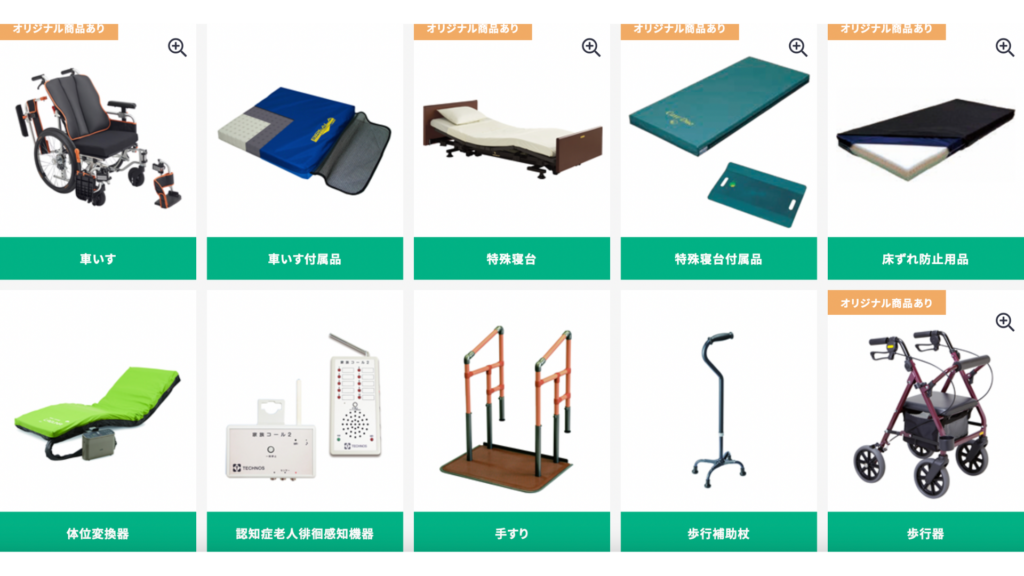

同社は、高齢者向けにサービスを展開している会社で福祉用具のレンタル販売を主軸にしており、フィッチングオムツの配送サービ(オムピタ)や食事のサービスなどを行っております。

高齢化社会において将来性があり特にレンタルサービスは需要が出てくると考えております。

現状の配当利回りも高く、将来性と安定感のある銘柄だと思います。

このような器具を病院や介護施設に卸している会社です。

ターゲットがしっかりしており、需要の尽きない分野でストック型のビジネスなため

ディフェンシブな銘柄といえます。

2025年までは利益水準に関わらず70円の配当維持を目標としており、3年間は減配のリスクは少なそうです。

日本全国に営業拠点を構えており、レンタルが主力の業態はストック型収益のため安定性があり

将来的に需要が増していくことが想定しやすいため、もう少し買い増しをしておこうかなと考えています。

それでは過去の業績推移を見ていきましょう。

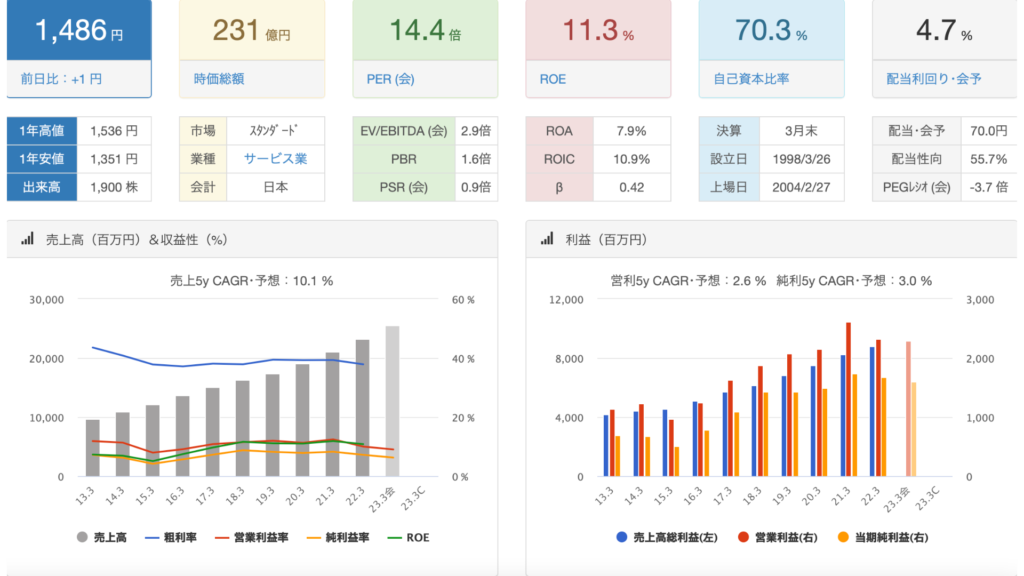

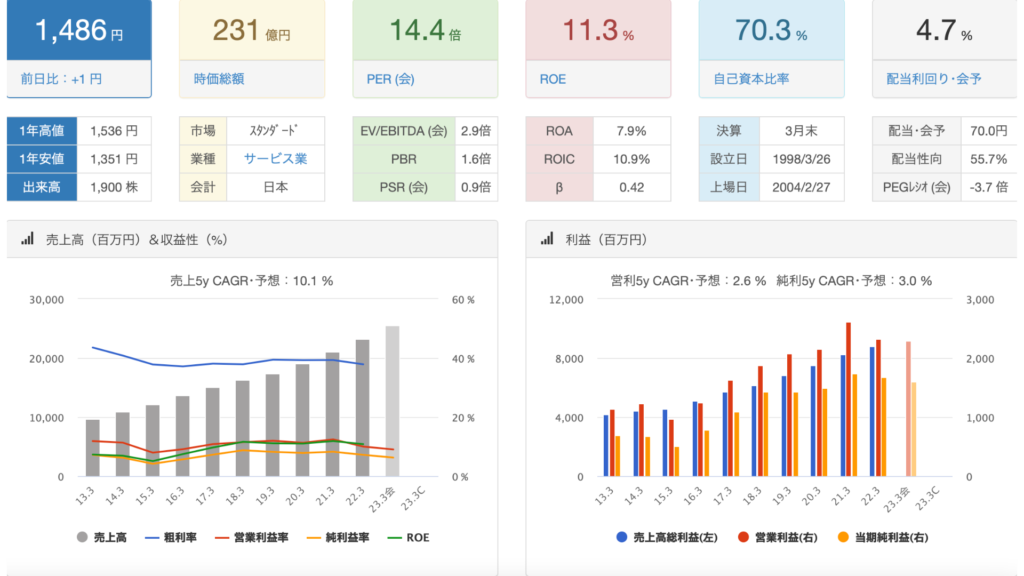

PER14.4倍

PBR1.6倍

時価総額231億円の小型株でスタンダード市場に上場しております。

配当利回りが高く、自己資本比率が非常に高い投資対象として魅力的な企業です。

そこまでの割安感はないですが売り上げは順調に右肩上がりに成長しており、

配当利回りに関しては4.7%とかなりの高水準です。

そして自己資本比率に関しても70%を超えており、ディフェンシブな中小型株です。

日本ケアサプライ株価推移

400円を底値に順調に株価を伸ばしてきており直近の高値1,800円から落ちてきて

現状は1,400円台で落ち着いています。

配当利回りを考えて長期保有を考えるといつ購入してもいい気はします。

私は1,390円で200株保有していますが今後少しずつ買い増していこうと考えています。

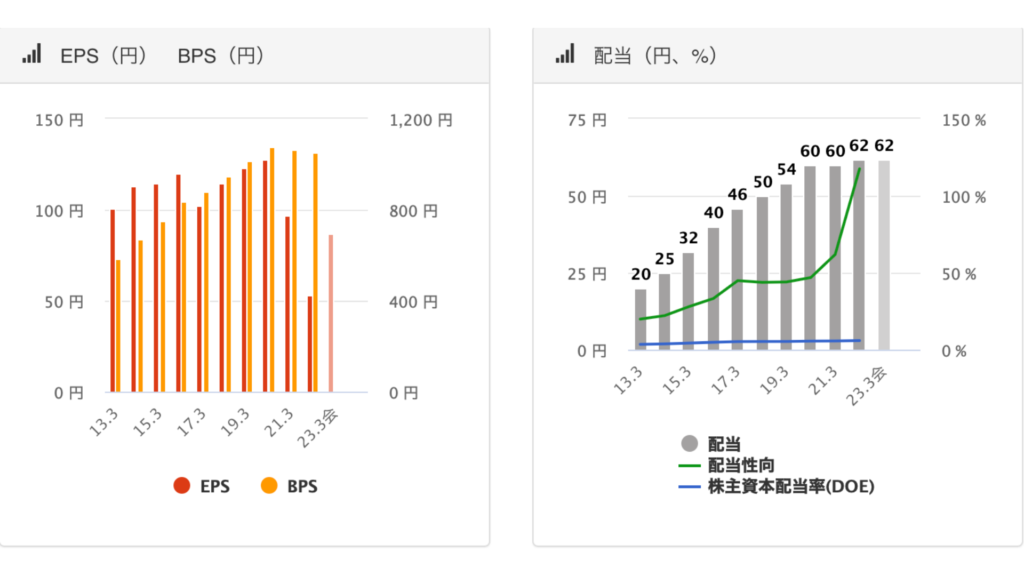

日本ケアサプライ配当推移

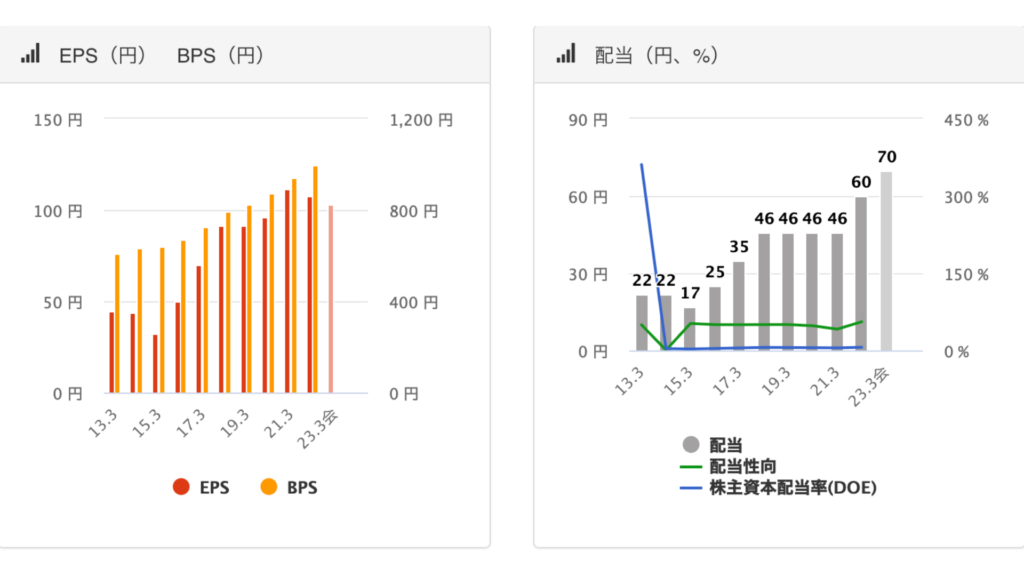

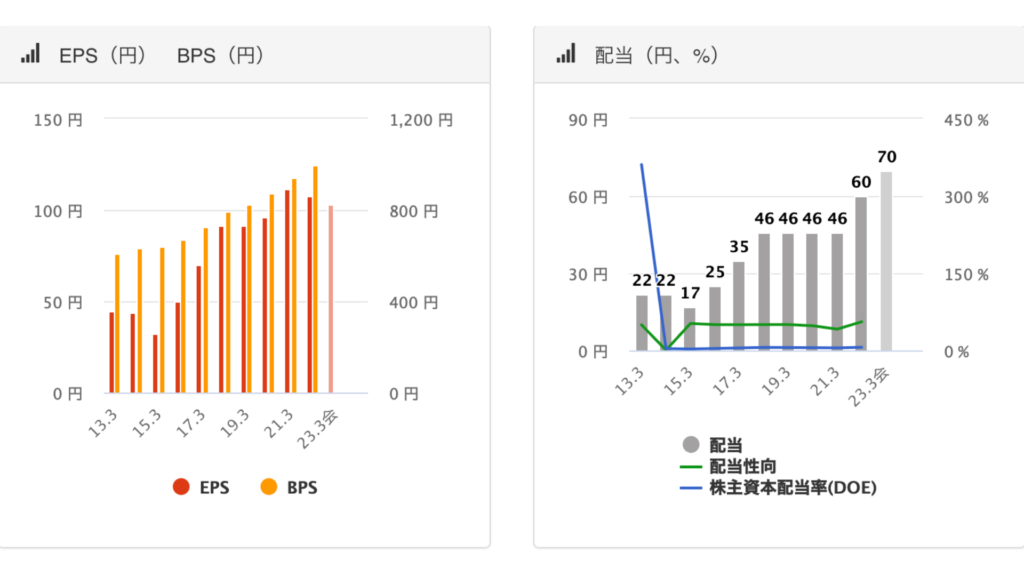

EPSは長期的に右肩上がりに成長しており、配当金に関しては10年間で3倍以上に成長しております。

配当性向は現在55%とやや高めな点は少し気になりますが、今後業績が伸びて来れば増配も期待できる銘柄じゃないかと思います。

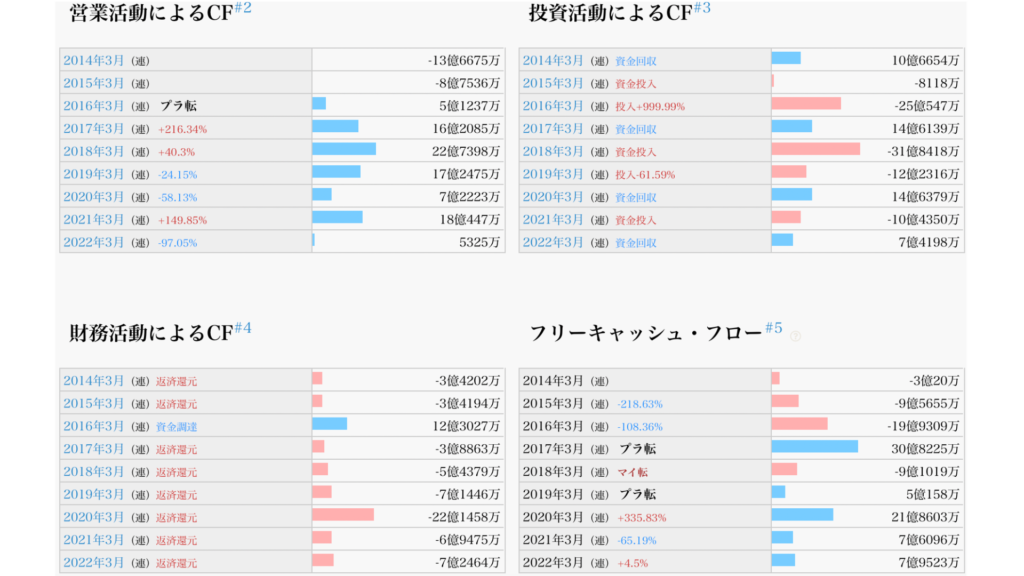

続いてキャッシュフローの推移をみていきましょう。

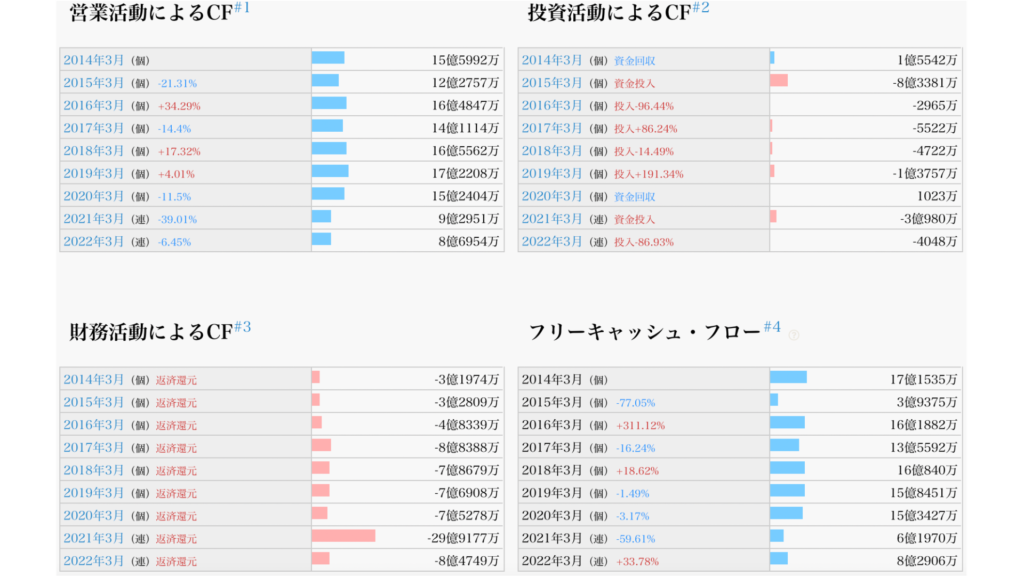

日本ケアサプライキャッシュフロー推移

営業CFは基本的にプラスとなっていて財務CFは基本マイナスで本業で安定的に稼げており、しっかり返済に充てられていうるため自己資本比率に関しては年々増加しています。

流動比率に関しても200%ありますので安全性は高く財務体質は健全と言えます。

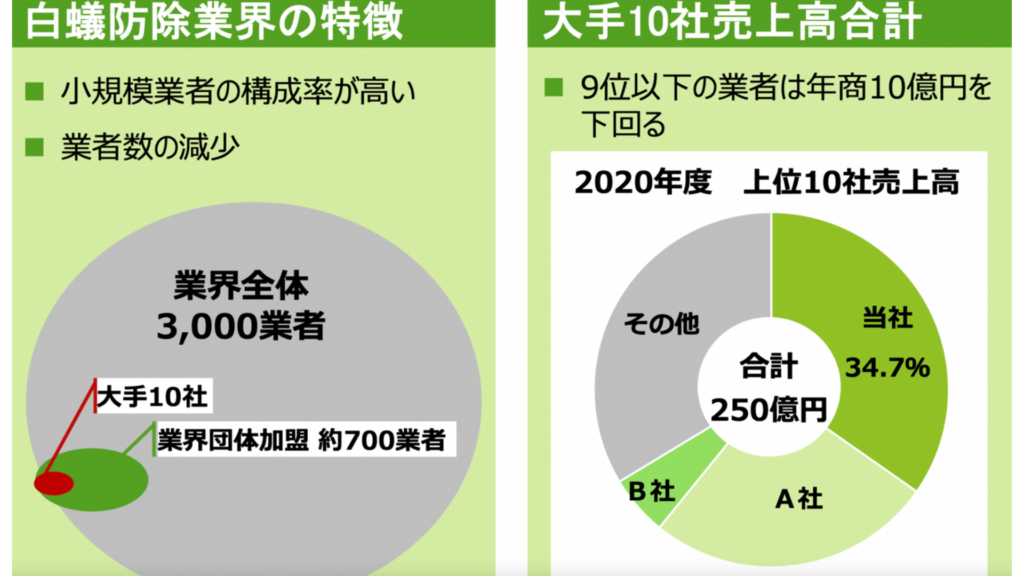

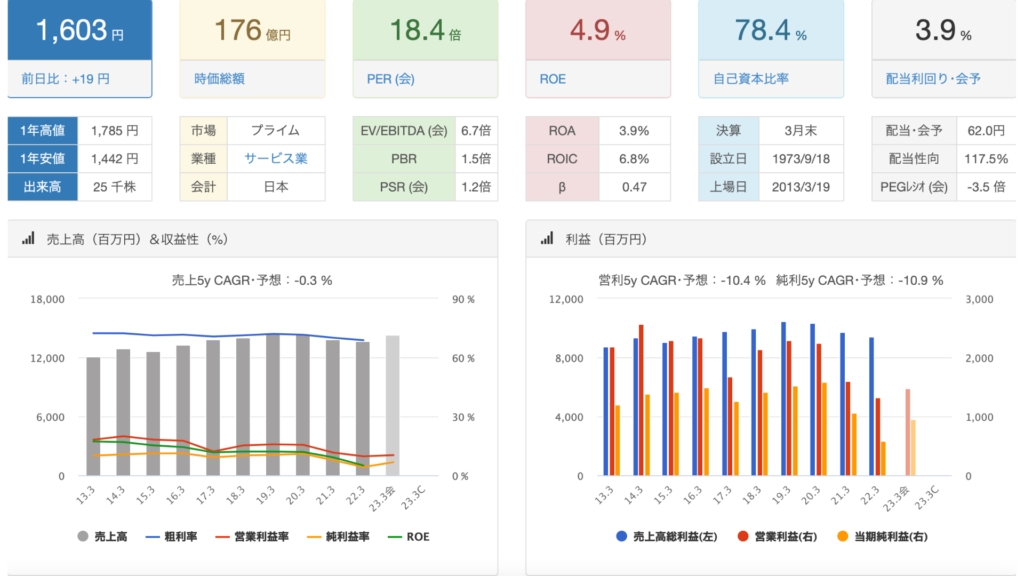

アサンテとは

2社目は証券コード【6073】アサンテです。

同社は、害虫駆除を生業としており、シロアリの駆除が収益の柱となっています。

事業構成比率

シロアリ駆除・・・42%

地震対策・・・・・27%

湿気対策・・・・・20%

その他・・・・・・11%

時価総額165億円のキャッシュリッチ企業、コロナ長期化で利益率を大きく落としてしまい

回復には時間がかかりそうな印象です。

営業所は67カ所、東北から関西を基盤に営業活動をおこなっており

北海道や和歌山にも営業所を構えております。

JA(農業協同組合)との提携を広域に展開しております。

業界の大手が少なくライバル企業が少ないため、優位性が高いこと

ディフェンシブな業種ですし株主還元に対する意欲も高い印象なため

長期的に投資していけるのではと思っております。

自己資本比率が高いのも高いポイントの一つとなっております。

コロナ前に関しては営業利益率も15%を超えており

配当性向も40%〜50%程度と余裕がありました。

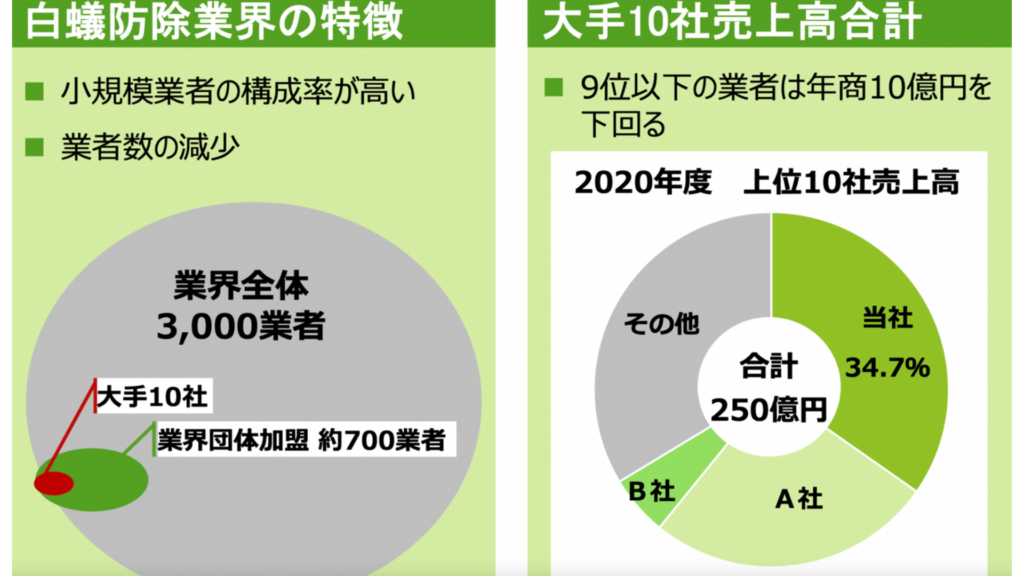

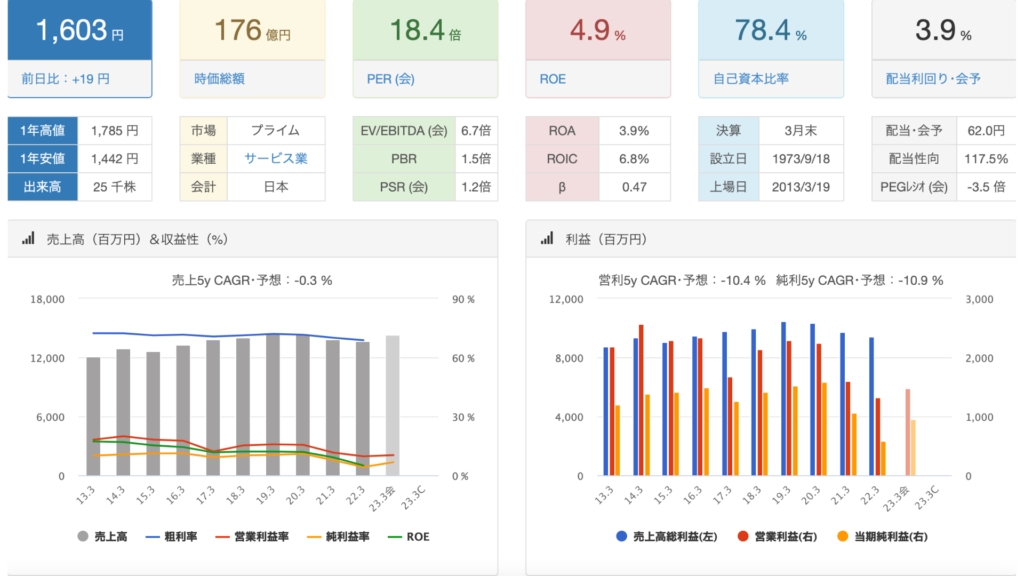

PERは18.4倍

PBRは1.5倍

売り上げは安定していますが利益率が下がっているのが少し気になります。

アサンテは高い自己資本比率と株主還元姿勢が魅力的で私は300株ほど保有しています。

コロナの影響で1株あたりの利益を大きく落としてしまいましたが現在は回復傾向にあります。

配当利回りが3.9%と高配当になってきており投資妙味が出てきていると感じています。

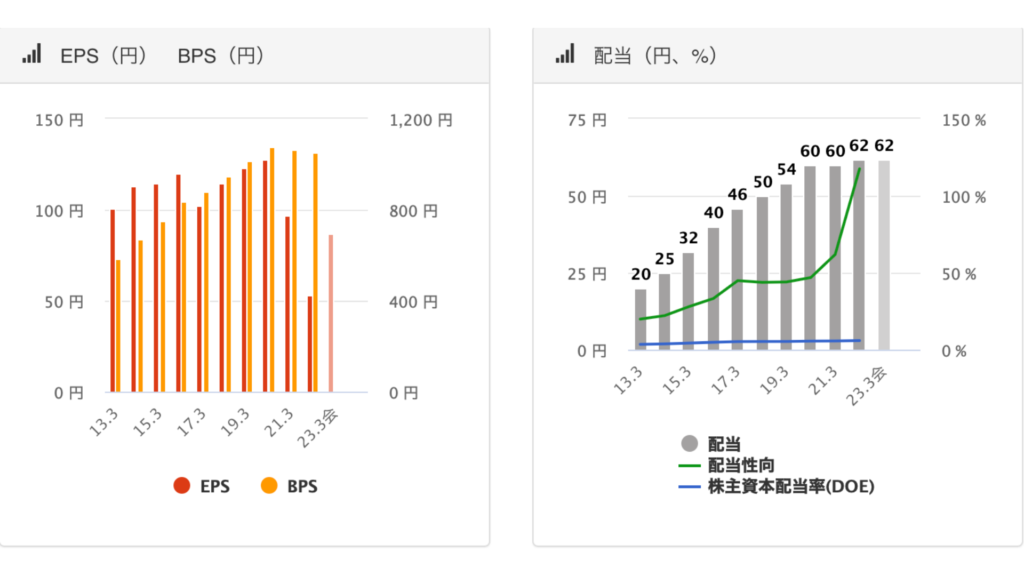

アサンテ配当推移

配当金に関しては10年間で3倍以上に成長しており、先ほども述べましたが

コロナの影響で業績を落としてしまいましたが、100%を超える配当性向で

減配を回避して来れていることから株主還元姿勢は高いように感じています。

長期的に保有することを考えれば現状の配当利回りであれば購入できるかなと思っています。

続いて株価の推移をみていきましょう。

2018年に2,400円の高値から株価を落としてきており、現在は1,500円台のいちにいます。

私は1,530円ほどで300株保有しております。

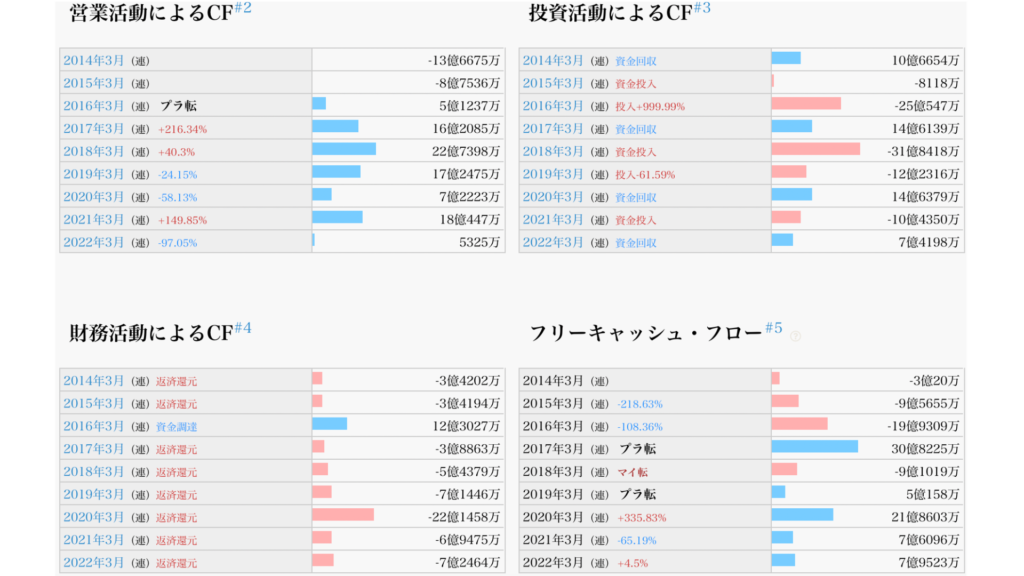

続いてキャッシュフローの推移をみていきましょう。

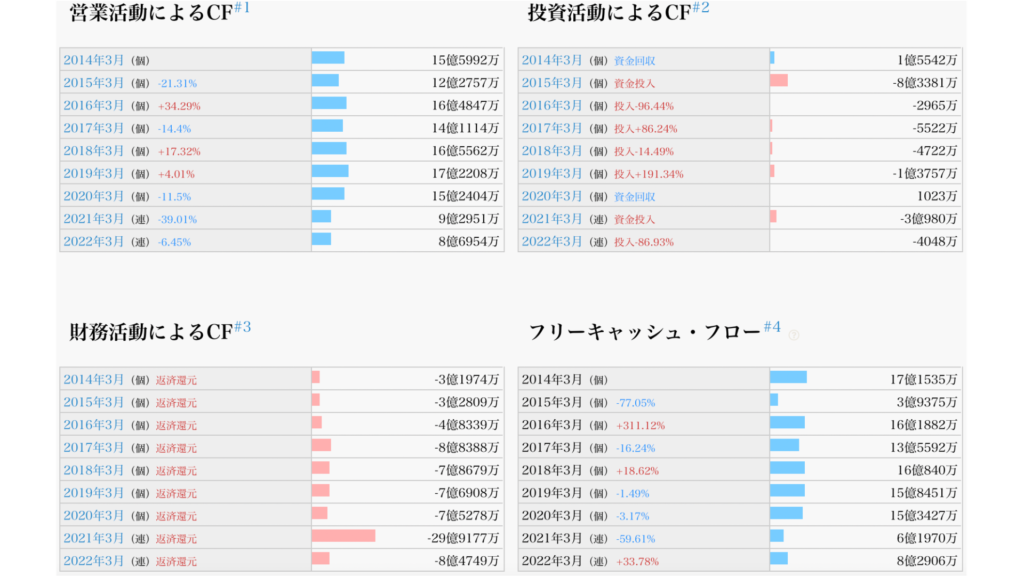

アサンテキャッシュフロー推移

営業CFは毎年プラスになっていて財務・投資CFは毎年マイナスでしっかり本業で稼いで返済や事業投資に資金を

使えていることがわかります。

流動比率は440%と非常に高いです。

※200%あれば安全

自己資本比率が78%とかなり高いため財務は健全と言っていいでしょう。

配当性向に関しても回復していますので今後に期待です

いかがでしたでしょうか。

どちらも、個人的にはお勧めできる銘柄かなと思いますし、現在の株価であれば

そこまで割高ではないように思います。

しかし、全力で銘柄を購入するタイミングは全体が下がっている時なので、購入するタイミングに関しては慎重に!

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

決算書の解説も記事出しています。→https://kohaitouburogu.com/kessannsyo/

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた

コメント