こんにちは

今回は検討リストの中からサービス業のセクターの紹介です。

エイジスですが棚卸や品出しのアウトソーシングから冷蔵ケースの夜間清掃などの業務も行っており、小売業売り上げトップ100位の企業のうち80%が導入している、業界国内首位の企業です。

自己資本率の高さと低水準の配当性向そして高い利益率が魅力的な会社です。

ぜひ最後までご覧ください。

エイジスとは

PER7.4倍

PBR0.8倍

自己資本比率85.5%

株価2082円

配当利回り3.8%

PER/PBR共に割安水準で、高い自己資本比率が魅力的です。

最近は2022年は顧客の在庫数減少に伴い利益を落としてしまい、株価も下落が続いております。

棚卸・賞味期限のチェック・冷蔵ケースの清掃・データ分析・人材育成などのサービスを展開しており

主にコンビニエンスストアやドラックストアやショッピングモールとの取引がメインとなっております。

時価総額は175億円と小ぶりな企業ですが業績は長期的にみたら右肩上がりに伸びており

年々企業が人材を雇用するリスクは上がっていることから一元管理で業務を委託する需要は

増えてくるのかなと思います。

配当性向は30%とまだ余裕があります。

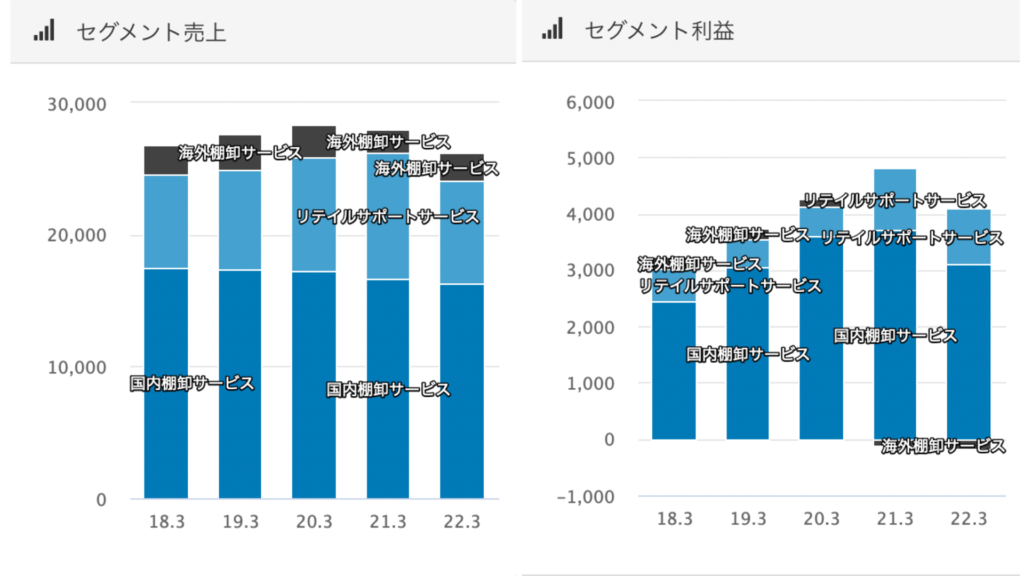

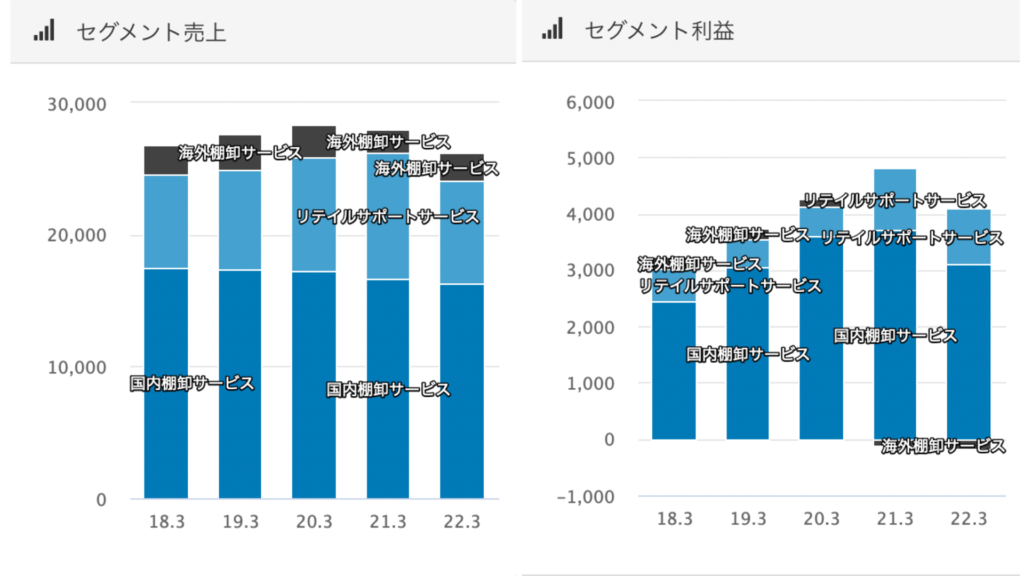

売り上げセグメント

国内の棚卸が売り上げ構成の60%を占めており、海外の事業展開も進めていて中国などに事業進出しています。

ストック型のビジネスではありますが小売店の在庫状況によって収益が減少してしますため、ディフェンシブな銘柄として保有するのは懐疑的です。

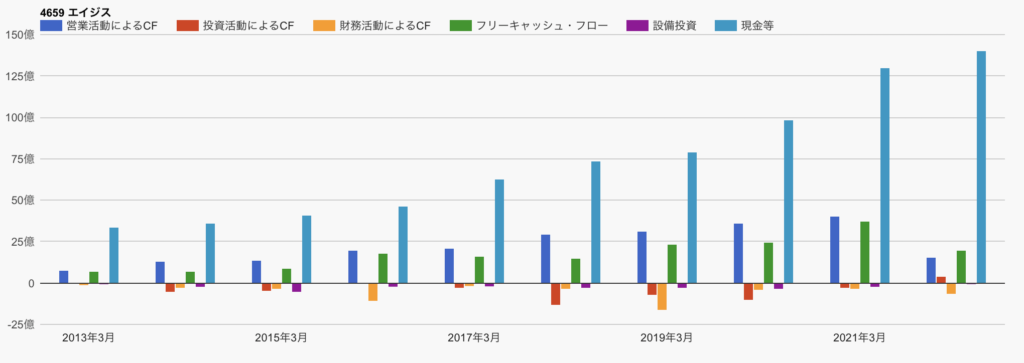

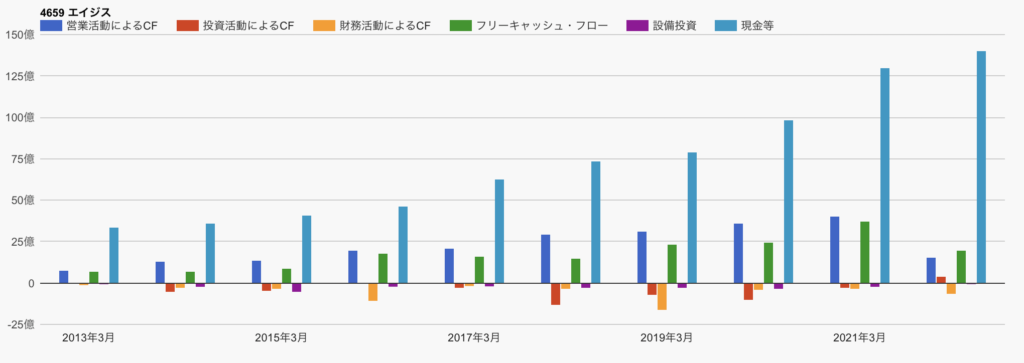

それではキャッシュフローを見ていきましょう。

キャッシュフローの推移

自己資本が年々積み上がっていますね。

営業CFは毎年プラスで2022年の投資CFがプラスとなっており、財務CFは年々マイナスです。

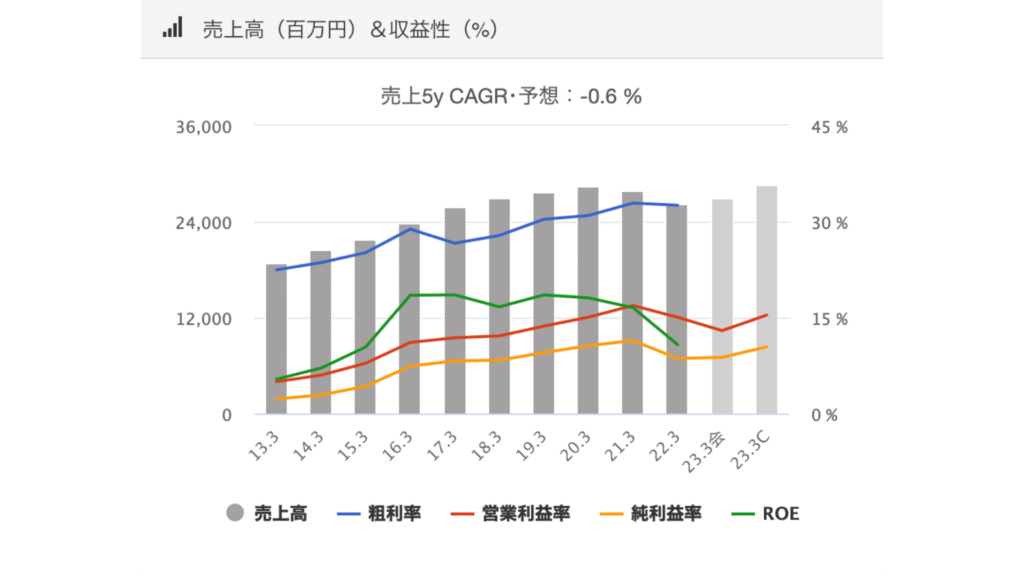

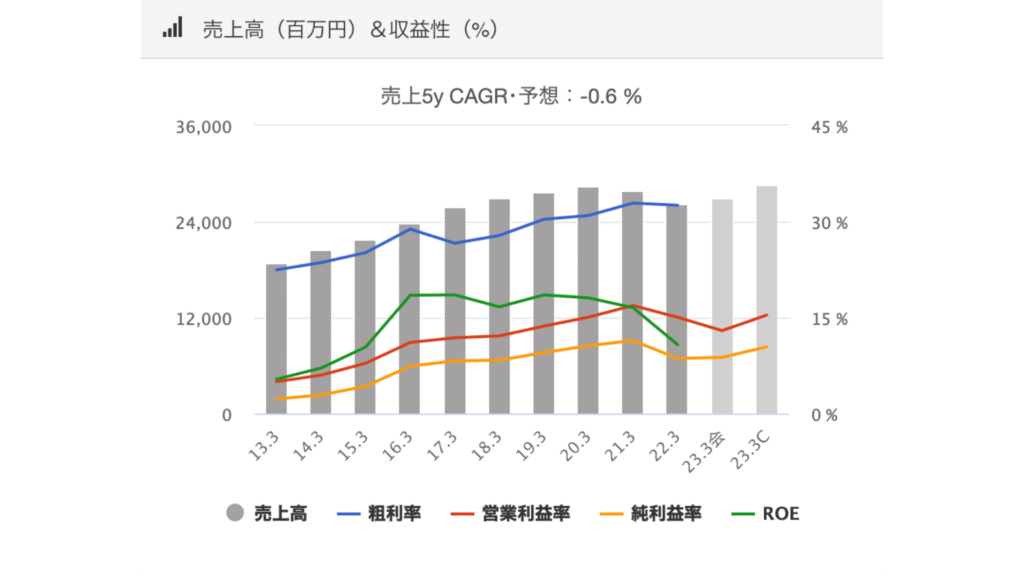

続いて業績の推移を見ていきましょう。

エイジス業績推移

売り上げ高

売り上げは年々右肩上がりで伸びております。

15%の高い利益率は魅力的で配当性向も30%と無理のない水準なため

安心感がありますね。

2023年は増収減益の予想とのことなので進捗次第で投資を検討していきたいと考えています。

配当利回り4%超えてくればもっと気軽に買えるんですけどねw

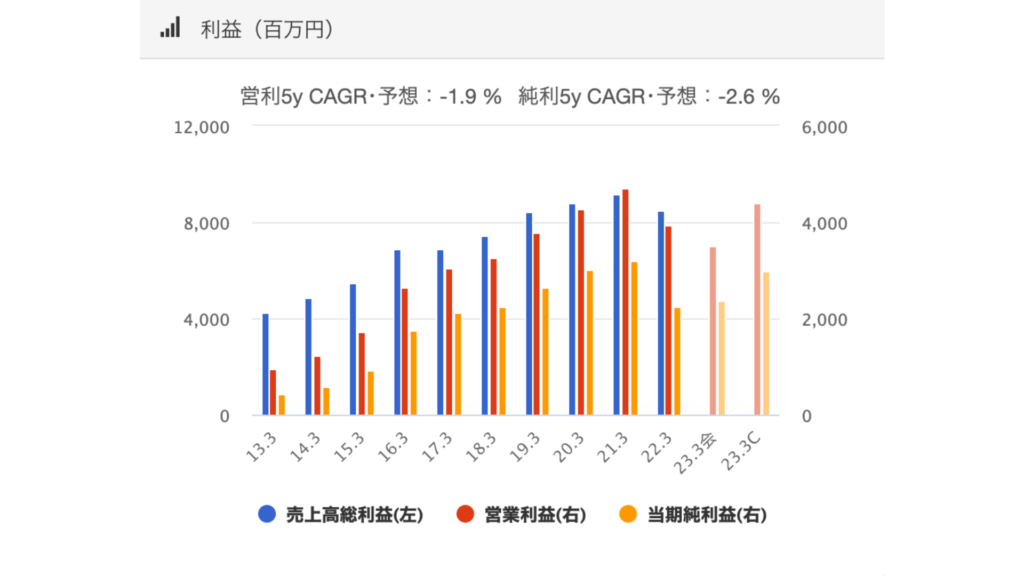

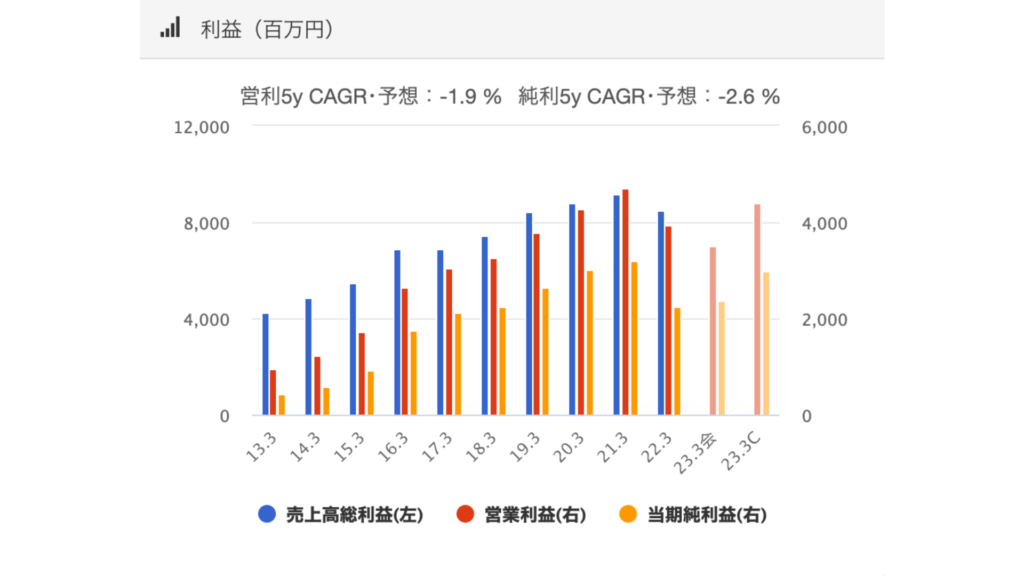

利益

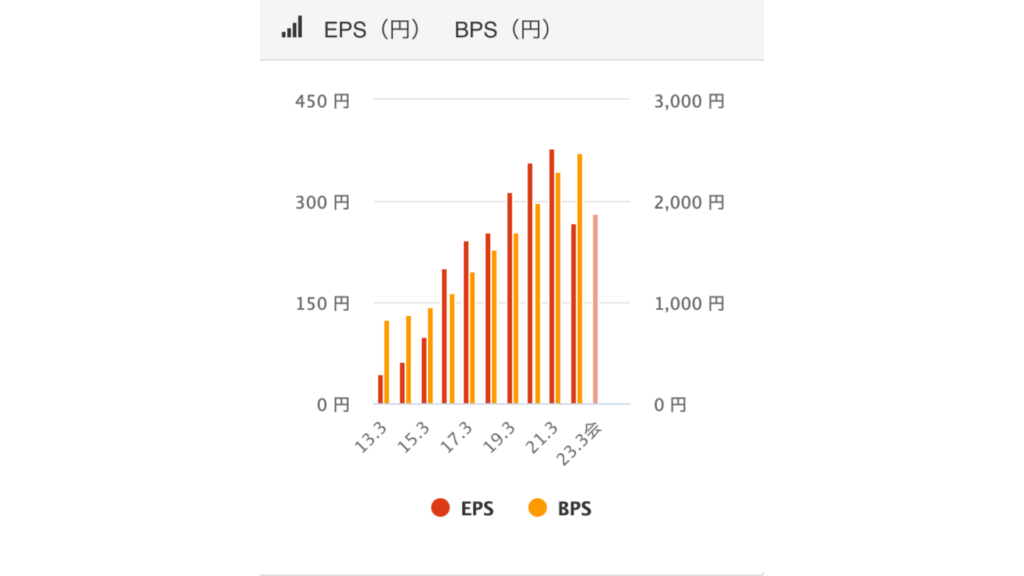

EPS/BPS

2022年で業績を落としてしまっていますね。

9期ぶりの減収とのことで株価にも大きく反映しています。

減益の主な要因はコロナウィルスの感染拡大が主な要因ということでしたので、国内のコロナ問題が収束して来れば回復してくるかなと思いますが、投資タイミングは慎重に行っていきましょう。

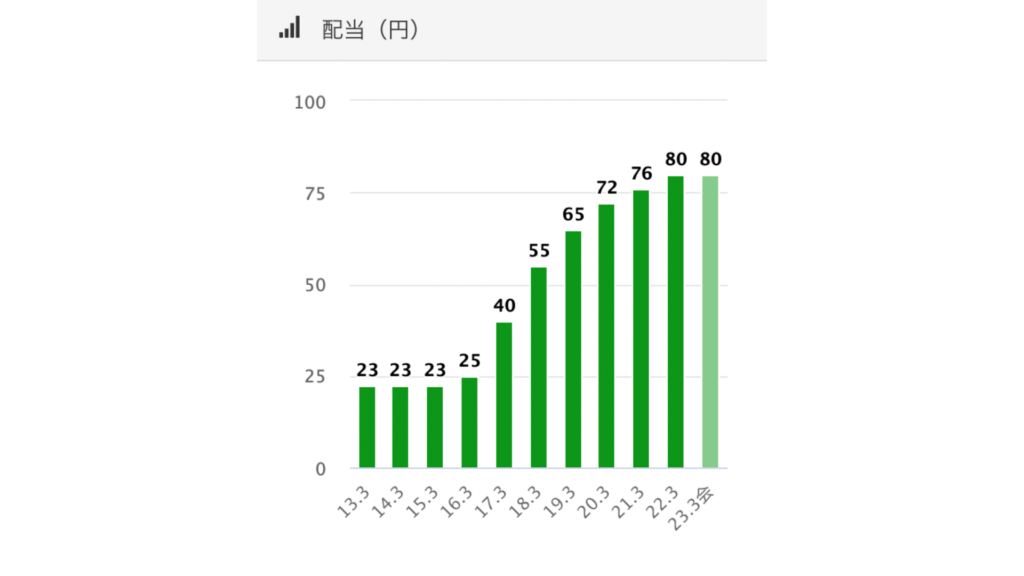

配当推移

配当金は10年で3倍以上に成長しており、減配がないのも良いですね。

キャッシュリッチ企業で営業利益率も高く、配当性向にも余裕があるので

高配当銘柄の投資対象としては優良かなと思います。

続いて株価を見ていきましょう。

株価推移

コロナ後に4,000円付近の高値をつけてから2022年の業績悪化を受けて2,000円付近まで下落してきております。

個人的には1,800円くらいで100株購入したいと思い見守っておりましたが、我慢できなくなってきており、近日100株購入しようと思っていますw

まとめ

□棚卸代行業界国内首位

□高利益率のビシネスモデルに加えて高い自己資本が魅力

□業績は右肩上がりだったがコロナの影響で2022年は減収予想

□10年間以上非減配

□配当性向30%程度とまだまだ余裕あり

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた

コメント