こんにちは

今回はガラスのセクターから2社厳選してご紹介します。

日本特殊陶業は私も保有しており、AGCは購入検討リストに入れてあります。

AGCに関しては米国の海外の売り上げ構成比が高いため利上げの影響を受けてまだ下がるんじゃないかと思っています。

1社目は証券コード【5201】AGCです。

AGCとは

高橋さんがCMをやっていて知名度が上がった会社です。

『なんだしなんだしAGC♪素材の会社AGC♪』このフレーズでお馴染みの時価総額1兆円を超える大企業です。

ガラス製品を中心に利益を出しており

テレビの液晶や自動車、アンテナ内蔵のガラスやカメラレンズなどにも使われています。

同社の売り上げ構成比は以下の通りす。

AGC売り上げ構成比【2020年】

日本・・・・496,412(35.1%)

アジア・・・448,875(31.8%)

アメリカ・・154,532(10.9%)

ヨーロッパ・312,485(22.1%)

PER8.5倍

PBR0.7倍

数値的にはかなりの割安水準で自己資本比率に関しては50%を超えているので問題ありません。

売り上げに関しては長期的に右肩上がりに成長しております。

配当利回りが4.4%と高水準で配当性向に関しても37%とまだ余裕がありそうに思います。

海外の売り上げが60%を超えており、それなりにボラティリティはあるかなと思いますので

下がり切ったところを狙っていくか、分割して購入していくかしないとダメかなと思い、

2022年3月のロシアウクライナ戦争の下落で仕込み損なった銘柄です。

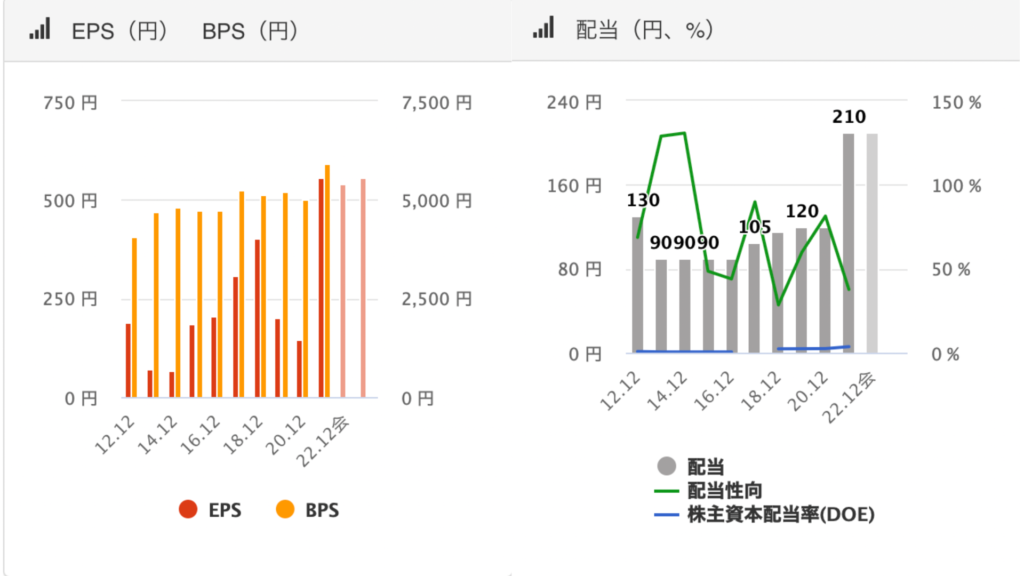

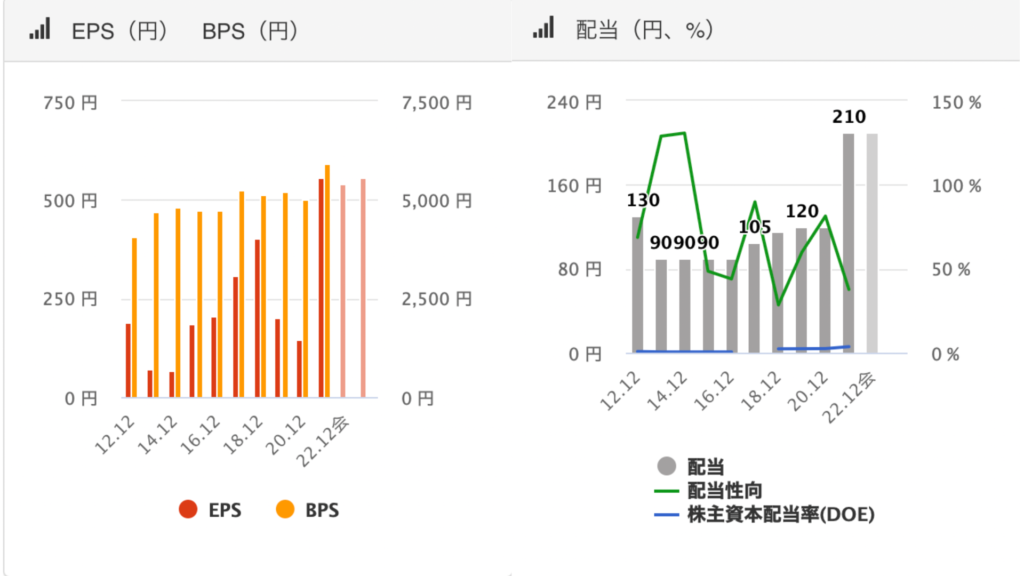

AGC配当推移

EPSはかなりばらつきがあり保有していて安心感はなさそうに感じますが

2020年のコロナ禍でも配当性向を80%まで上げて減配せずに配当金を支払っていますので

株主還元姿勢は評価できるポイントかなと思います。

2021年の配当金を今後維持できるかどうかが購入するポイントになると考えていますが

個人的にはガラス製品や電子製品は今後需要は増加していくと思っているのと、そこまで大きく減少する可能性は低いと

感じています。

2021年に関しては為替の影響で約500億円の増益と原材料高の影響で250億円の損失が生まれている状況です。

2021年に大幅増配がありましたが維持できるかどうかは長期的にみると懐疑的です。

ただ、高水準の利回りとコロナ禍の配当維持に加えて配当性向も無理のない範囲で支払っていることと自己資本比率も50%を超えているので購入できないレベルではないかなと思います。

AGC株価推移

見ての通り株価結構動きますw

今後業績が伸びて配当金が維持されるなら今の株価水準はかなり割安と入れるのかなと思います。

4,000円を判断基準としていて、前回安値の4,300円付近で購入判断をしたいと考えています。

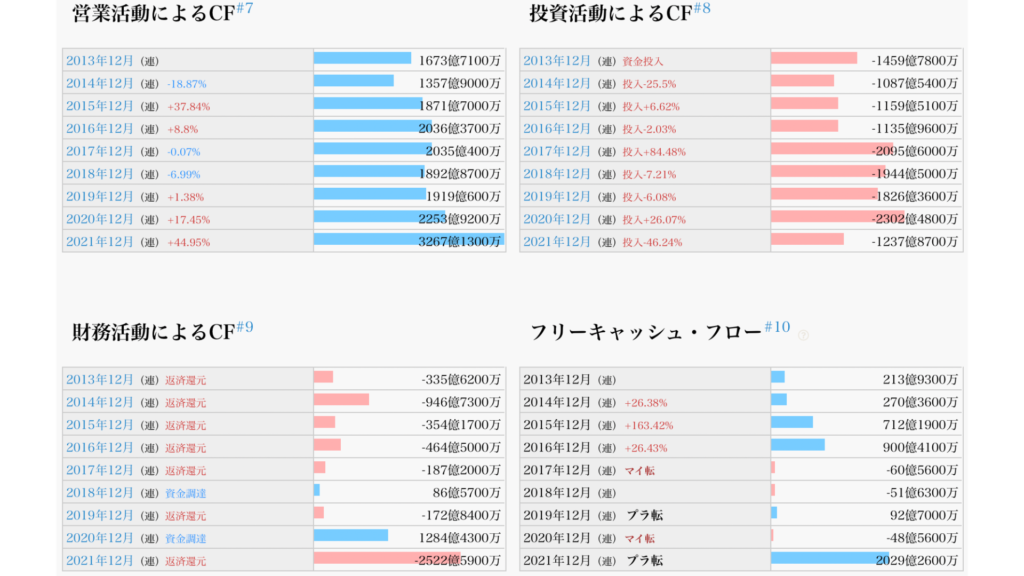

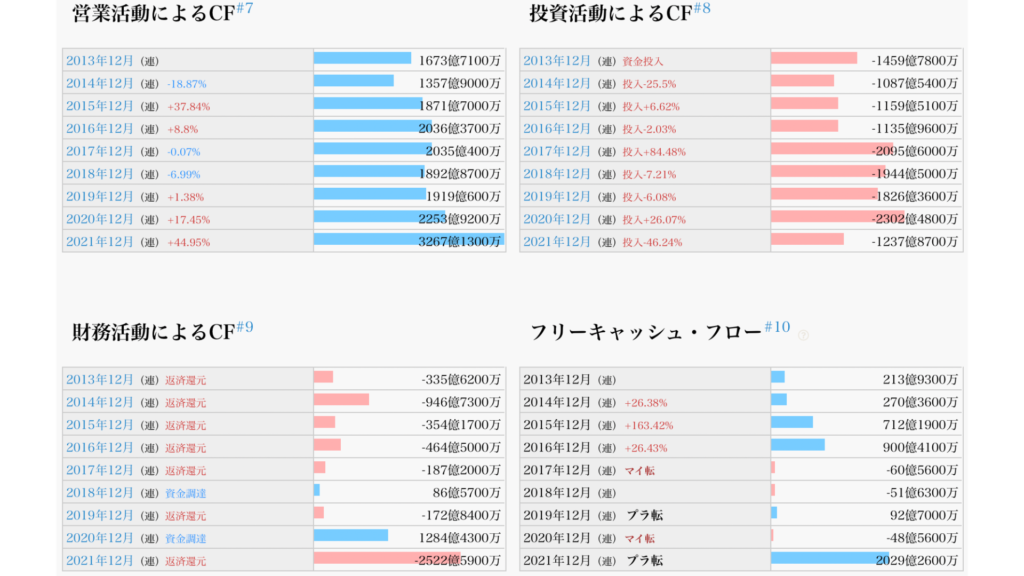

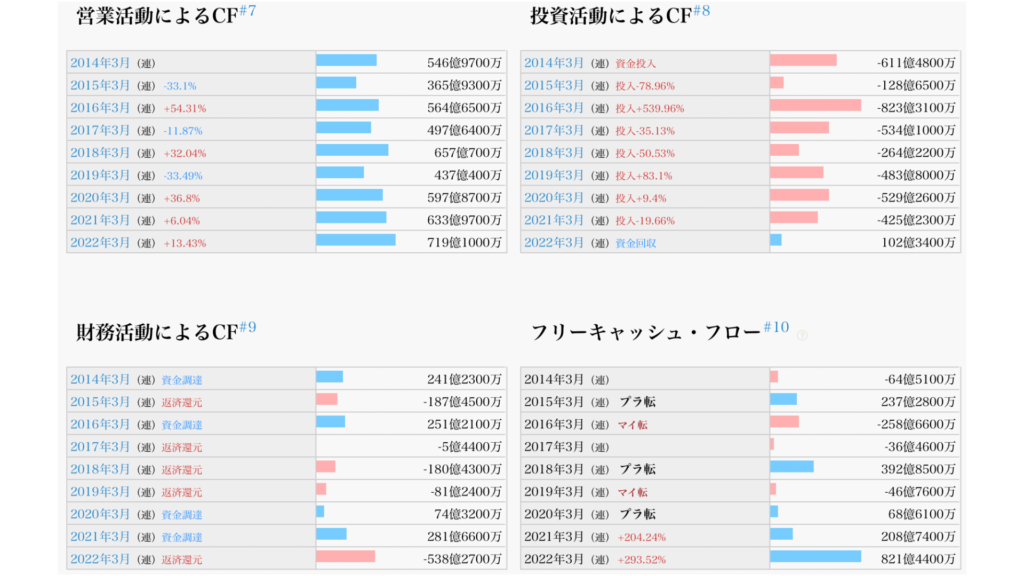

続いてキャッシュフローの推移をみていきましょう。

AGCキャッシュフロー推移

営業CFは毎年プラスでしっかり利益を出せていますね。

財務・投資CFに関しても基本的にマイナスで利益を投資と返済に充当できていることが読み取れます。

※流動比率に関しては150%です

自己資本比率が50%と高水準で財務体質に関しては問題ないと言えます。

銘柄を購入するときに一番考えるポイントはその会社が減配をしないかです。

AGCは減配のリスクは少なくはないと感じています。

今まで購入の優先順位は低く考えていましたが、ポートフォリオのガラスのセクター比率が低くなってきており、下げたタイミングで購入を検討しています。

2社目は証券コード【5334】日本特殊陶業です。

同社はAGCと比較すると自己資本比率が高く、利益率が高水準で高い配当利回りがあります。

日本特殊陶業も2021年に大幅増配をおこなあっていこう株価を上昇させてきました。

私は増配前に100株増配後に100株購入しております。

売り上げ構成はこちら

日本特殊陶業売り上げ構成比2021年

日本・・・・79,739百万円(18.7%)

アメリカ・・117,015百万円(27.4%)

ドイツ・・・80,733百万円(18.9%)

中国・・・・61,638百万円(14.4%)

その他・・・88,418百万円(20.6%)

PER7.2倍

PBR1倍

売り上げは長期的に右肩上がりに成長しております。

AGCと比べると自己資本比率・営業利益・配当利回り全てにおいて日本特殊陶業が優勢ですが日本のセグメント割合が低く円安の影響が業績に反映されています。

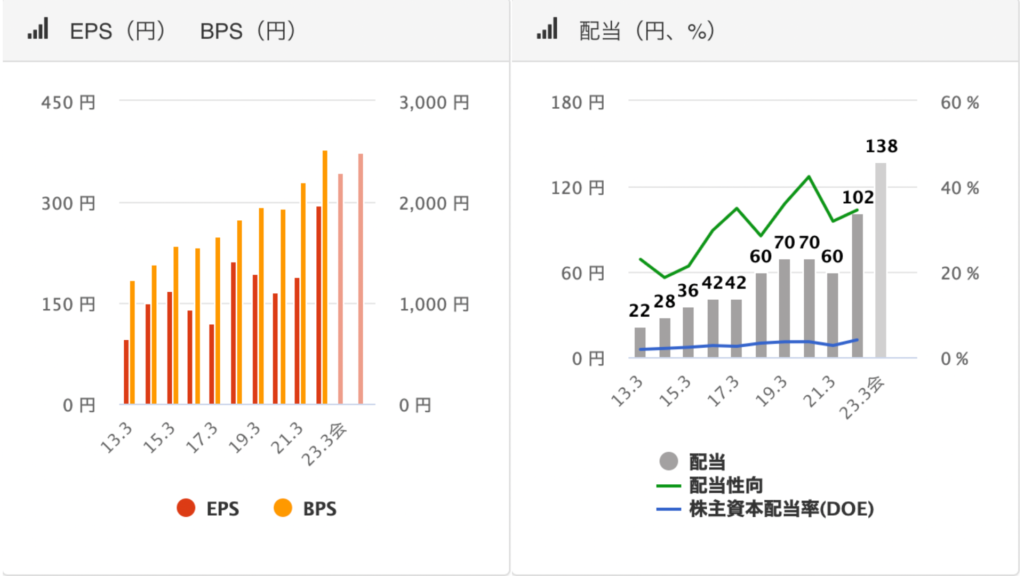

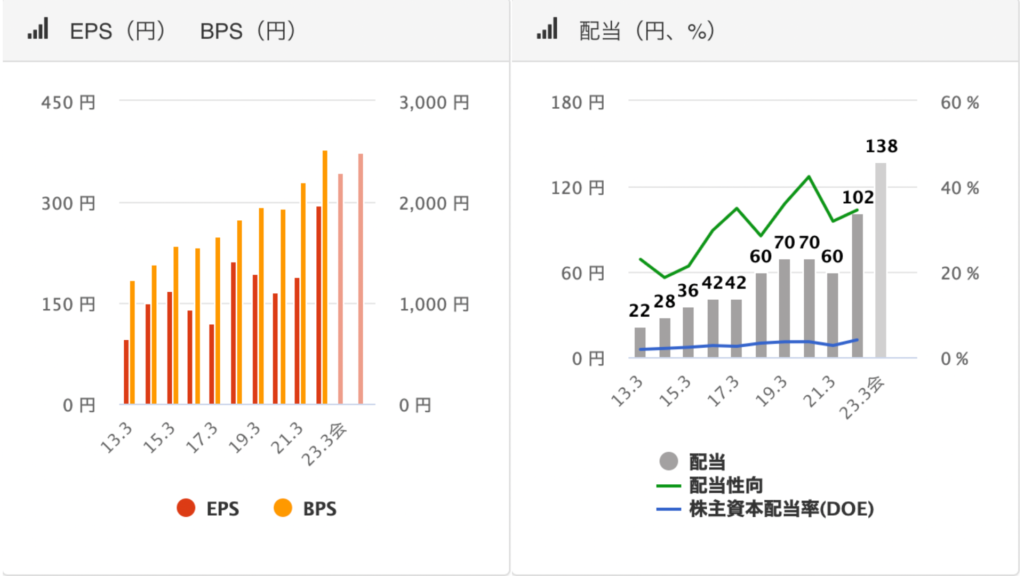

日本特殊陶業配当推移

EPSは長期的に上昇しています。

配当金に関しては10年間で6倍に成長しています。

配当性向にも余裕がありAGC同様にこの水準を維持できるなら今の株価はかなり割安と言えます。

続いて株価推移をみていきましょう。

日本特殊陶業株価推移

コロナ以降増配をきっかけに株価を上昇させてきていて、前回高値更新に期待です。

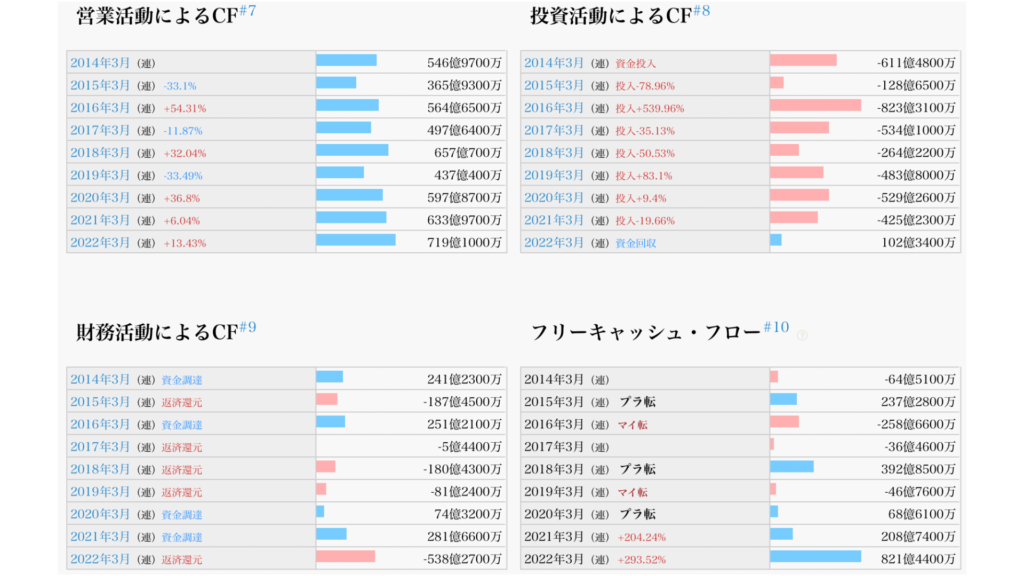

続いてキャッシュフローの推移をみていきましょう。

日本特殊陶業キャッシュフロー推移

営業CFは名年プラスになっていて財務に関しては資金調達が多いですが、自己資本比率が高く特に問題に思う水準ではありません。

投資CFに関しても毎年マイナスになっていて本業でしっかり稼いで事業投資を行えていることが読み取れます。

流動比率は355%とかなりの高水準で財務体質は健全と言えます。

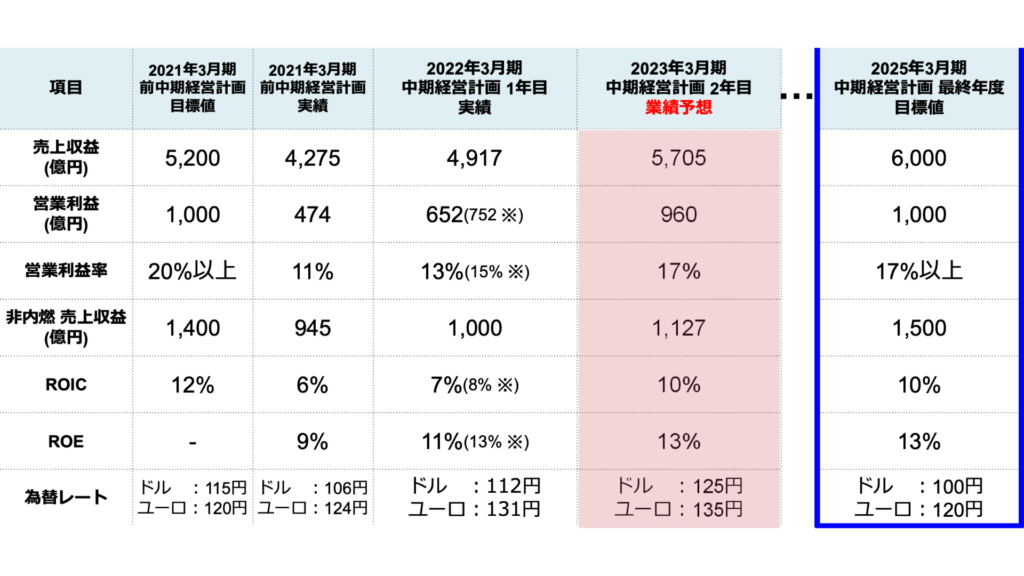

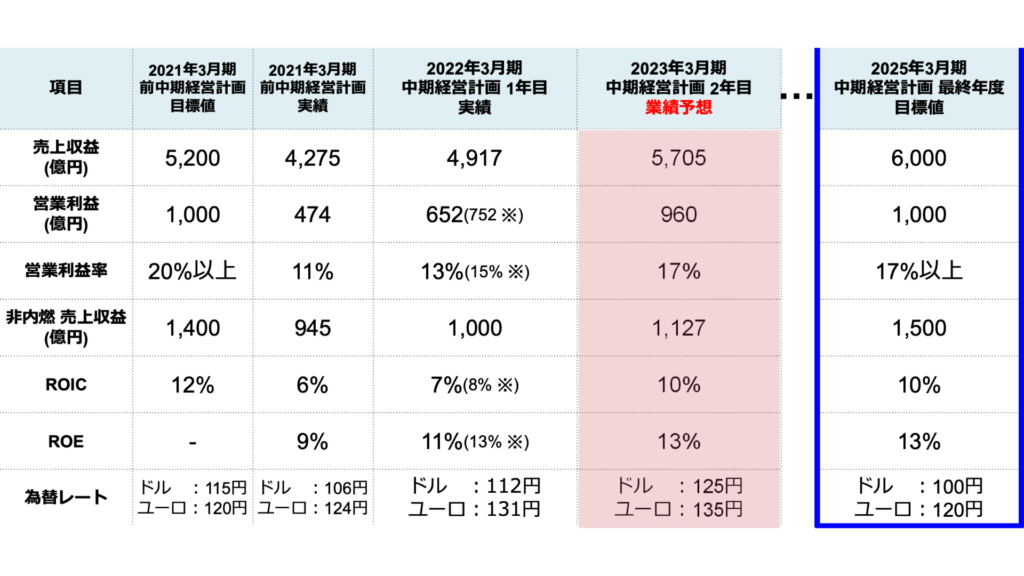

日本特殊陶業経営計画

2022年は好業績で2025年までの目標に対してはいい進捗に思います。

為替や原材料と懸念点はあるものの個人的には下がったら買い増したいと思っています。

何より配当利回りは魅力的ですからね

配当性向40%を打ち出しているため、この目標が達成されれば増配も期待できる銘柄だと思います。

配当金の推移は近年連続増配しているため、今後の経営状況によって収益性に期待が持てるのであれば、投資対象に組み込むのも選択肢としてはありではないかと思います。

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

決算書の解説も記事出しています。→https://kohaitouburogu.com/kessannsyo/

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた!

コメント