ハウスメーカーとしての企業価値が優れているのはもちろん、投資家からすると「高配当株」としても人気が高く、長期的にも安心して保有できる優良企業と言えるでしょう。

なお、ハウスメーカーという点は共通していますが、積水ハウスは住宅関連の売り上げが多く、大和ハウス工業は住宅以外にも商業施設や事業施設での売り上げも多い特徴があるなど、微妙な違いもあります。

こちらの記事では、積水ハウスと大和ハウス工業の財務データや中間決算などの情報を紹介していきます。

ハウスメーカーへの投資を検討している方、ポートフォリオに積水ハウスと大和ハウス工業の追加を検討している方にとって役立つ内容となっているので、ぜひ参考にしてください。

積水ハウスの事業

まずは、証券コード【1928】の積水ハウス から見ていきましょう。

大手ハウスメーカーとして知られている積水ハウスですが、

上記のように、不動産に関する幅広い事業を行っています。

また、アメリカ、オーストラリア、イギリス、シンガポール、中国の5ヵ国に展開して住宅事業を行っており、人口減少で将来が悲観視されている日本以外でも安定して稼ぐ手段を持っています。

「日本でつちかった環境技術やまちづくりのノウハウを活用し、その国の住環境の課題解決に貢献」とありますが、日本の技術力は世界各国で好評を得ており、今後も高いニーズがあると予測できます。

住宅が事業の中心なので、金利や地価、税制改正などに伴う個人消費が企業収益に大きな影響を与えますが、国内外の景気後退や金融政策の引き締めによる利上げは、逆風要素となります。

なお、2022年度の中間決算では

・中間の連結売上高は1兆4236億円で前期比16.35%増

・経常利益は32.58%増の1476億5100万円で着地

・売上高営業利益率は前年同期の8.96%から10.29%と改善

・中間までの経常利益の進捗率は56.79%

となっています。

一言でいうと、順調です。

とはいえ、アメリカでは利上げが進んでおり、住宅購入者からすると厳しい状況が続くと考えられます。

実際に、住宅ローンの利上げによって返済が滞る世帯も出てきてることから、今後の不動産市況は暗いと言わざるを得ません。

住宅販売で悪影響が出れば、着工にも悪影響が出ると予測されるため、アメリカでの不動産市況の悪化には注意する必要があります。

積水ハウスの財務データ

続いて、積水ハウスの財務データを見てみましょう。

自己資本比率は50%を超えており、長期的に安心して保有できる銘柄です。

配当利回りも4%台と高く、高配当株投資の軸として据えるのにもおすすめできる優良企業と言えるでしょう。

ROEも10%近い水準をたたき出していることから、投資家から預かった使って資金を効率よく稼げていることが分かります。

PERは9.5倍、PBRは1.02倍となっており、後述する大和ハウス工業と比較すると割安感はありませんが、「タイミングを見計らって購入する」レベルと言えます。

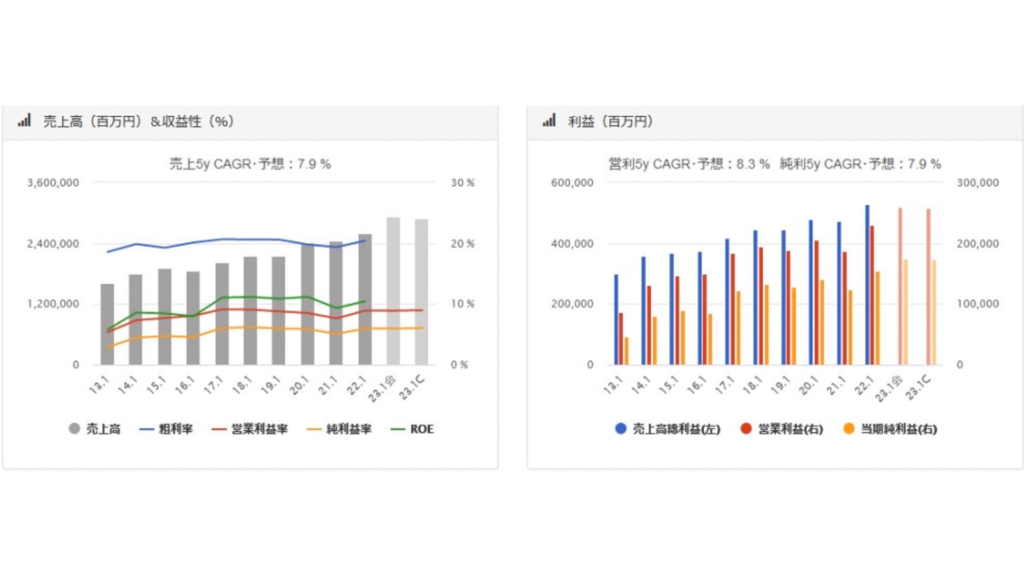

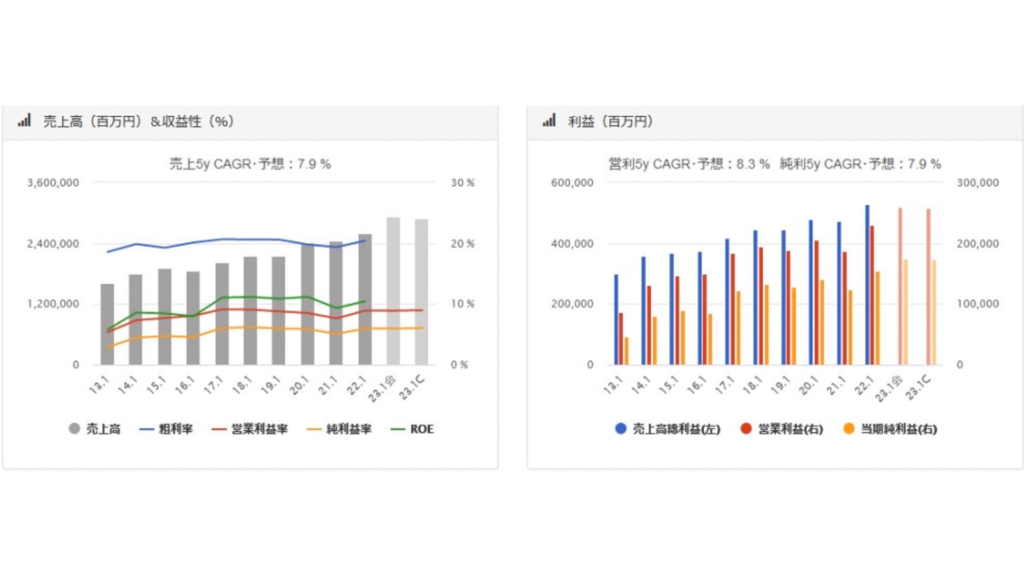

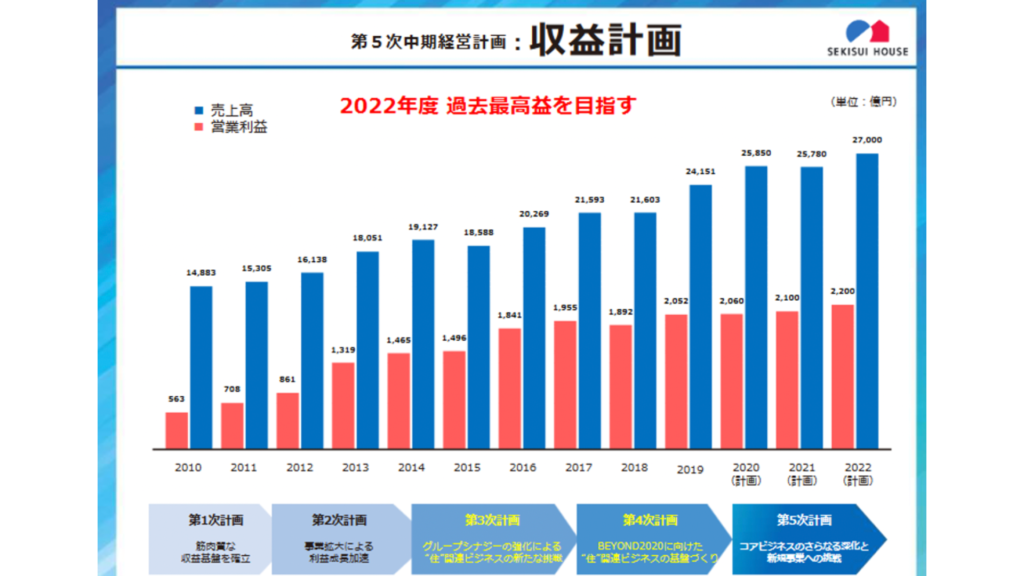

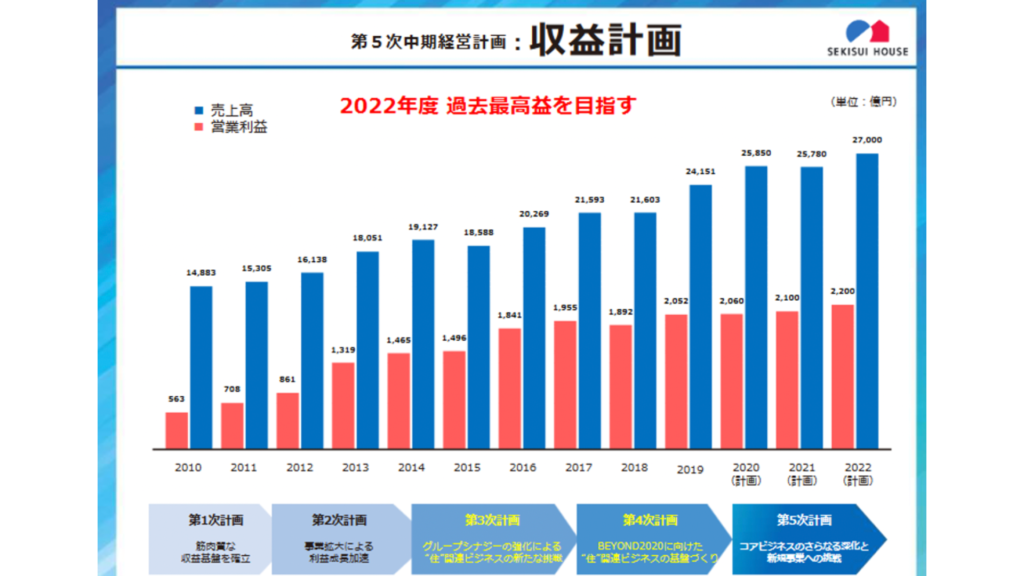

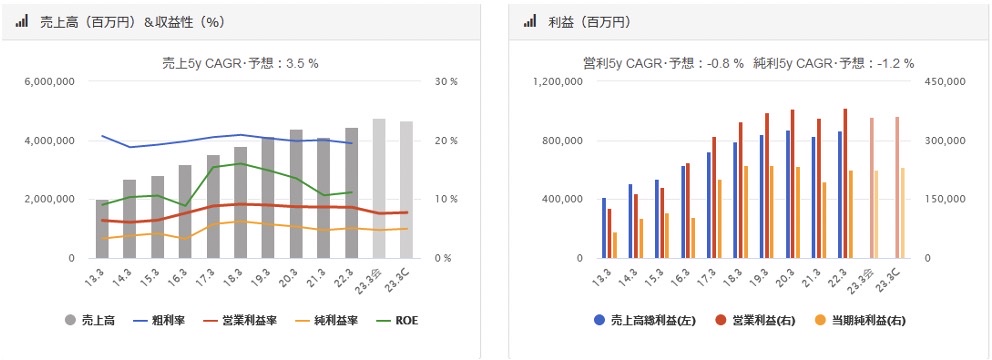

積水ハウスの売り上げと利益の推移

売上高と利益に関しては下記のように推移しています。

きれいな右肩上がりになっており、こちらも安心して保有できる材料となるデータです。

コロナ禍においても大きなダメージは受けなかったことも魅力です。

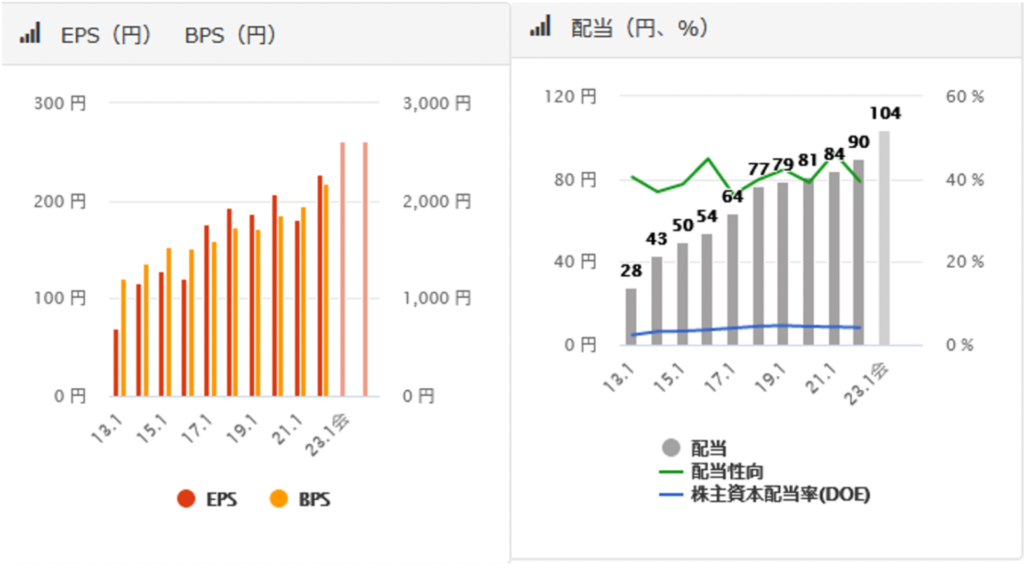

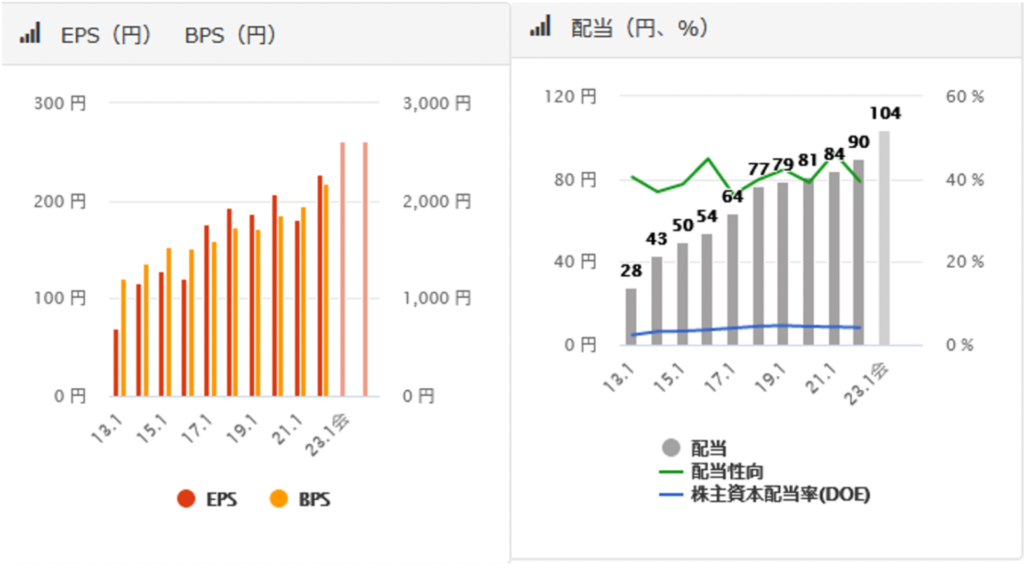

EPSと配当の推移は上記の通りです。

共に右肩上がりで、ここ10年は減配していません。

高配当株投資家にとって最も恐れる事態は「減配」「無配」ですが、積水ハウスが安定して稼ぐビジネスモデルが確立しているので、減配リスクや無配リスクは小さいと言えます。

配当性向も約40%と無理のない範囲なので、こちらも大きな安心材料です。

積水ハウスのキャッシュフロー

営業活動によるキャッシュフローは毎年プラスとなっており、財務活動に関するキャッシュフローを見ても、順調に返済していると言えます。

フリーキャッシュフローも、マイナスの年度があるものの安定してプラスの状況なので、特段心配は不要でしょう。

現金等も豊富に持っているため、かなりキャッシュリッチな企業でもあります。

積水ハウスの株価推移

コロナショック時には大幅に下落しているものの、その後は堅調に推移しています。

今後、世界経済の冷え込みが警戒されていますが、もし連れ安となったら仕込み時となるかもしれません。

現在も十分に魅力的な配当利回りではありますが、随時チェックすると良いでしょう。

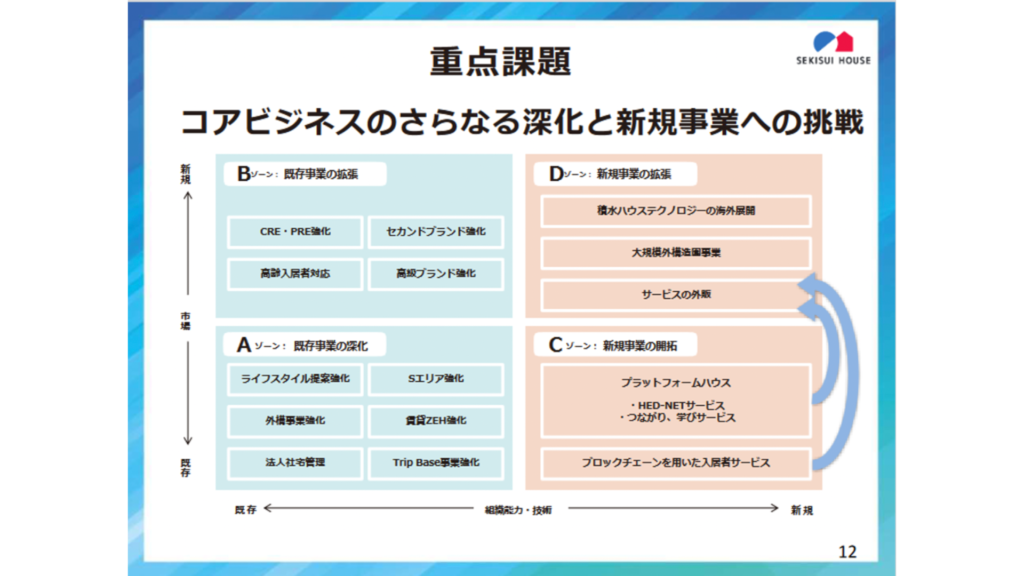

積水ハウスの中期経営計画

積水ハウスでは、事業ドメインを“住”に特化した成長戦略の展開と、コアビジネスのさらなる深化と新規事業への挑戦を、中期経営計画として掲げています。

また、積水ハウスはESGにも積極的に取り組んでおり、時代の流れにも乗ろうとしています。

個人投資家はもちろん、ESG投資に積極的な機関投資家からも好まれる銘柄と言えるでしょう。

今後も安定した事業展開ができるので、今後の決算発表も要注目です。

大和ハウス工業の事業

大和ハウス工業も、積水ハウスと同じく日本を代表するハウスメーカーです。

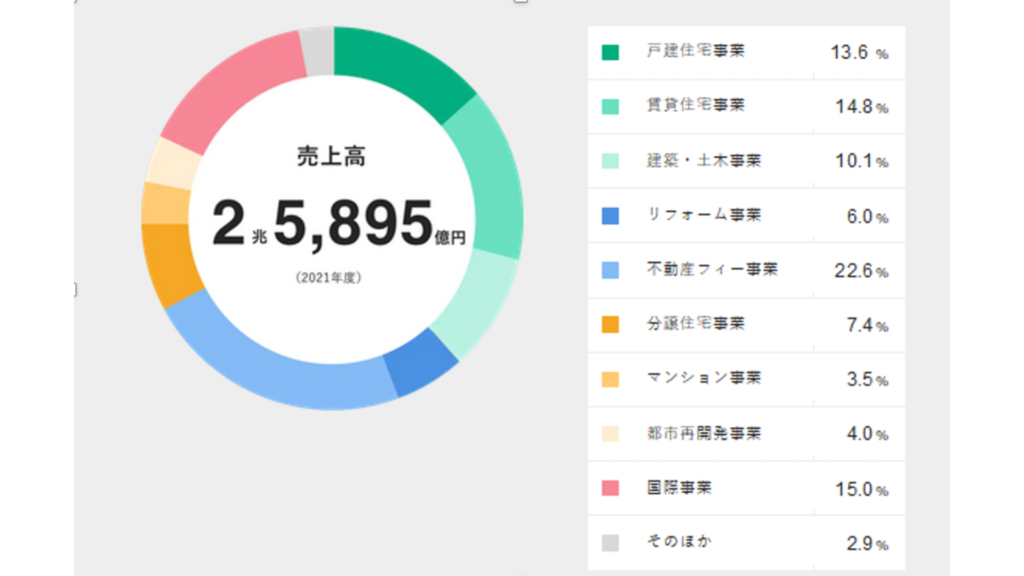

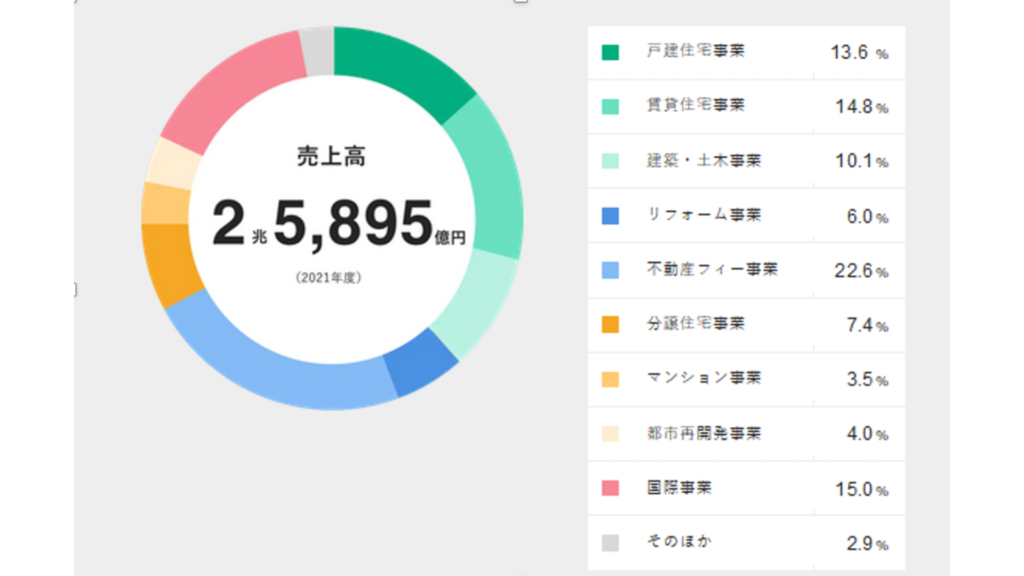

証券コードは【1925】で、下記のように幅広い住宅事業を展開しています。

・住宅事業

・賃貸住宅事業

・流通店舗事業

・建築事業

・マンション事業

・環境エネルギー事業

・海外事業

戸建住宅事業では戸建住宅の注文請負・分譲を行い、マンション事業ではマンションの開発・分譲・管理がメインです。

住宅ストック事業では、増改築の請負・不動産の売買仲介、賃貸住宅事業では「D-room」などの賃貸住宅の開発・建築を行っています。

海外事業は、中国をはじめとするアジア諸国、オーストラリア及びアメリカで事業を展開しており、海外でも稼ぐ基盤を整えています。

なお、2022年度の中間決算では、

・2022年9月期における中間の連結売上高は2兆2613億円で前期比10.73%増

・経常利益は5.35%減の1530億2400万円で着地

・売上高営業利益率は前年同期の7.85%から6.84%と悪化

・中間までの経常利益の進捗率は44.1%

中間決算の経常利益の段階で進捗率が44.1%となっており、2022年度の決算状況は一見すると芳しくありません。

しかし、売り上げは「従来の見通しから3.9%増えて4兆7600億円」「最終的な利益が3.7%増えて2260億円になる見通し」と、業績予想を上方修正しています。

国内外の戸建て住宅事業は好調に推移しているものの、アメリカでは利上げに伴って住宅ローン金利が上昇しており、住宅事業の先行きに警戒する必要があります。

アメリカでは、30年ものの住宅ローン金利が7%を超えるなど、住宅購入者側にとって厳しい状況です。

国内外の戸建て住宅の販売は好調で、さらに旅行需要の回復に伴って国内のホテル事業の収益回復が見込まれるなどポジティブな要素もありますが、住宅事業の先行きに関しては要注意です。

大和ハウス工業の財務データ

続いて、大和ハウス工業の財務データについて見ていきましょう。

自己資本比率は35.9%と、積水ハウスよりは低い水準です。

「自己資本比率は40%以上欲しい」と考えている方にとっては気になるデータですが、大和ハウス工業の自己資本比率は過去十数年間にわたって30%台中盤で推移しているので、「特に気にする必要はない」といった感じです。

自己資本比率は10%を超えており、配当利回りも4%を超えていることから、稼ぐ力と株主還元の姿勢は魅力的です。

PERは8.8倍、PBRは0.95倍となっており、割安感を感じられるレベルと言えるでしょう。

大和ハウス工業の売り上げと利益の推移

売上高はきれいな右肩上がりですが、当期純利益は「ここ数年はほぼ横ばい」といった感じです。

とはいえ、安定して収益を上げていることから、そこまで不安に思う必要はありません。

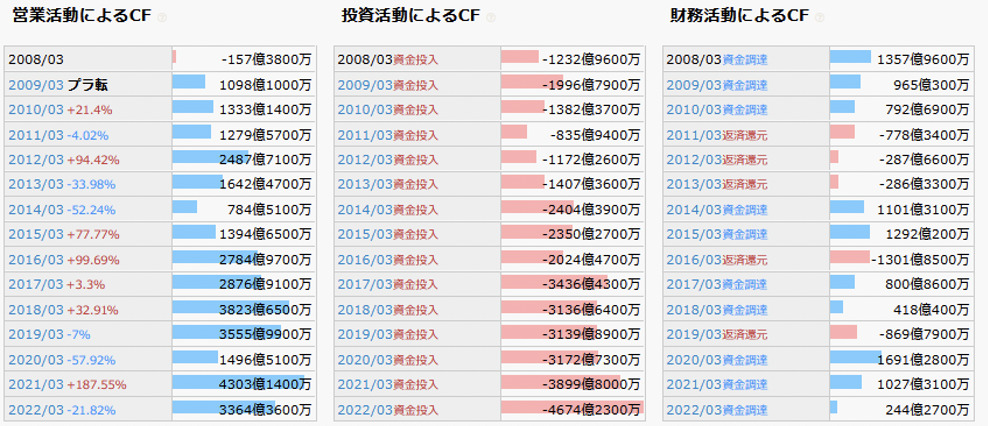

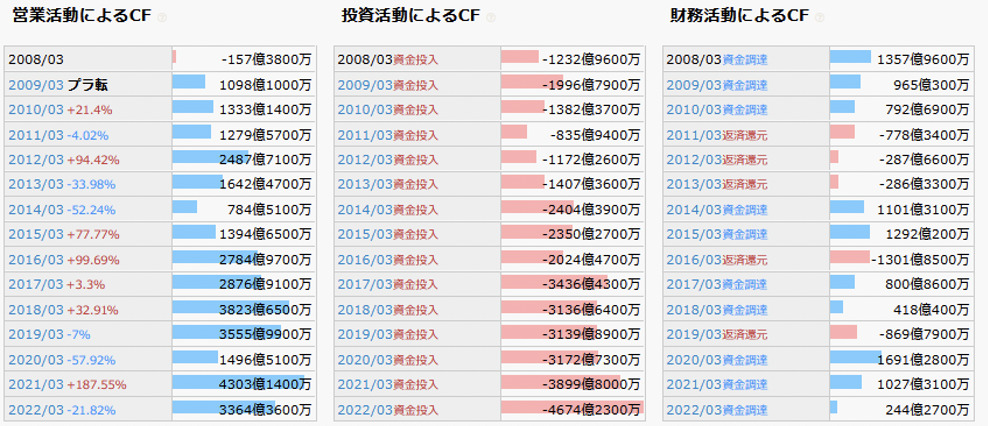

大和ハウス工業のキャッシュフロー

営業活動によるキャッシュフローは、2009年以降はプラスの状況が続いており、安定して収益を上げていることが分かります。

また、投資活動によるキャッシュフローや設備投資を見ても分かるように、収益力を高めるための投資にも積極的です。

フリーキャッシュフローに関してはマイナスになっている年度もある点がやや気になりますが、現金等は豊富に持っているため、過度な心配は不要でしょう。

大和ハウス工業の株価推移

続いて、大和ハウス工業のここ5年の株価推移を見てみましょう。

一定の範囲で上下動を繰り返している「ボックス」の状態です。

現在の配当利回りも十分に魅力的ではありますが、さらに安値で買えるチャンスも多くありそうなので、高配当株投資家の方にとっては「もう少し様子を見る」スタンスが無難かと感じます。

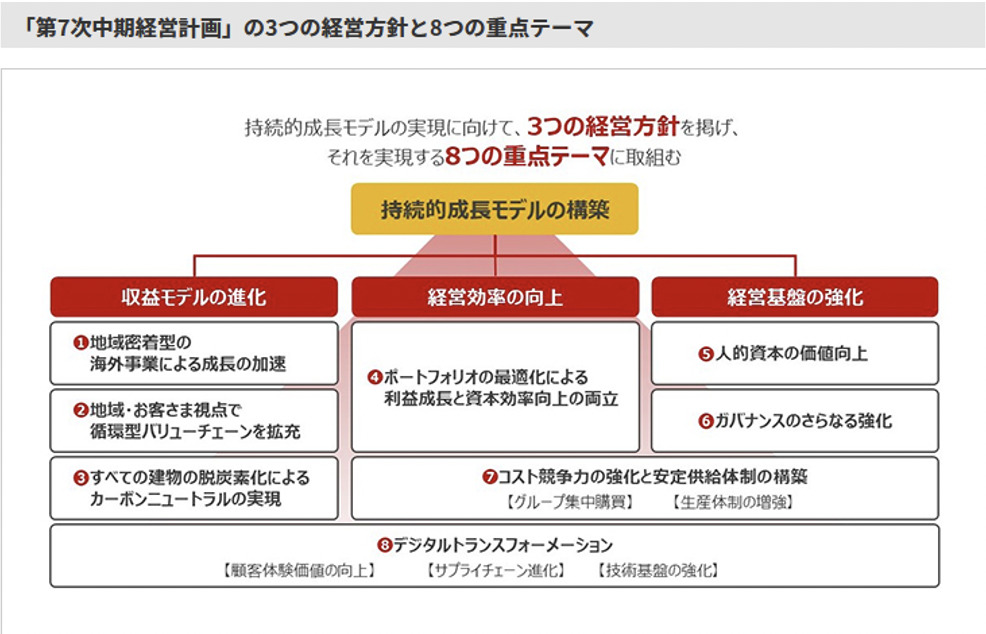

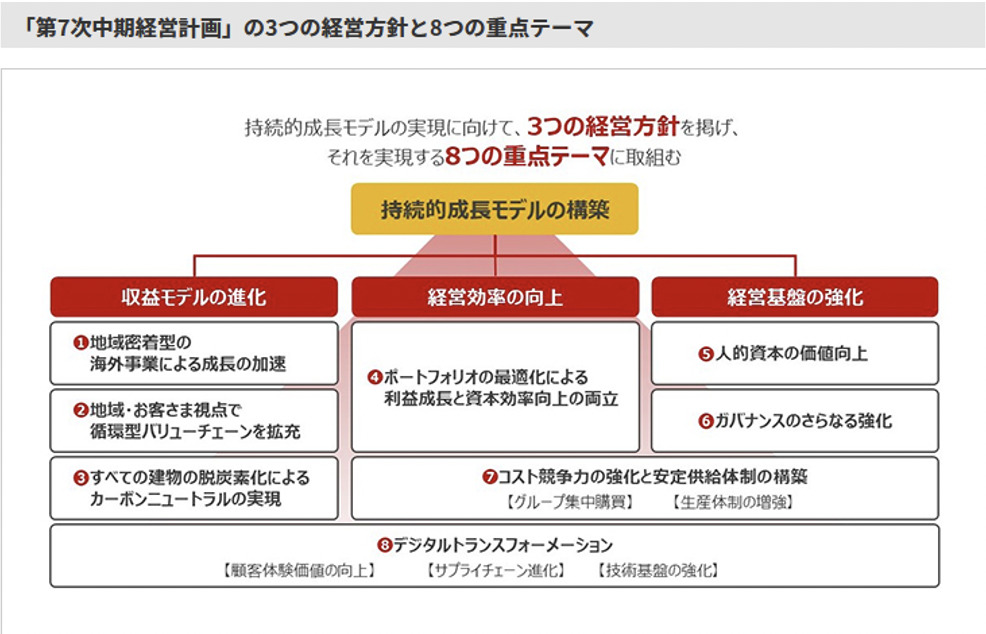

大和ハウス工業の中期経営計画

大和ハウス工業では、2022年度を初年度とする5ヵ年計画である「第7次中期経営計画」を策定し、持続的な成長モデルの構築に向けて「収益モデルの進化」「経営効率の向上」「経営基盤の強化」を掲げています。

ROE13%以上、配当性向35%以上を目指していることから、「安定して利益を出しつつ、無理のない範囲で株主還元を行う」姿勢が見て取れます。

実際に、「株主還元は、配当性向35%以上かつ一株当たりの配当金額の下限は130円」としているため、長期保有に適した高配当株と言えるでしょう。

また、ESGにも積極的に取り組んでおり、「持続的成長モデル」「循環型バリューチェーンへの開発投資」にも取り組んでいることから、ESG投資家からも評価してもらえる公算が高いです。

積水ハウスと大和ハウス工業のまとめ

日本を代表するハウスメーカーである、積水ハウスと大和ハウス工業の財務データや中間決算について解説してきました。

いずれも長期で保有できる優良銘柄ではありますが、株価推移や中期経営計画なども含めて、自身がより「欲しい」と感じられる方の株を購入しましょう。(もちろん、両方購入するのもアリです)

ポートフォリオにハウスメーカーを加えたいと考えている方や、安心して配当金を運んでくれる優良企業株を物色している方は、積水ハウスと大和ハウス工業をピックアップしておくと良いでしょう。

いかがでしたでしょうか。

どちらも、個人的にはどちらも悪くない銘柄かなと思いますし、現在の株価であれば

そこまで割高ではないように思います。

しかし、全力で銘柄を購入するタイミングは全体が下がっている時なので、購入するタイミングに関しては慎重に!

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

決算書の解説も記事出しています。→https://kohaitouburogu.com/kessannsyo/

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた

コメント