こんにちは

今回は累進配当を継続している日本の高配当銘柄を

いくつかご紹介します。

高配当株への投資をこれからスタートする人はぜひ最後までご覧ください。

累進配当とは

累進配当とは

減配せずに配当の水準を維持または利益成長に合わせて増配し続ける政策を指します。

配当金は1株あたりの配当金を決算発表の際に公表しますが、この配当金を減らさないで、増加させていくことを

目指していることを指します。

累進配当政策を方針とする企業はいくつかありこれらの企業であれば、少なくとも前年と同じ配当を期待できるので安心して投資し長期に渡り保有できるというわけです。

もちろん利益成長に合わせてなどの文言が入っているため減配のリスクが0ではありませんが

過去の実績を見ても可能性はかなり低いと言えるでしょう。

また累進配当政策を宣言していなくても累進的に連続増配している優良銘柄も多数存在します。

ということで日本株の大型銘柄の中からいくつかピックアップして紹介していきます。

①累進配当政策中の注目銘柄3選

②長期連続増配企業3選

今回はこのテーマで話していきます。

これからポートフォリオを組んでいく人には参考になると思います。

累進配当政策中の注目銘柄3選

①三菱商事

まず1社目は三菱商事になります。

この会社は過去に記事を書いたことがあります。

https://kohaitouburogu.com/mitubisi/

PER6.6倍

PBR0.8倍

自己資本比率32.8%

株価4364円

配当利回り3.4%

PER/PBRは割安水準となっております。

個人的に総合商社であればここか伊藤忠商事がお勧めです。

どちらも累進配当を継続しております。

ただ景気敏感な業種なため高値でキャッチすると大変なことになるので

購入するタイミングには注意が必要です。

全体(日経平均)が下がっている時に購入するようにしましょう。

落ちる時は一気に落ちます。

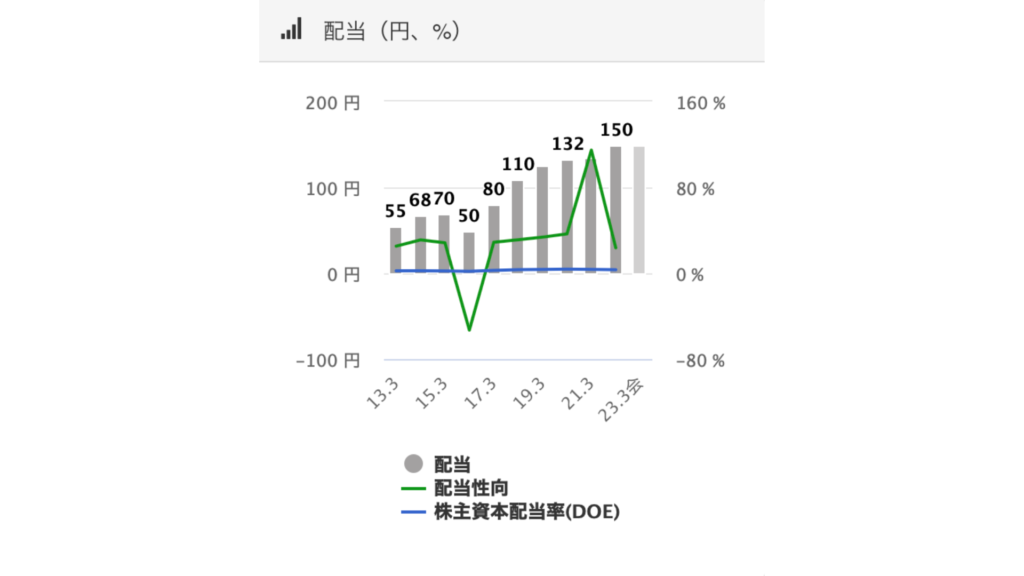

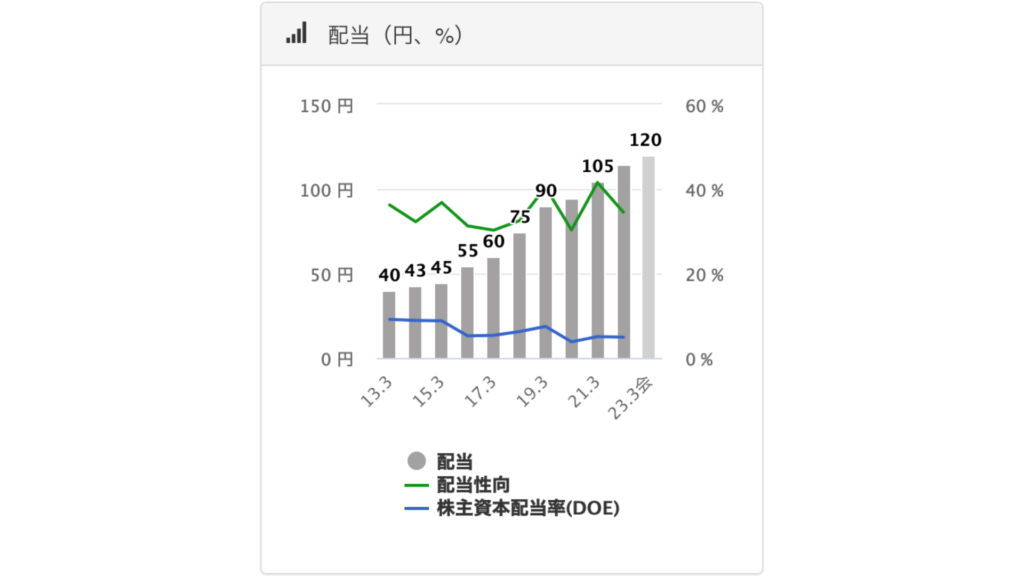

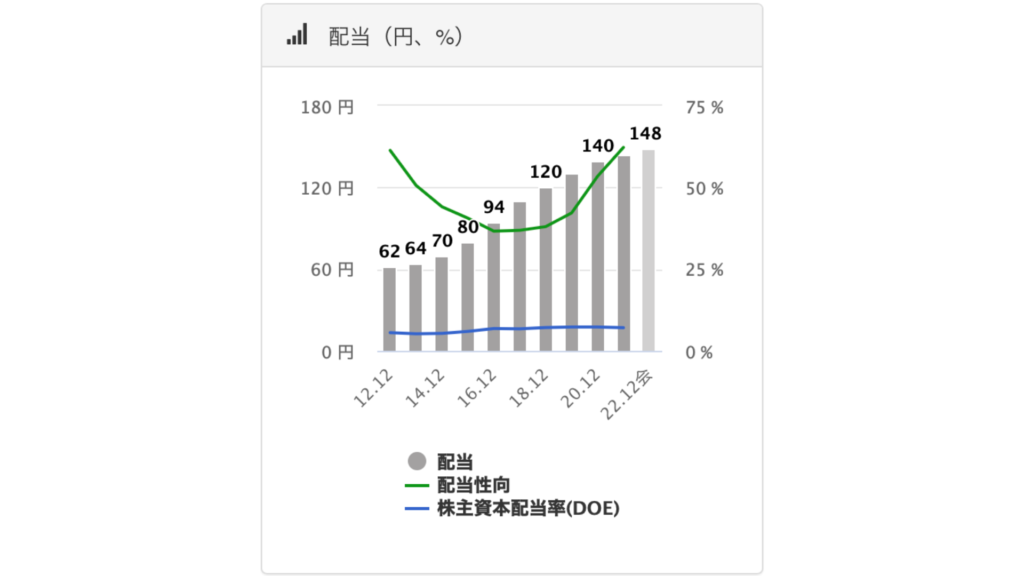

三菱商事配当推移

2016年以降連続増配が続いており、10年間で配当金はおよそ3倍に成長しています。

配当性向も基本は余裕がありそうです。

②伊藤忠商事

PER7.8倍

PBR1.3倍

自己資本比率34.8%

株価3875円

配当利回り3.4%

続いて2社目は伊藤忠商事です。

こちはも5大商社の一角で累進配当の他にステップアップ下限配当というものを行なっており

増配後の配当金が翌年の下限配当になるというものです。

詳しくは過去の記事を参照してみてください。

伊藤忠商事の記事はこちら⇨https://kohaitouburogu.com/itoutyuu/

時価総額5.1兆円の超大手企業

コロナなんてどこ吹く風と株価を伸ばしてきました。

伊藤忠商事は『三方よし』を掲げており

IR情報などをみてみると結構面白いので皆さんぜひみてみてください。

不動産や工場、企業への貸付やリース事業食料品など

かなり多岐にわたりビジネス展開を行なっております。

売上構成は食料品が最多で38.4%

利益構成は金属が最多で22.9%

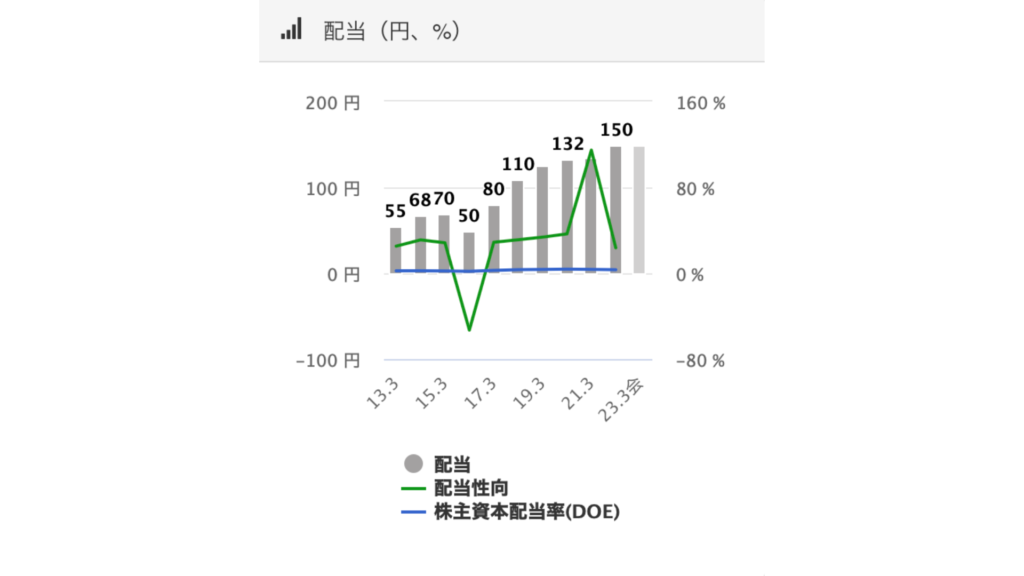

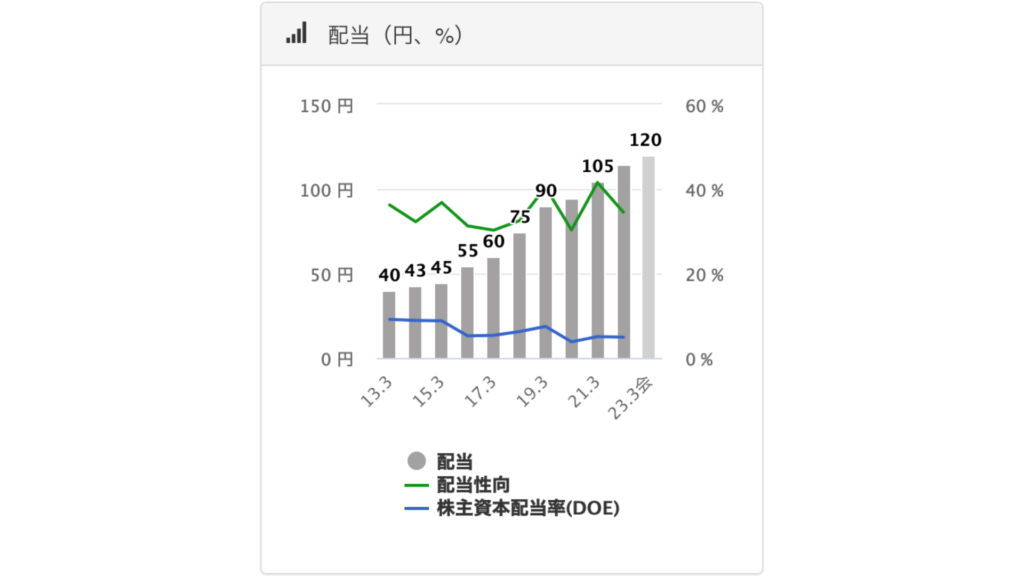

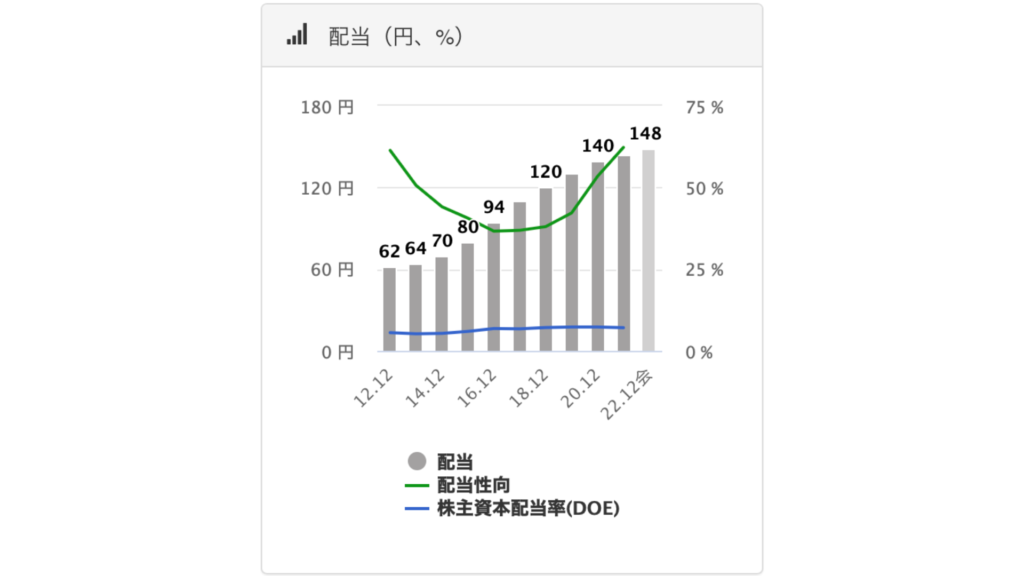

伊藤忠商事配当推移

こちらも安定した配当性向と連続増配が魅力的ですね。

3年で配当金が3倍以上に成長しています。

しかし三菱商事同様景気敏感な業種なため高値づかみには注意が必要です。

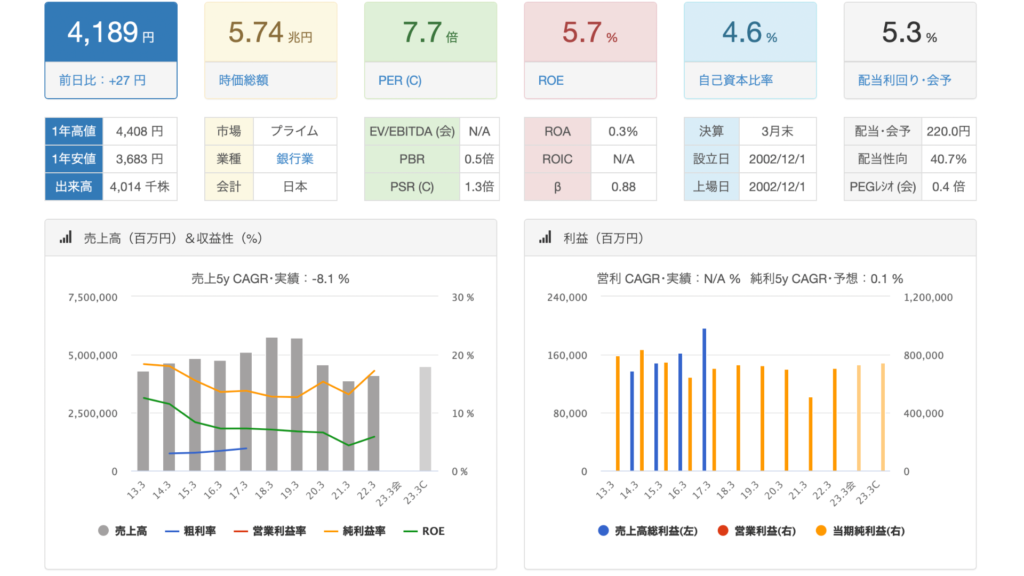

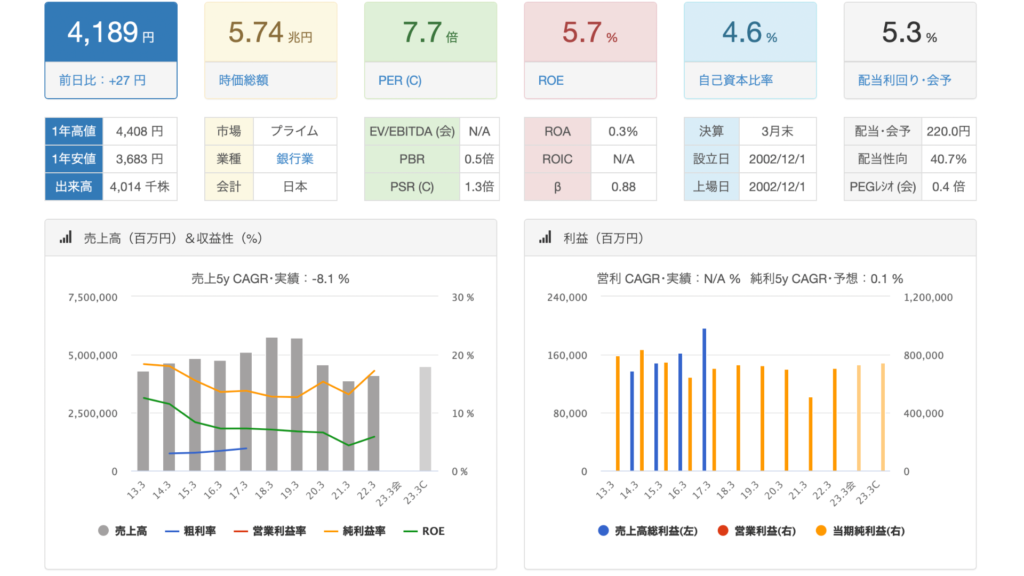

③三井住友フィナンシャルグループ

PER7.7倍

PBR0.5倍

自己資本比率4.6%

株価4189円

配当利回り5.3%

3社目はメガバンクからで三井住友銀行です。

銀行株で迷ったらこの銘柄がいいかなあと思います。

詳しくは過去の記事を参照してください。

三井住友銀行の過去記事はこちら⇨https://kohaitouburogu.com/mituisumitomofg/

累進配当銘柄まとめ

①三菱商事

②伊藤忠商事

③三井住友FG

以上3社が累進配当を実施している日本の高配当銘柄になります。

どの会社も日本を代表する企業で、倒産のリスクはほぼないと思いますし

儲かったらしっかり還元してくれる株主還元姿勢の高い会社です。

しかし、購入時期には注意が必要で、どの会社も景気敏感な銘柄なため

下がるタイミングを待って購入するといいと思います。

長期連続増配企業3選

続いてポートフォリオに組み込みたい連続増配企業を3社紹介します。

どの会社も10年以上増配を実施しており、ディフェンシブな銘柄が中心となっています。

累進配当企業3社と組み合わせるとそれなりに安定しそうな感じがしますので

これから高配当への投資を始める人の参考になれば嬉しいです。

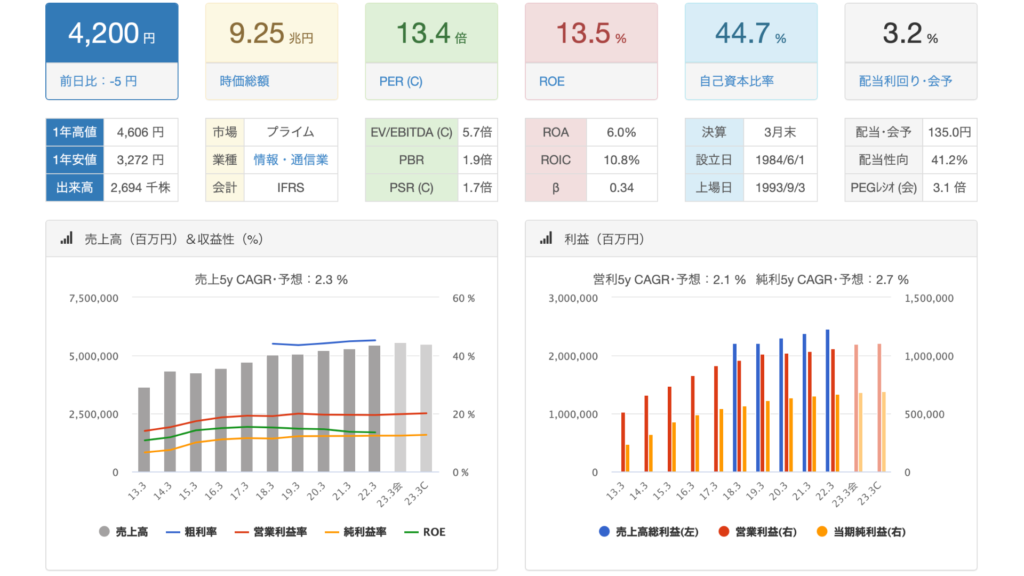

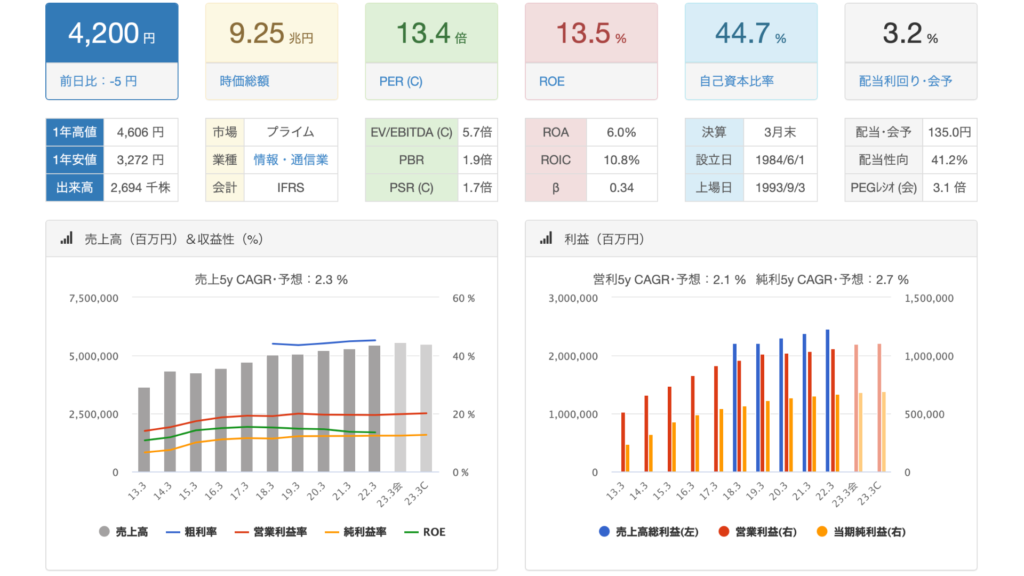

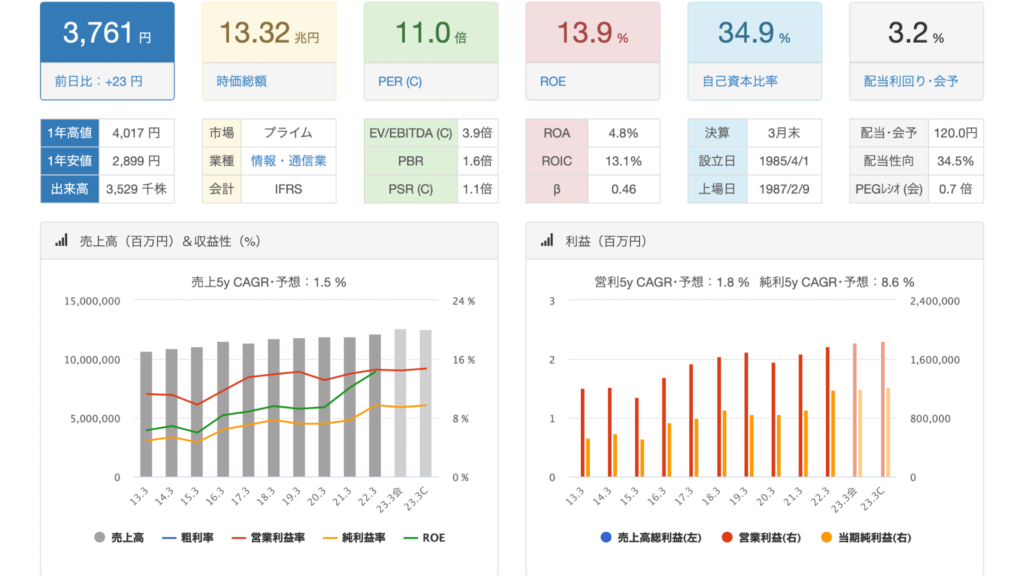

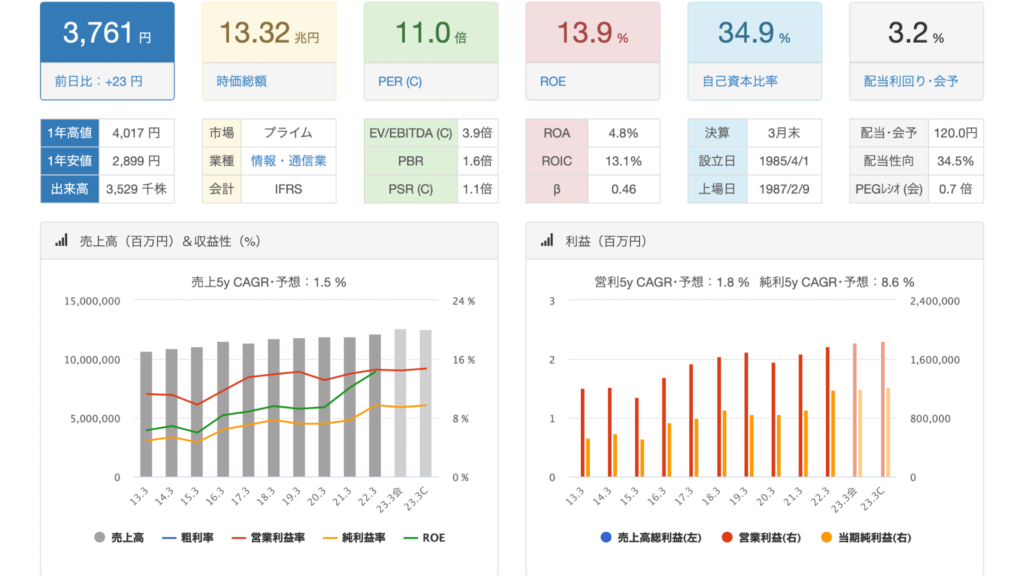

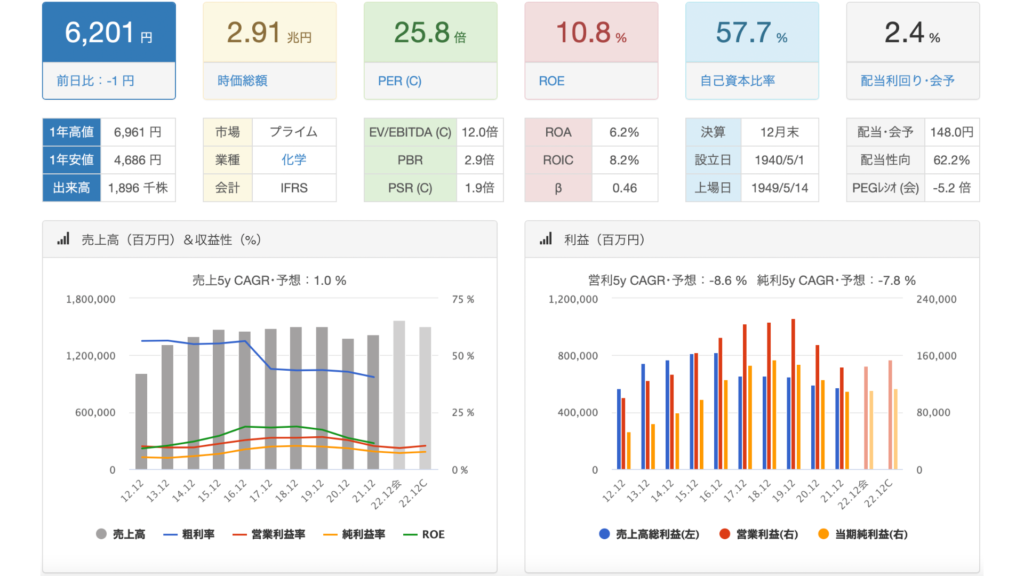

①KDDI

日本の通信インフラを代表する企業で今やスマートフォンやインターネットは

生活に欠かせない存在となっており、向こう10年20年で需要が落ちていく未来が全く想像できません。

有事に需要が減少するようなことも考えずらいためディフェンシブな銘柄です。

ビジネス基盤も通信利用料とストック性があり、参入障壁が高いビジネスモデルなため

大手産キャリア以外競合が現れずらいのも魅力的です。

過去のKDDIの記事はこちら⇨https://kohaitouburogu.com/kddi/

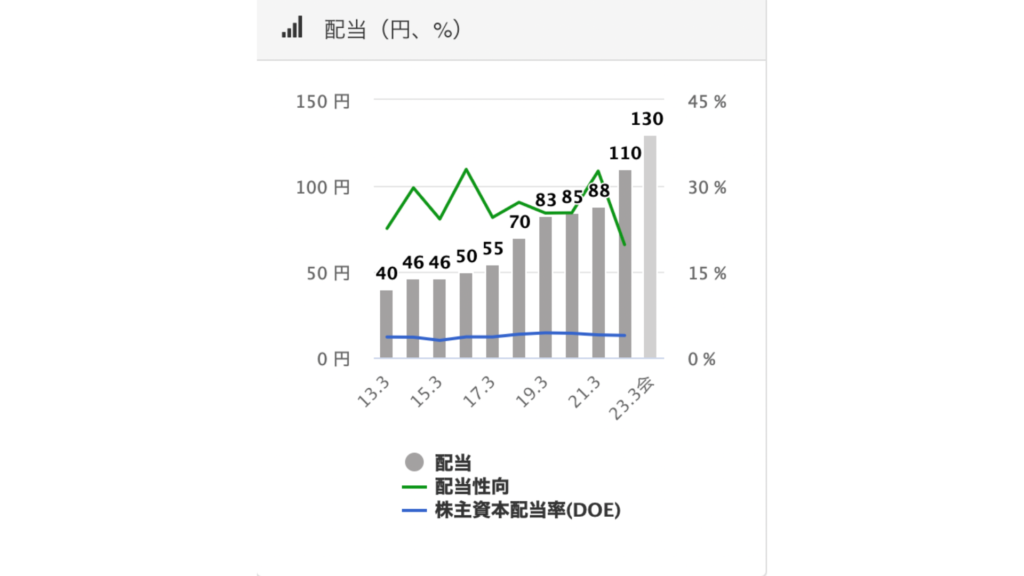

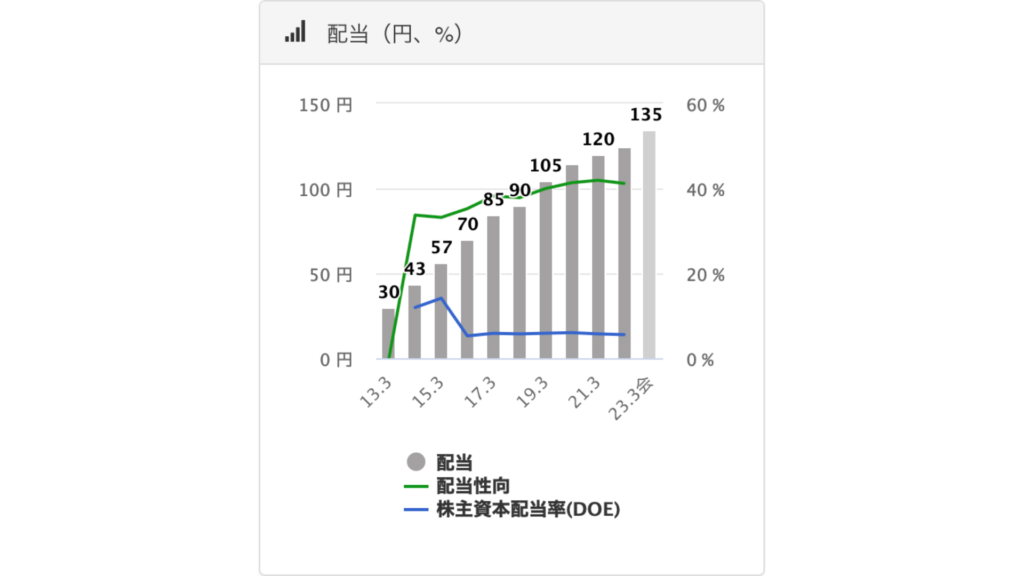

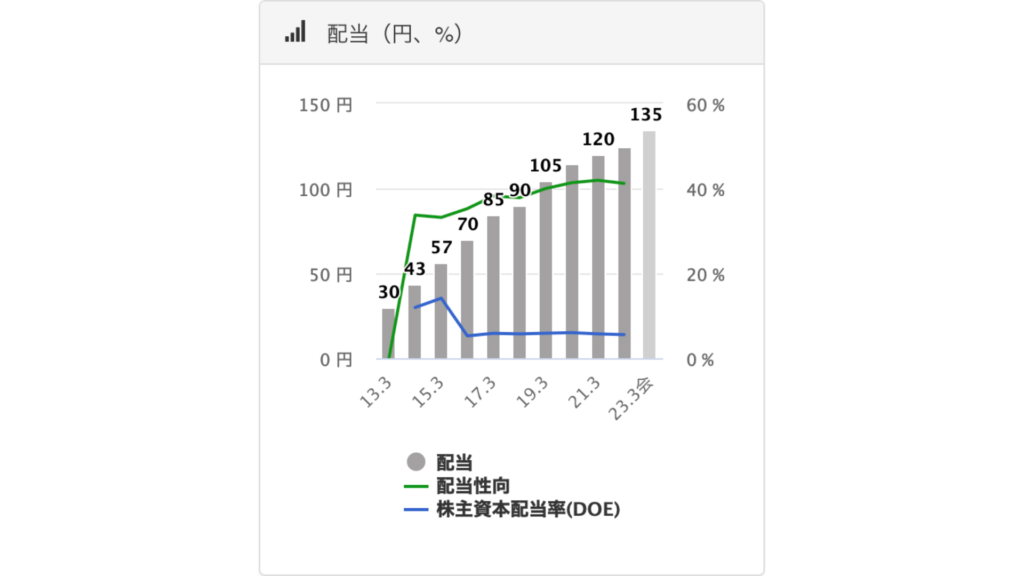

KDDI配当推移

10年以上増配を継続しており、10年間で配当金は

4倍以上に成長しています。

10年後の配当金が楽しみですねw

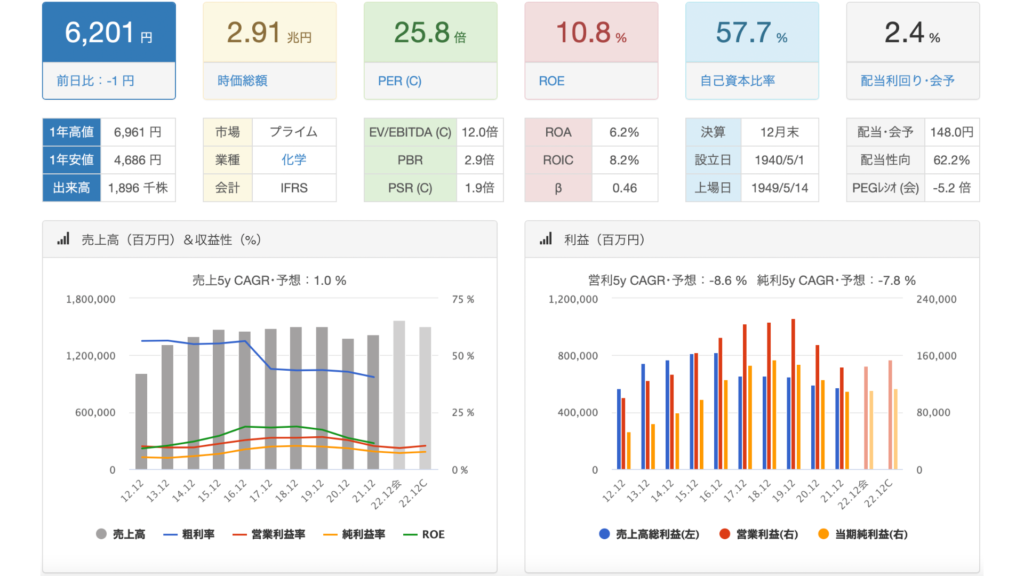

②NTT

こちらも通信インフラの代表的な企業で説明不要かなと思いますが

財務省が大株主で財務は優良かつ株主還元意欲が高い会社です。

連続増配に加えて自社株買いも定期的に行うため、最近では

インカム・キャピタル共に絶好調です。

通信インフラ企業は安定的なビジネスモデルかつ高還元と長期保有に的しており

ポートフォリオの比率を高くしたいと考えています。

過去のNTTの記事はこちら⇨https://kohaitouburogu.com/ntt/

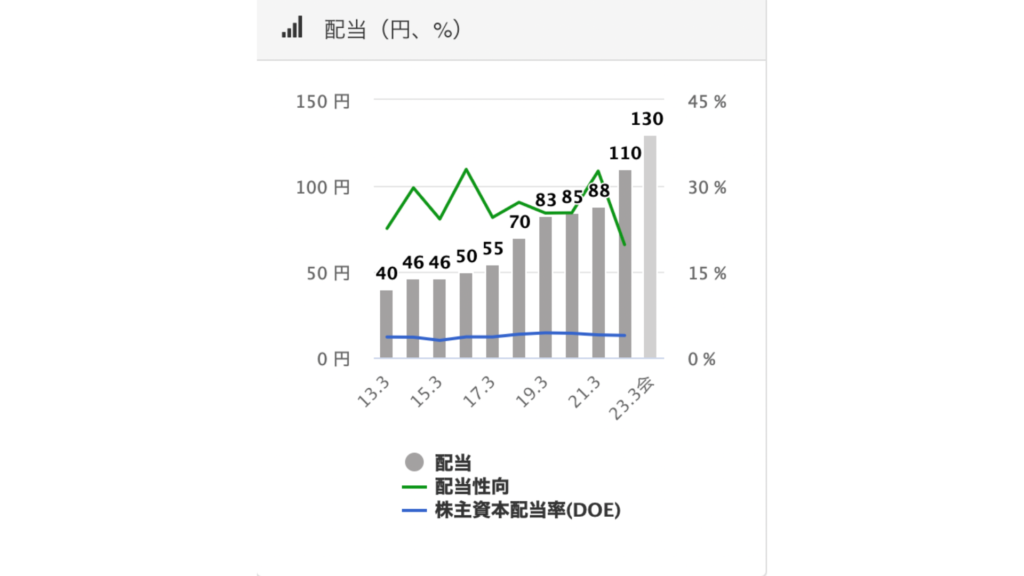

NTT配当推移

配当性向は安定的でこちらも10年以上連続増配を実施しています。

配当金は10年で3倍に成長していますね。

これに加えて自社株買いに株主優待まで実装していますから、いかに通信事業者が儲かっているかがわかりますねw

③花王

花王は日本一の連続増配記録を持っており、なんと32年連続して増配を維持しています。

その銘柄が続落しており、9,000円台だった銘柄が一時期5,000円大まで下落してきていて

個人的には所有しておきたい銘柄かなと思っております。

トイレタリーが収益の柱となっており、日用品を多く取り扱っております。

この辺は言うまでもないと思いますが、日用品に関しては景気が悪くなったからといって

購入しなくなることなんかはないですから非常にディフェンシブな銘柄といえます。

過去の花王の記事はこちら⇨https://kohaitouburogu.com/kaou/

花王配当推移

高配当銘柄への投資において増配率は非常に重要で

年間の増配率が高ければ高いほど当然10年後20年後の資産は

大きか増加していきます。

ディフェンシブかつ連続増配銘柄へ分散して投資していくことが重要です。

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

決算書の解説も記事出しています。→https://kohaitouburogu.com/kessannsyo/

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

中小型株も同様です。

ではまた

コメント