こんにちは

今回は大手通信3キャリアの中からソフトバンクをご紹介します。

ソフトバンクグループではないのでご注意を

ソフトバンクとは

PER13.2倍

PBR4.2倍

自己資本比率13.2%

株価1482円

配当利回り5.8%

今回は通信キャリアからソフトバンクの解説をしていきたいと思います。

この会社脅威の配当利回り

なんと5.7%です

【経営理念】

情報革命で人々を幸せに

とのこと

株主の幸せも忘れずに。

ソフトバンクの筆頭株主はソフトバンクグループです

全体の60%を親会社が保有しており、グループへの還元も高配当の目的の一つかなと思います。

自己資本比率は他の大手通信事業者に比べて低い

ソフトバンクは配当性向が78%超と高すぎるのが気になりますが業種は安定的でディフェンシブな業種といえます。

この配当を維持できるなら投資していきたいですね。

配当5%超の通信事業への投資は魅力的ですね。

私は大手通信事業の3キャリア(SB/AU/NTT)は全て所有したいと考えていますが

その中でもソフトバンクの比率は15%程度とAUやNTTの半分未満にしようと考えています。

通信事業は今後衰退することが考えづらいです。

今やインターネット回線やスマートフォンは私たちの暮らしから切り離せません。

合わせてソフトバンクはPayPayやライン買収と事業領域はインフラに着目しております。

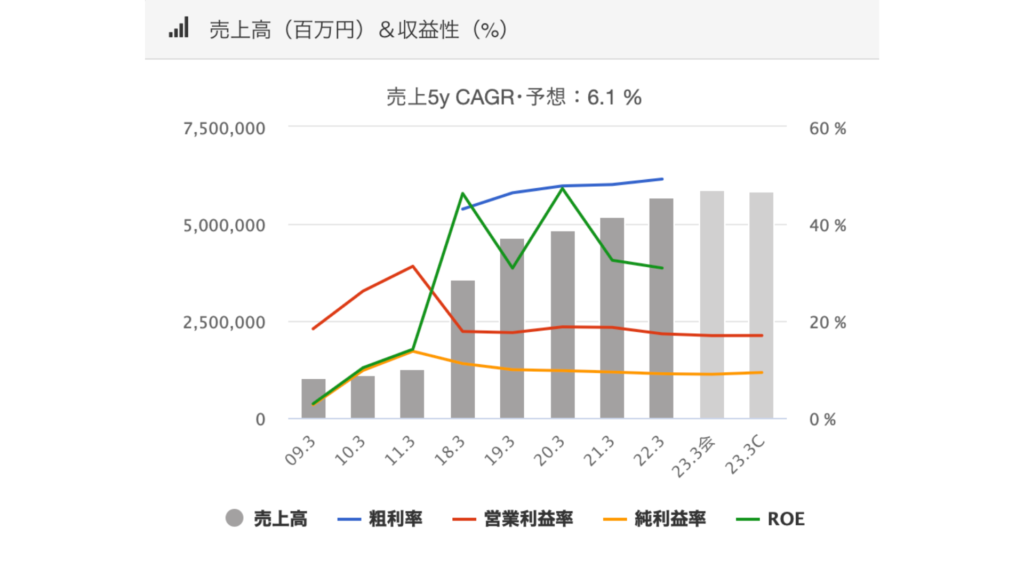

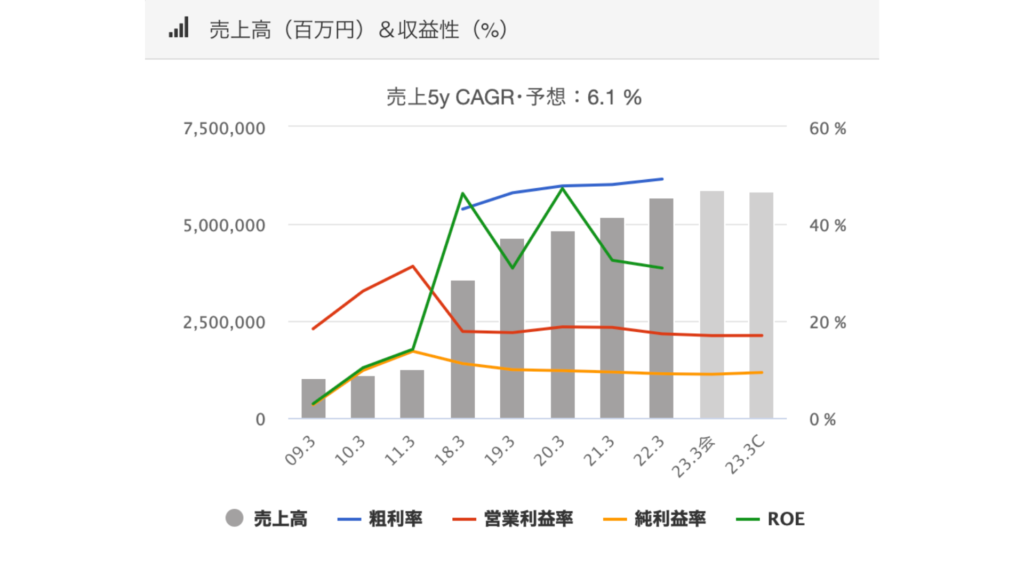

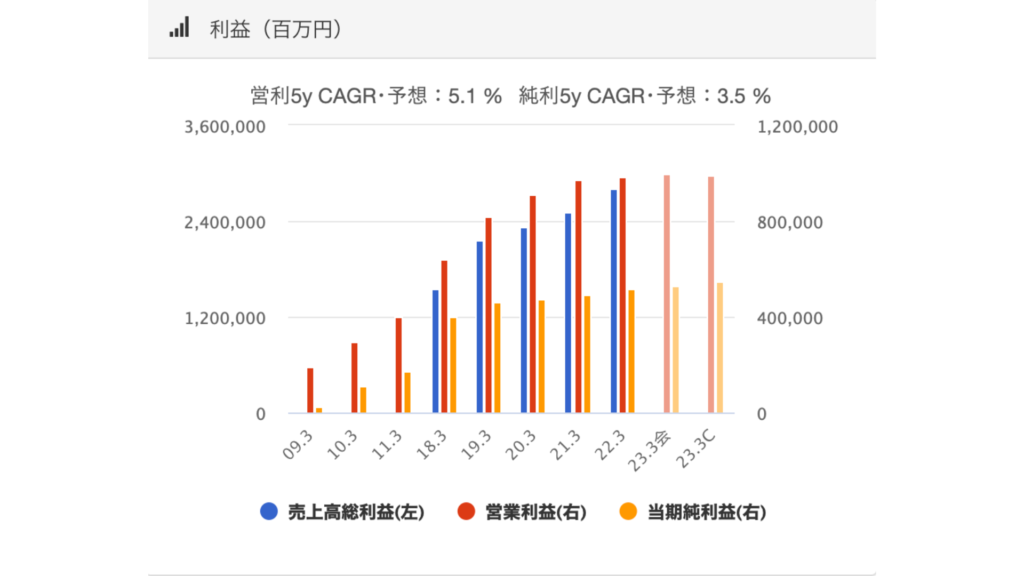

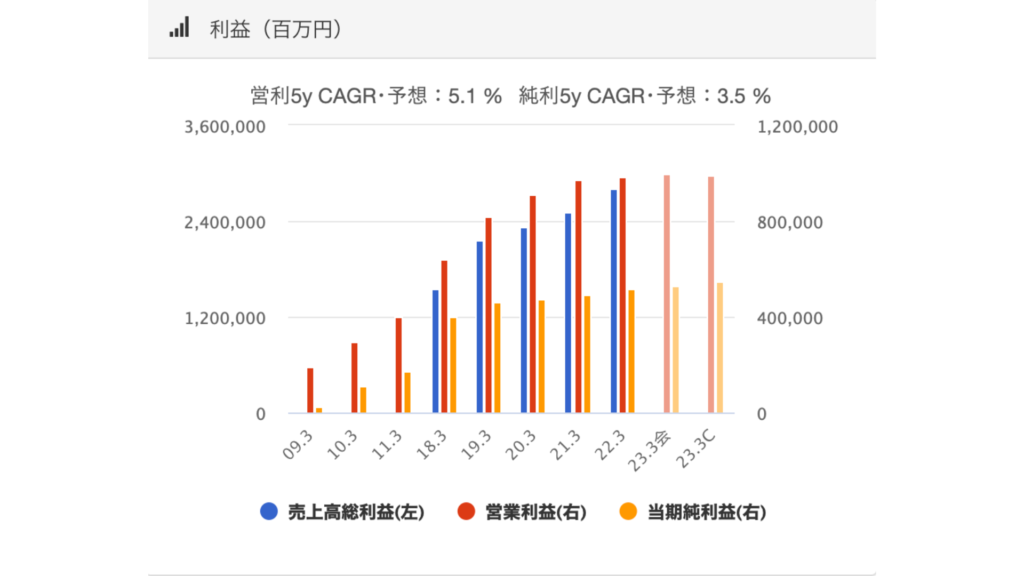

それではソフトバンクの業績推移を見ていきましょう。

ソフトバンク業績推移

売り上げ高

利益

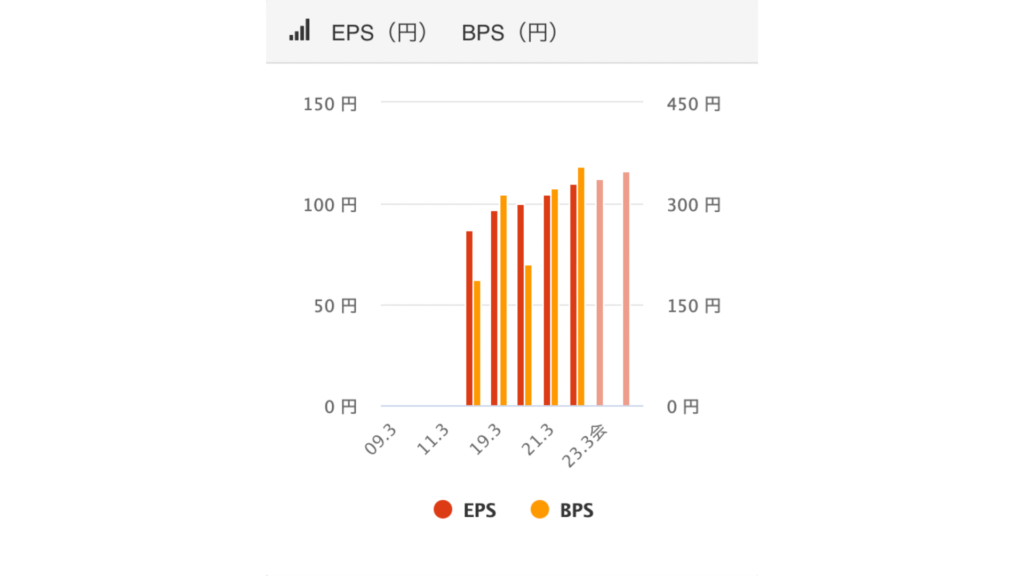

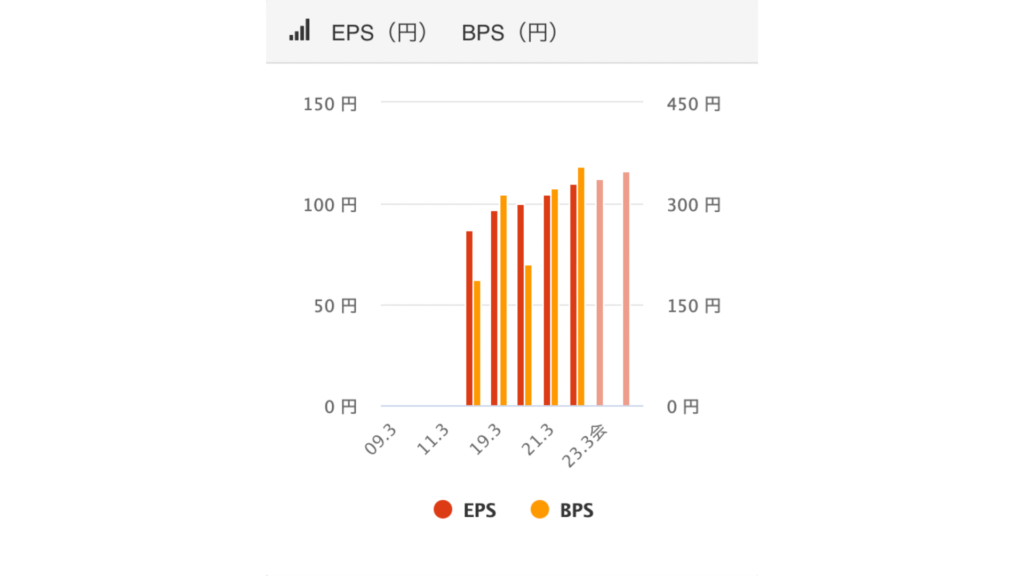

EPS/BPS

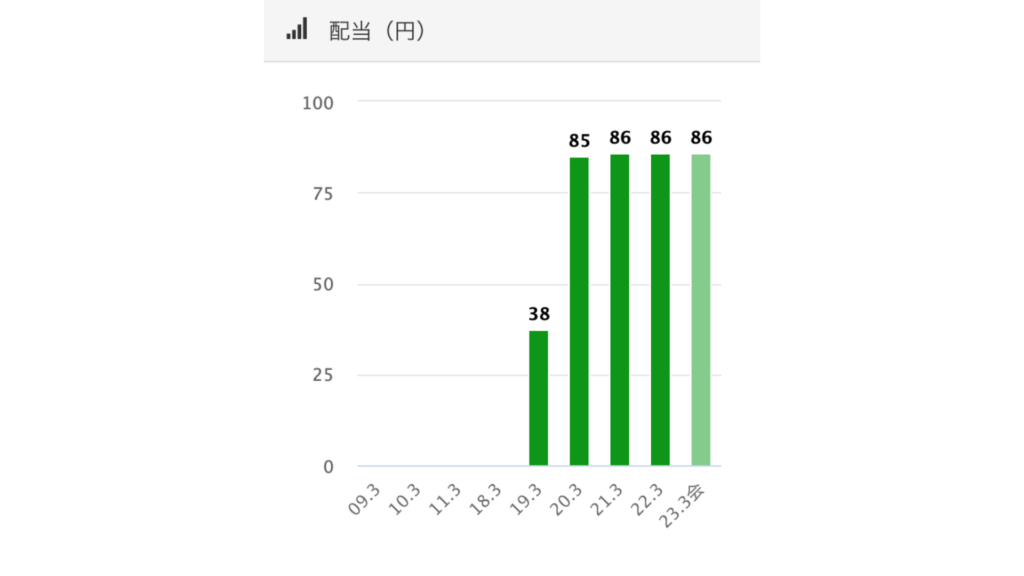

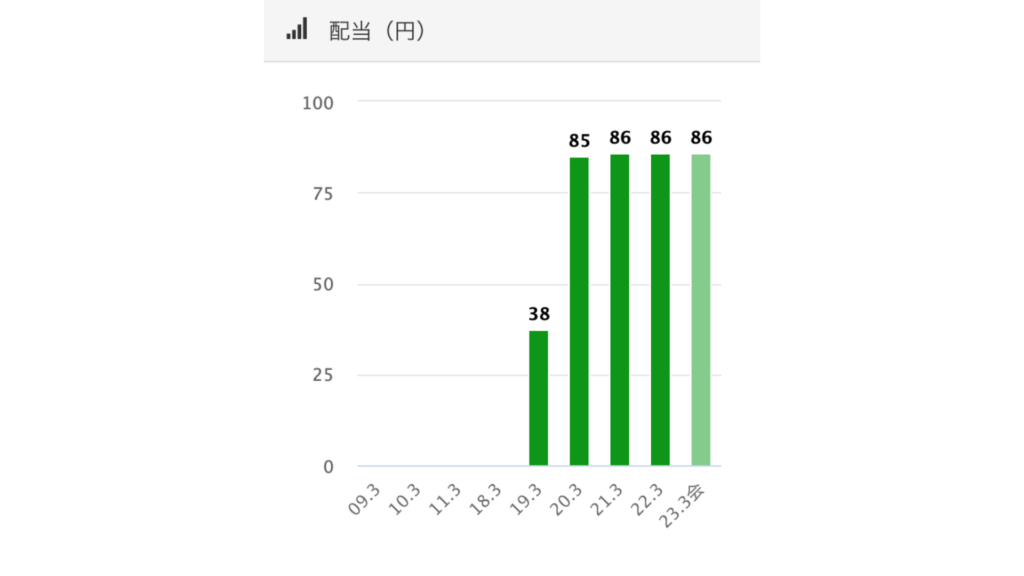

配当推移

売り上げは右肩上がり

営業利益も右肩上がり

EPSも右肩上がり

うーん

やはり配当性向と自己資本比率が気になりますね。

長期的に減配リスクや増配できるのかを考えると。。。

ただ通信インフラ事業は安定性の高い業種ですし

ソフトバンクグループへの利益供給を行なっていることを考えると大丈夫そうな気はします。

なんといっても6%近い配当金は魅力です。

KDDIやNTTなど主力の通信事業高配当銘柄は

値上がりしてしまっており買いづらいので

ポートフォリオに通信事業社を組み込みたい方や

全体の利回りを上げたい方は検討の余地はあるかなと思います。

IR情報によると

ソフトバンクグループとその投資先との協業により、少ない資金で投資効率の高い事業展開を行えるため、

高い株主還元と成長投資の両立が可能とのこと。

ROEは高いのです。

今後ペイメント事業や6Gなどに期待をしつつ引き続き観察していければと思います。

ソフトバンクのROEは30%以上あります。

ROEは投資効率を表していて一般的に10%を超えていれば優秀です。

同業他社のKDDIが13%台ですからかなり高いことがわかります。

それでは株価を見ていきましょう。

株価

株価はKDDIやNTTと比較すると冴えないですね。

ソフトバンクグループの業績が低迷脱出や増配など

何か材料が出ない限り厳しいのかなと思いますが、何度も言いますが

高配当安定業種は魅力ですねw

まとめ

□配当性向は78%と高め

□ディフェンシブでな業種の超高配当銘柄

□ソフトバンクグループは業績が低迷している

□ソフトバンクの売り上げの推移話悪くない

□配当金に関しては現状維持が続いている

□大手3キャリアの中でも比率は抑え目に

PERやEPSなどの解説はこちら→https://kohaitouburogu.com/high-dividend-stock/#index_id5

で解説してあります。

基本的にはPER/PBR/自己資本比率/配当性向/配当利回り/EPS/BPS/ROE/減配がないか

をチェックしてから業種やチャートを見るようにしてます。

ではまた!

コメント