こんにちは

今回は長期投資・分散投資についての重要性を解説していきます。

投資には、短期的に利益を狙う「短期投資」という方法と数十年後を見据えて利益を狙う「長期投資」という方法があります。

短期投資と長期投資を区別する明確な時間軸の基準は無い上に、どちらが良いかは各投資家の価値観や投資経験によって異なりますが、投資経験が無い方や投資経験が浅い方には長期投資をおすすめします。

また、長期的視野を持つことに加えて、アセット・アロケーション(資産の配分)を意識し「購入する資産を分散」することで、投資の勝率はグッと高まります。

本記事では、長期投資や分散投資の魅力やメリットについて解説していきますので

ぜひ最後までご覧ください。

投資の必要性

2022年に入り、ウクライナ紛争や急激な円安などもあって、日本だけでなく世界の金融市場が混乱しています。

資源価格の高騰もあり様々なモノやサービスが値上がりしていますが、帝国データバンクの調査によると、原材料価格の高騰や円安などの影響で2022年に「値上げした商品」「値上げする予定の商品」は累計で18,000品目を超えています。

これにより、家計負担が増えて蓄財ペースが鈍化してしまうなどの懸念が生まれてしまうのは当然のことです。

投資をせず、資産を円預金だけという形で保有していると、資産が目減りしてしまう「インフレ負け」の状態になってしまうのでの要注意です。

例えば、

インフレが年に3%進行した場合は10,000万円の商品は10,300円となるため、10,000円の価値が下がってしまっていることが分かるでしょう。

つまり、10,000円という額面は同じであっても、実質的な購買力は1年後に9,700円となってしまうのです。

このようなインフレ負けによる資産の目減りを防ぐためにも、「分散を効かせた長期投資」は非常に有効です。

もちろん、家計防衛という面だけでなく、老後資金作りや教育資金作りという目的でも長期投資は有効な手段となるので

ライフプランに応じて投資を行うことを検討してみてください。

淡々と積立NISAで積み立てるのが最適解

2018年1月からスタートした制度ですが、「積立NISA」という言葉を耳にしたことがある方も多いでしょう。

積立NISAとは、年間40万円まで・最長20年間に渡って非課税で運用できる制度で、金融庁が「長期の積立・分散投資に適した一定の投資信託である」と認めた商品のみ取り扱っています。

通常、金融商品の利益に対しては20.315%の税金が課せられますが、積立NISAは非課税で運用できるので税制優遇が大きいと言えます。

また、金融庁からお墨付きを得ている商品から選べるので、投資経験がない人や投資に対する恐怖感がある人でも安心して投資できる仕組みになっています。

つまり、まさに「長期分散投資」にうってつけの、利用しない手は無いレベルの国の制度です。

なお、積立NISAのやり方は

1証券口座を開設する(ネット証券がおすすめ)

2証券口座に入金する

3購入する金融商品を選ぶ

4毎月の積立金額を決める(上限額いっぱいの33,333円がおすすめ)

5毎月自動的に積み立てられる

上記のような流れになっています。

設定さえしてしまえば、その後に株価をチェックしたりする必要はなく淡々と積立投資ができるので、手間暇もかかりません。「投資」と聞くと、パソコンに前に張り付いて相場をチェックしている姿をイメージする人も多いですが、積立NISAで淡々と積み立てれば、年に数回程度資産額の推移をチェックするだけで済みます。

運用する上でほったらかし80点の運用実績が出せます。

アクティブファンドと比べても勝率はかなり高く

未経験にもお勧めしやすい投資手法と言えます。

分散することで下落幅を抑えられる

「投資をしても必ず儲かるわけでは無いでしょう?」という疑問をお持ちの方もいるでしょう。

残念ながら、その通りです。

しかし、投資期間を長く取り、分散を効かせることで元本割れしてしまうリスクを大幅に押さえることができるので、過度に恐れる必要はありません。

論より証拠なので、モーニングスター社によるシミュレーション結果を紹介します。

上記の図は、2022年2月までの15年間を対象にして、国内株式のみに投資した場合と国内外の6資産(国内株式・国内債券・先進国株式・先進国債券・新興国株式・新興国債券)に均等に分散投資した場合のシミュレーション結果です。

それぞれの動きは似ていますが、6資産に均等投資した場合の方がパフォーマンスが高いことが分かります。

2022年2月末時点の累積リターンを見てみると、国内株式のみの場合が46.75%、6資産分散の場合は55.15%です。

また、それぞれリーマンショック時には大きく下落しているものの、国内株式の最大下落率は57.00%、6資産分散の最大下落率は37.98%となっており、収益面においてもリスクヘッジ面においても分散する効果が高いことが分かるでしょう。

このように、長期的視野を持ち、分散投資をすることはリスクを抑制する効果があるだけではなく、市場が混乱する中でも投資を継続するための精神的効用が得られることになります。

分散投資を行うことによりリスクを抑えながら

リターンも高められると言うことです。

国内のみならずドル建ての資産を保有することで為替の変動リスクも分散できるのでお勧めです。

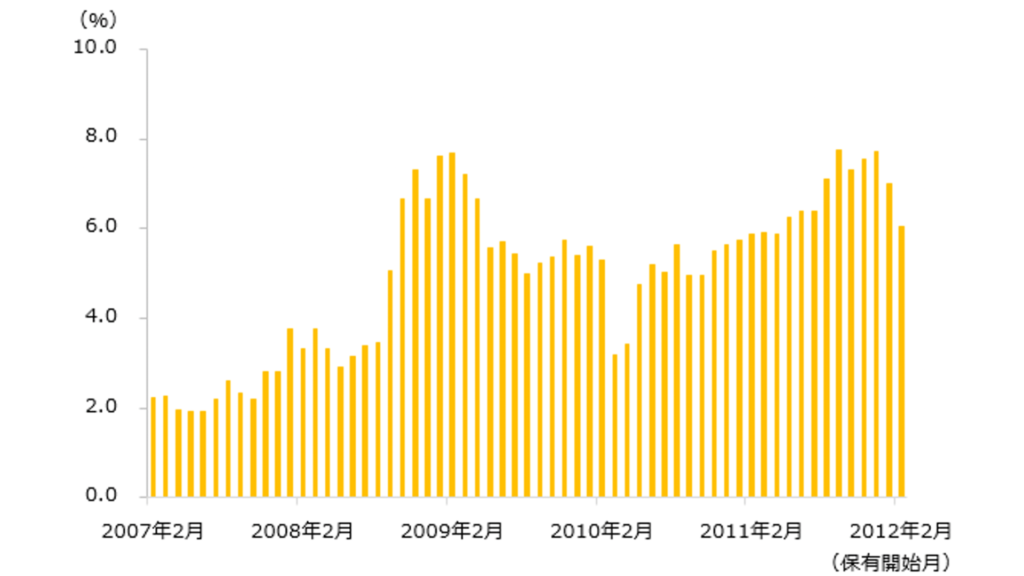

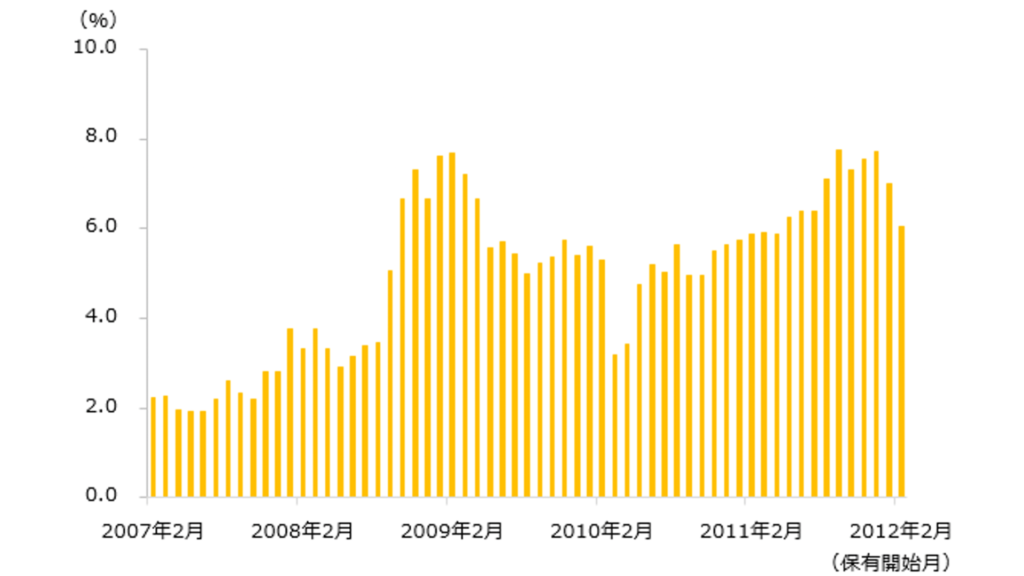

続いて、10年間にわたって6資産に分散投資した場合のリターンについて見てみましょう。

10年間保有すればいつ購入してもプラスのリターン

上記のように、2007年2月から2012年2月までの10年間のどのタイミングで投資を始めても

その後10年間のリターンがマイナスになることはありませんでした。

つまり、当該期間中のどの月から投資をスタートしても、途中で売却することなく10年間保有し続ければリターンを享受できたということです。

リーマンショックやコロナショックという暴落相場を含みながらも、10年間以上保有すればマイナスになることはないため、「投資で損したくない」という方は長期投資がベストということになります。

もちろん、リーマンショックやコロナショック級の暴落が起きると慌ててしまいますが、しっかりと「分散しているから資産がゼロになることはない」と鷹揚に構えることが重要と言えるでしょう。

積み立てのインデックス投資ならどのタイミングで購入しても

10年から15年の期間運用できればマ負けるリスクは極めて低いと思います。

ただ、狼狽売りだけはやめましょう、下落時による含み損は取得単価を下げるチャンスとなります。

下がってもよし上がったらなおよしなのでしっかりと理解して運用できていれば焦ることはないはずです。

急落時の投資継続が戻り相場で利益を生み出す

投資に慣れていない人の場合、リーマンショックやコロナショックなどの経済ショックが起きると慌ててしまうのは仕方の無いことです。(投資経験者でも狼狽してしまうので、慌てるのは自然と言えます)

積立投資をしている最中に最もやってはいけないNG行為は「慌てて売ってしまう」ことです。

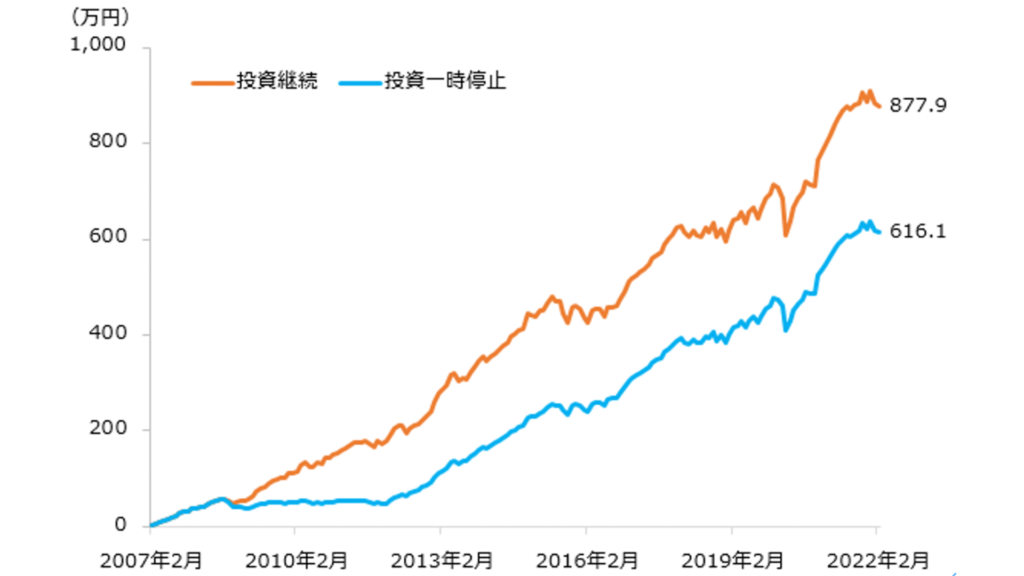

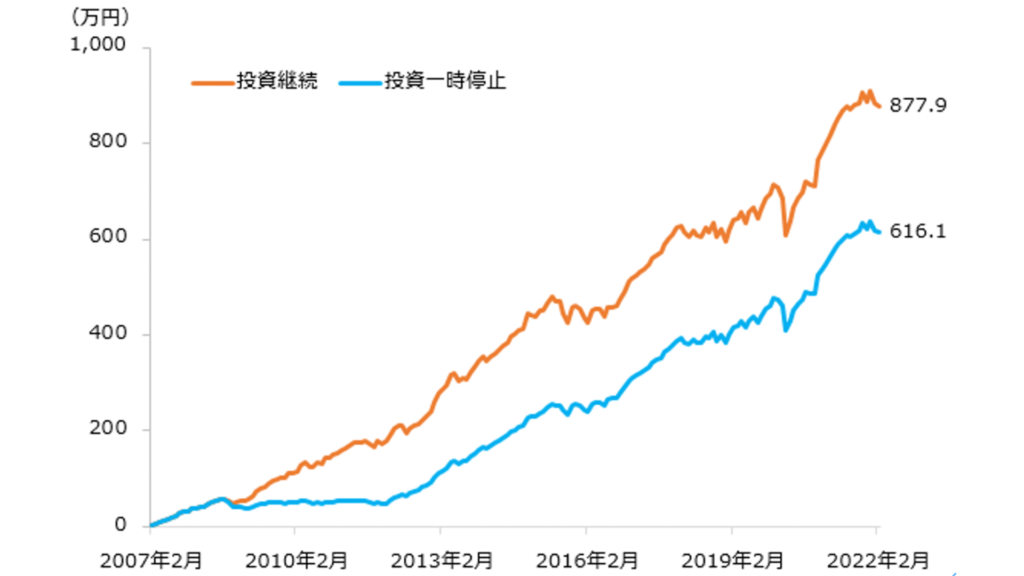

それでは、急落時に投資を継続することの重要性を図で見ていきましょう。

上記の表は、2007年2月以降毎月33,000円を6資産に分散投資している際に、投資を継続した場合(橙線)と、リーマンショックが発生した2008年9月から投資をストップし、相場が復調した2012年1月から投資を再開した場合(青線)のパフォーマンスです。

淡々と投資を継続した場合は最終的に877.9万円になり、投資を一旦停止した場合は最終的に616.1万円という結果になりました。

このように大きな差が生じた原因として、「ショック時と株価低迷時に投資を継続することで多くの口数を購入できた」ということが挙げられます。

多くの口数を保有することで、上昇相場の時に大きなリターンを得ることができるので、相場の動きに関係なく淡々と積み立てることが重要なのです。

毎月同じ金額を積立購入する方法を「ドルコスト平均法」と言いますが、このドルコスト平均法は暴落相場からの回復期に大きな強みを発揮します。

ドルコスト平均法の強みを活かして淡々と積立購入することで購入単価を平準化でき、高値掴みを避けられるというわけです。

まとめ

以上で紹介したシミュレーション結果を見ると分かるとおり、「長期的な視野で、資産を分散して積み立て投資をする」ことで、上昇相場でも下降相場でも安心して投資を継続できることが分かります。

繰り返しになりますが、積立投資をする上で最もやっていけないのは「暴落時に売ってしまうこと」です。

暴落時に売ってしまうと、本来多くの口数を購入できる機会を逃してしまうだけでなく、上昇相場のうまみを取り逃してしまいます。

分散長期投資は、インフレに対応できるだけでなく、将来の老後資金作りや教育資金作りにも有効な手段となるので、現在の生活や将来の生活に不安を抱えている方は始めてみてはいかがでしょうか?

コメント